A priori, Venture Debt pourrait apparaître comme un bel oxymore. Pourtant, c’est un outil ancien et qui a permis le succès de plusieurs start-ups. La plus connue d’entre elles étant Facebook : en 2008, la société avait levé 100 M$ de Venture Debt auprès de Triple Point Capital. Il y a aussi eu Youtube, Kayak et plus récemment SoundCloud qui a annoncé en 2017 avoir levé un financement de 70 M$ auprès de Kreos Capital, Davidson Technology Growth Debt Fund et Ares Capital. En France, Scality a annoncé en avril 2018 une levée de fonds de 60 M$ menée par Harbert Growth Partners en Venture Debt.

La Venture Debt est un outil de financement peu dilutif, à mi-chemin entre la dette bancaire et l’equity

Une Venture Debt fonctionne comme une dette avec un nominal (amortissable ou in fine) et des intérêts. A ceux-ci est ajoutée une option d’achat de titres de la société (appelé warrant) ; les conditions de cette option (prix, nombre, etc.) sont fixés au moment de l’opération. La maturité moyenne est généralement comprise entre 3 et 5 ans, les intérêts annuels compris entre 8 % et 15 % et le volume de l’option représente entre 10 et 25 % du montant de la Venture Debt.

La Venture Debt est donc peu dilutive pour les dirigeants. C’est là que réside son principal avantage. Son coût bien que supérieur à celui de la dette bancaire traditionnelle reste très inférieur à celui de l’equity : il faut comparer le coût de 10 % à 15 % avec le rendement moyen attendu par les investisseurs equity de 20 % à 30 %, voire plus sur des sociétés encore early stage. Pour illustrer ce point, prenons l’exemple de Leader Saas, une start-up venant de réaliser un tour de série B de 20 M€ sur une valorisation de 60 M€ premoney. A cela, elle ajoute un financement de 5 M€ sous forme de Venture Debt avec les conditions suivantes 15 % d’intérêts annuels et un warrant sur 20 % du volume investi. La dilution induite est ainsi de 1,25 % au lieu de 6,25 % si les 5 M€ était investis en totalité en equity. Cette dilution réduite a une valeur significative 3 ans plus tard lorsque Leader Saas est racheté avec une valorisation bien supérieure à celle du précédent tour. Cédée 150 M€, l’écart de dilution de 5 % représente une valeur 7,50 M€ auquel il faut déduire le coût de financement de 15 % sur 3 ans de 2,25 M€ : le gain net pour l’entreprise est donc de plus de 5 M€ !

La Venture Debt est différente des Obligations Convertibles qui ont généralement des taux d’intérêts plus faibles (entre 3 % et 8 %) et dont la majorité du montant investi est appelé à être converti à des niveaux de valorisation fixés à l’avance ou intégrant une décote sur le prochain tour de financement. Le fonds américain Kauffman Fellows détaille dans un article dédié les différences entre ces outils.

La Venture Debt s’adresse principalement entreprises en forte croissance et proches de la rentabilité

Une société aura toujours vocation dans sa stratégie de levée de capitaux à utiliser la Venture Debt de manière minoritaire. La Venture Debt est destinée aux entreprises ayant déjà levé du capital auprès d’investisseurs et recherchant un complément de financement peu dilutif pour poursuivre sa trajectoire de croissance. Cet outil est particulièrement adapté aux entreprises ambitieuses dont la valorisation du précédent tour est encore loin d’atteindre leurs objectifs puisque, à l’instar des financements bancaires, elle permet un effet de levier bénéficiant à l’ensemble des actionnaires. Dans une note dédiée à la Venture Debt, le fonds américain Bessemer Venture Partners donne quelques exemples de situation où l’utilisation de cet outil est pertinente :

- Compléter un tour de financement et accroître ses capacités d’investissement à l’aide d’un financement non dilutif ;

- Se donner du temps avant une nouvelle levée de fonds ou une opération M&A ou IPO pour améliorer les KPIs et obtenir un meilleur prix ;

- S’offrir comme une assurance dans le cas où l’atteinte des prochains milestones prend plus de temps que prévu (pivot en cours, décalage dans l’exécution, etc.) ;

- Sortir des actionnaires minoritaires qui ne partagent plus la vision stratégique de la société ou lorsque les horizons de liquidité ne sont plus partagés entre certains actionnaires et la société.

Evidemment, c’est un outil qui ne convient pas à tout le monde et qui a ses contraintes. A commencer par la sortie de cash généralement tous les trimestres pour payer les intérêts. A cela s’ajoute l’obligation de rembourser à échéance (via ses propres flux de trésorerie, une opération de liquidité, une levée de fonds ou un refinancement). Seule une certaine maturité opérationnelle et financière de la société lui permettra de répondre à ces attentes.

Le rattrapage européen de la Venture Debt

Initialement à destination d’entreprises américaines du secteur des semi-conducteurs pour financer des équipements – comme le ferait un leasing, il s’est généralisé dans les années 1990 à des entreprises sans actif tangible. C’est le fonds d’investissement Kreos Capital qui l’a ensuite introduit en Europe en 1998. Une étude publiée en 2010 par la British Venture Capital Association (BVCA) a indiqué qu’entre 1999 et 2009 il y a eu près d’un milliard de livres sterling investies dans des entreprises sous forme de Venture Debt ; la moitié au Royaume-Uni.

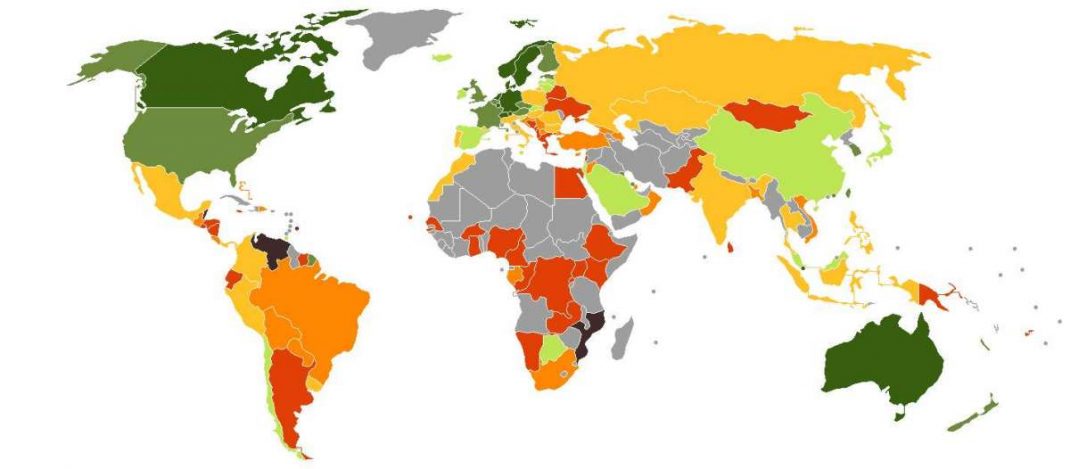

En Europe continentale, force est de constater que la Venture Debt ne représente qu’une part marginale des fonds investis en Venture Capital. Elle représente moins de 5 % des volumes investis en Europe continentale contre 10 % au Royaume-Uni et 15-20 % aux Etats-Unis.

Depuis quelques années, en parallèle de la montée en puissance des fonds investis en France en Venture Capital, des fonds d’investissement proposent de plus en plus ce type de financement pour les entreprises ayant réalisé des premiers tours de financement ; les montants proposés par ces fonds varient généralement entre 1 et 20 millions d’euros. Il peut s’agir de banques, de fonds d’investissement. Et chacun a une philosophie qui lui est propre. De même, plusieurs personnalités publiques ont exprimé leur souhait de favoriser ce type d’outils, à commencer par le secrétaire d’Etat au Numérique lors du salon Vivatech de 2018.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits