Après avoir subi une dévaluation boursière de 80 % depuis son pic pendant la pandémie et constaté un recul de sa part de marché dans les paiements en ligne, PayPal, figure emblématique de la fintech, a pour ambition de relancer son dynamisme sous la direction de son nouveau PDG, Alex Chriss.

Les trois dernières années ont été difficiles pour PayPal, l’une des plus anciennes et des plus grandes entreprises de fintech de la Silicon Valley. Parmi ses fondateurs figurent Elon Musk, Max Levchin, Peter Thiel et Reid Hoffman. Depuis son sommet historique de 360 milliards de dollars (335,6 milliards d’euros) en juillet 2021, la valeur boursière de PayPal a chuté de 80 %. La part des ventes en ligne via le bouton « PayPal » a diminué, et les récentes tentatives de l’entreprise pour redynamiser sa gamme de produits ont été mal reçues par les analystes.

Fin janvier, PayPal a organisé une conférence « Innovation Day » que le nouveau PDG, Alex Chriss, avait annoncée comme révolutionnaire. Un rapport de FT Partners a résumé la réaction des investisseurs en qualifiant l’événement de « journée sans innovation ». Ils ont décrit les annonces comme « des méthodes publicitaires banales et peu inspirantes », allant de la publicité dans les reçus PayPal au flux social de Venmo, jusqu’à la réorganisation des offres de cashback dans l’application PayPal.

Les réactions mitigées de Wall Street ont probablement été un choc pour Alex Chriss, l’homme de 46 ans qui est devenu PDG de PayPal l’automne dernier après 19 ans chez Intuit, où il était vice-président exécutif et dirigeait la division QuickBooks. Il a été recruté pour aider cette entreprise de 26 ans basée à San Jose à retrouver son dynamisme, mais cela ne semble pas facile. PayPal a refusé une interview de M. Chriss avec Forbes, mais son prédécesseur Dan Schulman a accepté de s’entretenir avec nous.

Près d’une décennie après sa scission d’eBay (qui avait acquis la start-up de paiements en 2002), PayPal reste une entreprise rentable avec plus de 4 milliards de dollars (3,7 milliards d’euros) de bénéfice net en 2023. Son réseau financier numérique, comptant 220 millions de clients actifs mensuels, est l’un des plus grands au monde, derrière des géants comme Apple Pay et Alipay en Chine.

Bien que PayPal ait réalisé des dizaines d’acquisitions et lancé de nouvelles lignes d’affaires, plus de 60 % de ses 14 milliards de dollars (13 milliards d’euros) de bénéfices bruts proviennent toujours du bouton PayPal, selon Autonomous Research. Ce bouton est l’icône sur lequel les utilisateurs cliquent pour payer en ligne via la plateforme. Beaucoup le considèrent encore comme un moyen plus sûr de payer plutôt que de faire confiance à un site web par exemple. Cependant, la croissance des transactions via le bouton PayPal ralentit : l’année dernière, elle n’a augmenté que de 7 % en termes de dollars, contre environ 9 % pour le commerce électronique global.

De l’extérieur, ce bouton semble le même qu’il y a des années. « Le cœur de l’entreprise est encore majoritairement axé sur les paiements internet », déclare Craig Maurer, directeur général de FT Partners. Une partie du problème semble être que PayPal a longtemps eu du mal à moderniser et à intégrer des parties disparates de sa technologie de paiement. Pendant ce temps, les avantages en matière de prévention des risques et de la fraude qui ont soutenu PayPal pendant si longtemps ont cessé d’être les avantages concurrentiels qu’ils étaient autrefois, avec des produits comme Apple Pay et Shop Pay de Shopify prenant une part croissante du marché.

Maintenant, Alex Chriss, qui a reçu une rémunération de 42 millions de dollars de PayPal en 2023 (dont une partie dépend des performances futures de l’entreprise), mise sur de nouvelles stratégies, y compris un produit appelé « Fastlane » pour accélérer le paiement des clients « invités » (sans création de compte). Cependant, certains analystes sont sceptiques quant à l’impact de ces initiatives sur les bénéfices et estiment que le plan mettra beaucoup plus de temps à porter ses fruits que les investisseurs ne le pensent.

Le bilan mitigé des acquisitions stratégiques de Dan Schulman chez PayPal

Avant l’arrivée du nouveau PDG, Dan Schulman, ancien cadre chez American Express, a dirigé PayPal pendant neuf ans. Sous sa direction, le chiffre d’affaires annuel de PayPal a presque quadruplé pour atteindre 30 milliards de dollars, et le bénéfice par action est passé de moins de 1,00 dollar à 3,85 dollars, selon FactSet. Cependant, rétrospectivement, certains analystes de Wall Street reprochent aujourd’hui à M. Schulman de s’être dispersé dans de multiples directions.

Ils citent des acquisitions qui n’ont pas semblé porter leurs fruits, telles que iZettle, une entreprise suédoise spécialisée dans les terminaux de point de vente (TPV), pour laquelle PayPal a déboursé 2,2 milliards de dollars en 2018, et Hyperwallet, acquise pour 400 millions de dollars la même année, qui développe des technologies de paiement pour les plateformes de commerce électronique. En 2020, PayPal a également dépensé 4 milliards de dollars pour acquérir Honey, une plateforme permettant aux visiteurs de sites web de trouver automatiquement des codes de réduction et des offres de cashback.

M. Schulman, âgé de 66 ans, qui possède environ 40 millions de dollars d’actions PayPal, a déclaré à Forbes que certaines acquisitions avaient « extraordinairement bien fonctionné » tout en reconnaissant que d’autres avaient été moins performantes que prévu. Il ajoute que les acquisitions mettent parfois plus de temps à créer de la valeur, notant que Honey est la base d’un nouveau produit technologique publicitaire récemment annoncé par PayPal.

Interrogé sur le fait d’avoir pris trop de directions différentes, M. Schulman répond : « Chaque année, nous révisions nos objectifs et essayions de nous concentrer sur moins de choses, plutôt que d’en faire plus. Mais ce n’est pas toujours facile à faire ». Il ajoute : « Alex Chriss fait un travail exceptionnel depuis son arrivée. L’une des principales raisons de mon départ est que j’étais là depuis presque une décennie. Il est important d’avoir quelqu’un avec une nouvelle perspective, une pensée audacieuse, qui voit comment tirer parti de ce qui a déjà été accompli ».

Venmo : un atout et un défi pour PayPal

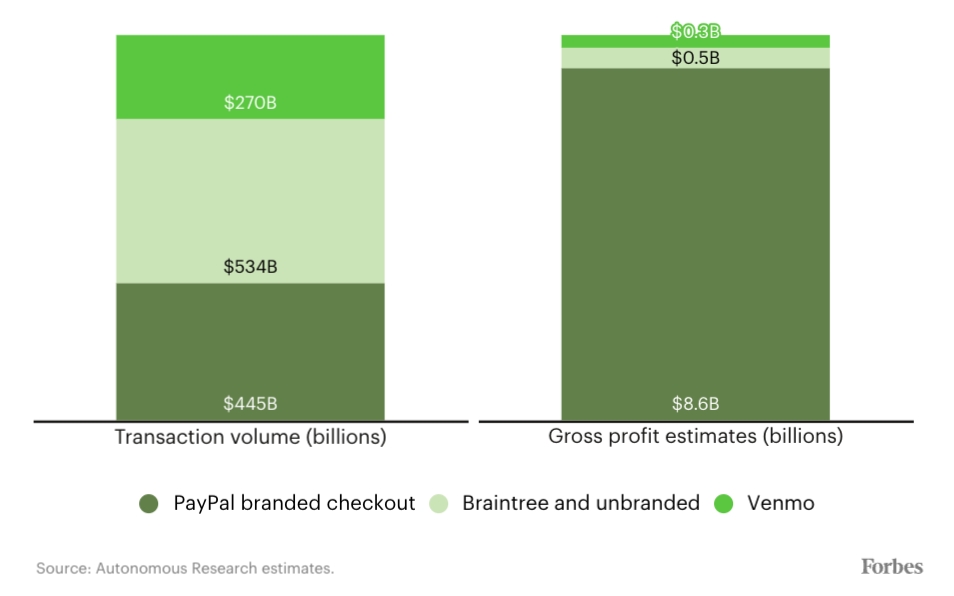

Venmo est un autre point de débat important dans l’histoire de PayPal. En 2013, deux ans avant que PayPal ne se sépare d’eBay et un an avant que M. Schulman ne devienne PDG, eBay a acquis la société de paiement en ligne Braintree et son application de paiement pair-à-pair (P2P), Venmo, pour 800 millions de dollars. En 2023, Venmo a traité 270 milliards de dollars de transactions, selon Autonomous, mais ses revenus et marges restent faibles par rapport à l’activité principale de PayPal.

C’est en partie du au fait que la monétisation implique d’encourager les clients à utiliser la carte de crédit Venmo et à se servir de l’application comme une néobanque pour des achats externes (plutôt que pour de simples transferts au sein du système Venmo), deux domaines où la concurrence est déjà intense. Pendant ce temps, PayPal a eu des difficultés à intégrer Venmo avec sa plateforme principale pour créer des synergies.

Lors de sa dernière conférence avec les investisseurs en juin 2023, M. Schulman a répondu à une question de Craig Maurer de FT Partners, soulignant les défis persistants de PayPal pour intégrer son infrastructure de paiements fragmentée. M. Schulman a expliqué qu’il travaillait sur ce problème depuis son arrivée chez PayPal en 2014. L’entreprise possédait quatre infrastructures de paiement distinctes, tandis que Venmo et Braintree avaient chacune leurs propres systèmes séparés. « L’objectif, depuis huit ans, est de consolider tout cela en une plateforme de paiement moderne unique», a expliqué M. Schulman.

Il a souligné que les systèmes disparates ont rendu difficile une expansion efficace, obligeant de nombreux ingénieurs à se concentrer sur les réparations. Il a décrit cette lutte comme longue et difficile, mais a annoncé que PayPal, Venmo et Braintree étaient enfin alignés sur une même plateforme de paiement. Cela permet à l’entreprise de démarrer de nombreuses initiatives impossibles auparavant avec l’ancienne infrastructure, comme l’interopérabilité entre Venmo et PayPal.

En résumé, PayPal a consacré huit ans à intégrer deux de ses propres systèmes, nécessitant même l’aide d’un produit externe de Visa, Visa+, pour compléter cette intégration. M. Maurer qualifie cela d’aveu étonnant. Mais selon M. Schulman, la migration était extrêmement complexe et détaillée, exigeant un travail intensif sur chaque aspect de l’architecture. Il a souligné que sans cette exécution méticuleuse, PayPal ne pourrait pas aujourd’hui innover sur une infrastructure technologique moderne.

PayPal a cessé de divulguer les revenus de Venmo après 2021, lorsqu’ils étaient d’environ 900 millions de dollars (840 millions d’euros), ce qui suggère probablement une stagnation de la croissance. En plus de Venmo, les difficultés d’intégration pourraient également expliquer pourquoi PayPal a eu du mal à tirer pleinement parti de ses acquisitions.

Le bouton magique

Le bouton PayPal existe depuis des décennies et, bien qu’il soit utilisé pour une minorité des transactions totales de l’entreprise, il génère la majorité de ses bénéfices. En plus du bouton PayPal, l’entreprise tire ses principaux revenus de deux autres grandes activités.

Avec Braintree, la technologie de PayPal qui facilite les paiements en ligne pour les entreprises, PayPal a développé une activité en croissance rapide, rivalisant avec des fintechs comme Stripe et Adyen. En 2023, l’unité de traitement des paiements génériques de PayPal, largement soutenue par Braintree, a traité 534 milliards de dollars de transactions, comparé à 299 milliards de dollars en 2021. En comparaison, Stripe a géré 1 000 milliards de dollars de transactions en 2023.

Le problème ? PayPal y est parvenu en partie en poursuivant une stratégie risquée de sous-cotation des prix par rapport à ses concurrents. Elle ne collecte qu’environ 0,20 % de la valeur de chaque transaction, contre 1,5 % à 2 % pour les transactions de la marque PayPal, selon les analystes. Darrin Peller, directeur général de Wolfe Research, déclare que PayPal est devenu moins agressif sur les prix sous la direction d’Alex Chriss et que les investisseurs sont aujourd’hui largement concentrés sur la rentabilité, ce qui n’est pas le point fort de Braintree.

Ken Suchoski, analyste chez Autonomous Research, soutient que M. Schulman n’a pas suffisamment innové sur le bouton de paiement de marque PayPal lorsqu’il était à la tête de l’entreprise. L’ancien PDG conteste cette assertion. Il affirme que quand il occupait ce poste, PayPal a considérablement amélioré sa vitesse, réduit le nombre de clics nécessaires pour effectuer une transaction, enrichi ses fonctionnalités et renforcé la prévention de la fraude. Il note que PayPal avait une technologie obsolète à son arrivée et qu’il a supervisé une refonte complète du code, passant de deux cents mises à jour logicielles par an à des dizaines de milliers de mises à jour annuelles.

Selon M. Suchoski, la part de marché de PayPal dans le commerce électronique mondial, évalué à 6 000 milliards de dollars (5 600 milliards d’euros), est passée de 8 % en 2021 à 7 % en 2023. Pendant ce temps, Apple Pay a vu sa part augmenter de 0,5 % à 3 % en cinq ans, grâce à son intégration avec l’iPhone qui en fait l’une des méthodes de paiement les plus rapides et les plus simples. Shop Pay, l’application de paiement de Shopify, a également progressé pour atteindre une part de marché de 1 % sur la même période, bénéficiant de son intégration étroite avec l’écosystème de commerce électronique de Shopify.

Lors des appels de résultats et des interviews, Alex Chriss a décrit 2024 comme une « année de transition ». En avril, il a affirmé : « Nous avons un plan pour remettre cette entreprise sur la bonne voie », et les analystes de Wall Street notent qu’il semble plus appliqué que M. Schulman.

Fastlane comme levier de croissance

L’un des piliers du plan de M. Chriss est « Fastlane », un nouveau produit dont le développement a commencé sous la direction de M. Schulman et qui vise à rendre plus rapide le paiement des clients « invités » – c’est-à-dire le paiement sur un site où un acheteur n’est pas enregistré. Il permet aux clients qui n’utilisent pas le bouton PayPal de sauvegarder leurs informations d’expédition et de carte de crédit afin que lorsqu’ils reviennent pour des achats futurs, ils n’aient qu’à entrer leur email et un code de vérification envoyé sur leur téléphone portable.

Alex Chriss a déclaré que 60 % des transactions de commerce électronique sont des paiements invités, et près de 50 % de celles-ci sont généralement abandonnées. PayPal a remarqué qu’un taux beaucoup plus élevé de 80 % des utilisateurs qui commencent un paiement invité poursuivent jusqu’à finaliser leur achat lorsqu’ils utilisent Fastlane pour la première fois.

Ces données semblent encourageantes, surtout étant donné que le marché potentiel pour les transactions de paiement invité représente des milliards de dollars. Cependant, puisque Fastlane est un produit de PayPal sans marque, une question importante se pose quant à la capacité d’Alex Chriss à facturer cette fonctionnalité aux commerçants et sur la quantité de profit qu’elle pourrait réellement générer.

« Nous pourrions adopter une approche très compétitive en matière de tarification pour Fastlane en 2024, afin de stimuler son adoption », a déclaré M. Chriss en avril. Il a ensuite assuré de manière générale quant à la rentabilité : « Soyez assurés que nous ajusterons les prix en fonction de la valeur au fil du temps pour nous assurer de tirer le meilleur parti de cette opportunité. »

Initialement, les analystes s’attendent à ce que PayPal facture aux grands clients des prix similaires à ceux qu’il facture pour Braintree, autour de 0,20 %. Puis, la société doit convaincre les petites entreprises de signer, car elle peut leur facturer des taux beaucoup plus élevés par transaction. Ajoutez à cela le fait que cette fonctionnalité n’est pas encore largement disponible, et considérez aussi un changement structurel de l’industrie vers les grands commerçants. Selon les analystes d’Autonomous et de FT Partners, il faudra plusieurs années avant que Fastlane ne puisse réellement faire une différence. « Si l’on s’attend à ce que Fastlane ait un impact significatif pour les fêtes de fin d’année 2024, je pense que cela pourrait être trop optimiste… Il faudra attendre la seconde moitié de 2025 pour voir si Fastlane prend vraiment de l’ampleur », déclare M. Maurer.

D’autres sont plus optimistes. Mizuho a récemment relevé la cote de l’action PayPal, la faisant passer d’une évaluation neutre à une évaluation positive. Dan Dolev, analyste principal, estime que PayPal pourra éventuellement facturer 0,70 % de chaque transaction pour Fastlane. Il prévoit que ce produit ajoutera entre 1 et 1,5 milliard de dollars aux bénéfices bruts annuels actuels de 14 milliards de dollars de PayPal au cours des 18 prochains mois environ.

M. Dolev indique que les pertes de part de marché du bouton PayPal se sont stabilisées, selon les recherches de Mizuho sur le trafic web des principaux détaillants. Il trouve du réconfort dans cette tendance. « Vous ne voulez pas que cela devienne un problème croissant. Pour l’instant, les preuves suggèrent que c’est plutôt stable », explique-t-il. Dans un rapport de recherche récent, il a également commenté cette stabilisation apparente en déclarant : « Cela pourrait indiquer que la perte de part de marché au profit d’Apple Pay et d’autres concurrents est probablement terminée et déjà intégrée dans l’évaluation actuelle de l’entreprise ».

Les analystes optimistes comme M. Dolev prévoient que PayPal augmentera ses bénéfices bruts de 6 % à 7 % en 2025 et 2026. En revanche, des experts comme Ken Suchoski, seul parmi environ 45 analystes couvrant PayPal selon Bloomberg à avoir une note de sous-performance sur l’action, anticipent une croissance plus lente des bénéfices bruts, à environ 3 % à 4 % au cours des deux prochaines années et demie. Parmi ces analystes, une vingtaine attribuent des notes plus neutres à PayPal. Il est notable qu’un seul analyste prévoit une sous-performance pour l’action, ce qui pourrait être perçu comme un point positif, d’autant plus que PayPal a connu une baisse de valeur d’environ deux fois plus élevée que la moyenne des actions fintech publiques au cours des 12 derniers mois.

M. Suchoski estime que les investisseurs dans le secteur des paiements pourraient obtenir de meilleurs résultats en achetant des actions telles que Fiserv et FIS. Selon lui, ces entreprises se négocient à des multiples de valorisation similaires à PayPal, mais elles ne font pas face aux mêmes pressions concurrentielles et augmentent leurs revenus jusqu’à 8 % par an. Il explique : « Vous pouvez investir dans une entreprise au même prix que PayPal, mais celle-ci enregistre une croissance de son chiffre d’affaires, tout en évitant le risque associé aux défis opérationnels que PayPal doit surmonter pour redresser sa situation concurrentielle ».

Depuis le début de l’année, Alex Chriss adopte une approche plus prudente. Darrin Peller de Wolfe Research note : « Il préfère maintenant fixer des attentes modestes et les dépasser progressivement. C’est une stratégie plus sûre. »

À lire également : Long Story | Qui est Ankur Jain, le milliardaire de la fintech qui fait fortune en récompensant les locataires de logements ?

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits