Actuellement, les évaluations de 11 grandes start-up privées de la fintech affichent des déclins atteignant 79%. Toutefois, certaines amorcent une reprise et laissent entrevoir des perspectives prometteuses.

Un article de Jeff Kauflin pour Forbes US – traduit par Lisa Deleforterie

En novembre 2021, à l’apogée du marché du capital-risque dans le secteur des fintechs, Tipalti, une entreprise de la baie de San Francisco spécialisée dans le paiement de factures, a réalisé une levée de fonds de 270 millions de dollars (247 millions d’euros), obtenant ainsi une valorisation de 8,3 milliards de dollars (7,6 milliards d’euros).

L’été dernier, les actions de la société ont été échangées à titre privé pour une valeur de 4 milliards de dollars (3,6 milliards d’euros). Aujourd’hui, selon une estimation, la valeur de Tipalti ne s’élève plus qu’à 3,1 milliards de dollars (2,8 milliards d’euros), marquant une baisse de 63 % par rapport à son pic, malgré une croissance impressionnante (3 500 entreprises clientes, principalement basées aux États-Unis, contre 2 000 à la fin de l’année 2021).

Chen Amit, cofondateur et PDG israélien de Tipalti âgé de 58 ans, considère que la valorisation actuelle de 3 milliards de dollars est nettement insuffisante. Néanmoins, il reconnaît que les surévaluations de 2021 ne sont plus d’actualité. « Nous devons simplement l’accepter. Il n’y a pas lieu de se battre », déclare-t-il, en rappelant que d’autres entreprises privées de fintech, telles que Stripe et Klarna, ont levé des fonds depuis lors dans le cadre de tours de table à la baisse.

Nouvelles plateformes : un élan d’espoir en dépit de la dépréciation

L’essor fulgurant suivi d’un déclin notable du financement du capital-risque dans le secteur des fintechs soulève une interrogation importante : quelle est la valeur réelle de ces startups aujourd’hui ? Selon CB Insights, les flux de capital-risque vers le secteur ont chuté de 141 milliards de dollars (129 milliards d’euros) en 2021 à 39 milliards de dollars (35,7 milliards d’euros) en 2023, et de nombreuses startups se sont efforcées de conserver leurs liquidités pour éviter de lever des fonds à une valeur considérablement réduite. Pendant ce temps, celles qui ont atteint un niveau avancé dans leur croissance ont retardé leur entrée en bourse, tandis que les fintechs déjà cotées connaissent un ralentissement, perdant environ 50 % de leur valeur par rapport à leur sommet, malgré les récents records atteints par le S&P 500 et le Nasdaq, tous deux fortement axés sur la technologie.

Ce manque d’information est désormais comblé par l’émergence de nouvelles plateformes telles que Caplight et Notice, qui génèrent des estimations d’évaluation basées sur les transactions du marché secondaire qu’elles suivent grâce à leurs partenariats avec les courtiers. Ces estimations peuvent également intégrer des informations publiques sur les réductions effectuées par les fonds communs de placement détenant des actions de sociétés privées, les prix d’actions comparables cotées en bourse et d’autres données.

Peu après la levée de fonds de Tipalti en 2021, les actions ont entamé une période de déclin, accentuée par la hausse des taux d’intérêt initiée par la Réserve fédérale, aux États-Unis. M. Amit a pris des mesures énergiques pour préparer l’entreprise à une période de vaches maigres, en licenciant 11 % de ses employés. « Nous savions qu’il fallait initier des ajustements », explique-t-il. Bien que l’entreprise conserve un personnel important en Israël, à San Francisco et à Vancouver, lorsqu’elle a recommencé à embaucher, elle a mis l’accent sur des sites moins coûteux tels que Tbilissi, en Géorgie. Tipalti a continué à se développer : elle traite aujourd’hui environ 5 milliards de dollars (4,5 milliards d’euros) de paiements mensuels, contre 3 milliards de dollars au moment de sa levée de fonds de 2021. (L’entreprise affirme conserver 99 % de ses clients chaque année).

Quelle est la valeur actuelle de Tipalti ?

À l’été 2023, un actionnaire de Tipalti a vendu pour environ 20 millions de dollars (18,3 millions d’euros) d’actions sur le marché secondaire à une valeur de 4 milliards de dollars (3,6 milliards d’euros), selon Oren Zeev, investisseur en capital-risque et cofondateur de Tipalti. Au quatrième trimestre 2023, Capital Group, l’une des plus grandes sociétés de fonds communs de placement au monde, a évalué ses actions à 3,7 milliards de dollars (3,38 milliards d’euros).

Actuellement, Caplight, une startup basée à San Francisco spécialisée dans le suivi des transactions sur le marché secondaire des entreprises technologiques privées et fournissant une plateforme d’échange d’actions, estime la valeur de Tipalti à seulement 3,1 milliards de dollars – un chiffre qui tient également compte de l’effondrement des actions de plusieurs concurrents de Tipalti, notamment Bill, cotée en bourse, qui a perdu 80 % depuis son pic de la fin de l’année 2021.

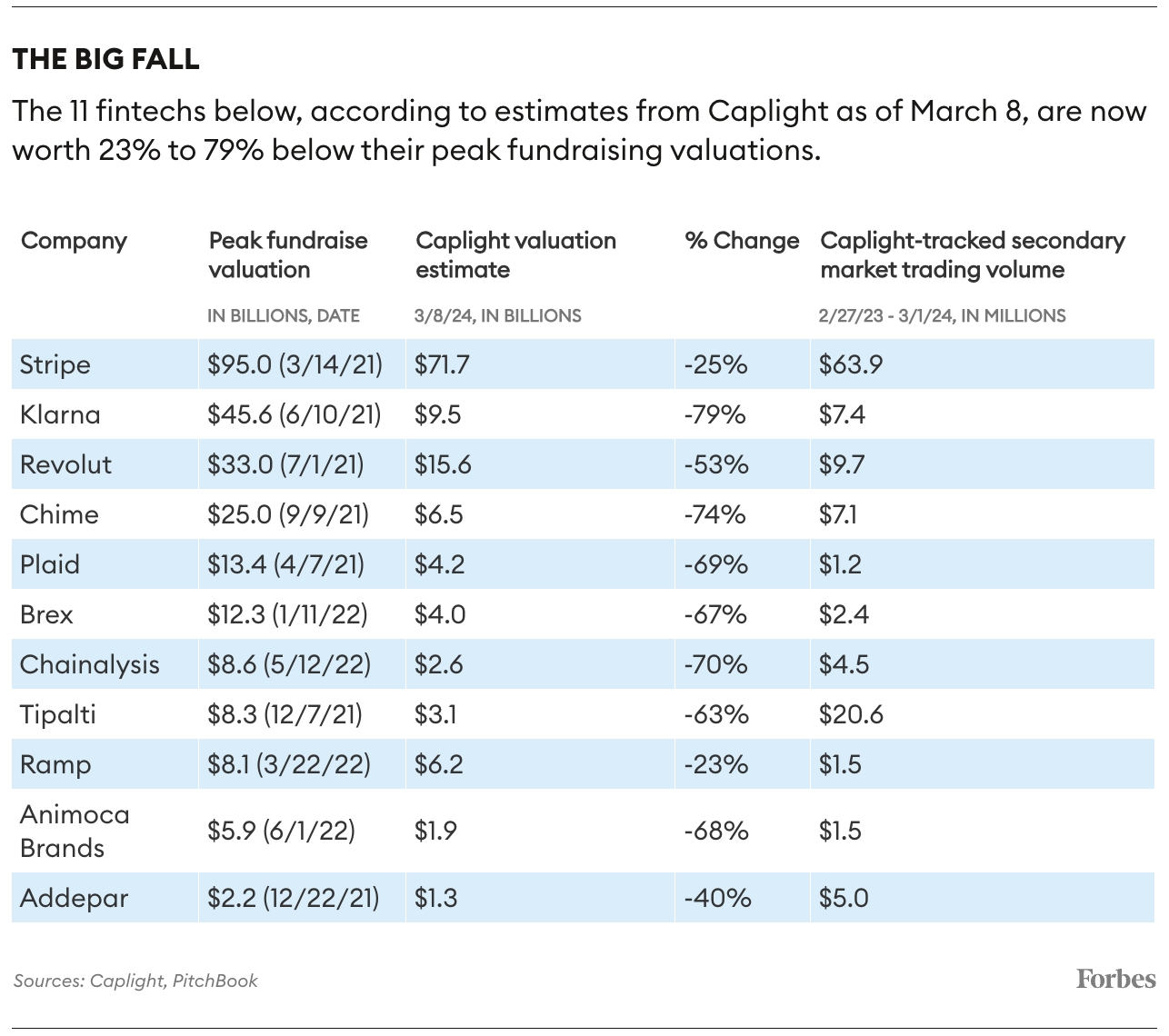

Caplight a partagé avec Forbes ses évaluations pour une longue liste de fintechs qu’elle suit. Le graphique ci-dessous présente ses estimations, au 8 mars, pour 11 d’entre elles, toutes des startups de taille importante pour lesquelles des transactions privées et d’autres informations disponibles au cours de l’année écoulée ont servi de base à ces évaluations. Il est important de noter qu’il ne s’agit que d’estimations. Certaines des baisses de valeur par rapport au pic d’évaluation atteint lors de la collecte de fonds sont spectaculaires : 79 % pour Klarna et 74 % pour Chime, selon les estimations.

Une valorisation en baisse ne reflète pas toujours la santé de l’entreprise

Comme le montre l’exemple de Tipalti, une valorisation en baisse ne signifie pas nécessairement que l’entreprise se porte mal.

Chime, membre du Forbes Fintech 50, conserve son statut de plus grande banque numérique d’Amérique. Célèbre pour avoir levé des fonds considérables à hauteur de 25 milliards de dollars en 2021 et avoir suscité une effervescence sur le marché secondaire il y a un an, évaluant alors l’entreprise à environ 8 milliards de dollars (7,3 milliards d’euros), elle subit néanmoins une baisse substantielle de sa valeur, atteignant seulement 6,5 milliards de dollars (5,9 milliards d’euros) au 8 mars, soit une diminution totale de 74 %, selon les estimations de Caplight.

Plaid, qui figure dans le classement Fintech 50 depuis neuf années consécutives, joue un rôle clé en facilitant la connexion entre les applications fintech et les comptes bancaires des consommateurs. Elle a levé des fonds il y a trois ans à une valorisation de 13,4 milliards de dollars (12,2 milliards d’euros). Alors que ses clients fintech étaient en difficulté, le chiffre d’affaires de Plaid pour 2023 n’a augmenté que de 10 % pour atteindre entre 300 et 400 millions de dollars (entre 275 et 365 millions d’euros), selon des personnes familières avec ses activités. Bien que Plaid, basée à San Francisco, n’autorise qu’un petit nombre de transactions sur le marché secondaire, Caplight estime sa valorisation à 4,2 milliards de dollars (3,8 milliards d’euros), soit une baisse de 69 %, en se basant principalement sur les offres d’achat et de vente d’actions secondaires que Caplight a suivies. « L’estimation de l’évaluation d’une société privée sur la base des données du marché secondaire est trompeuse. Nous refusons de commenter toute autre spéculation », a déclaré à Forbes un porte-parole de Plaid, qui a également refusé de commenter ses résultats financiers pour 2023.

Un regard critique sur les défis et les oscillations de valeur sur le marché secondaire

L’évaluation des entreprises sur la base des données du marché secondaire présente des lacunes et suscite de nombreuses critiques. Les conseils d’administration des entreprises doivent approuver les transactions, qui sont généralement de petite taille (souvent entre 500 000 et 20 millions de dollars, soit entre 457 000 et 18,3 millions d’euros), ce qui les rend moins représentatives de la valeur totale de l’entreprise. Les vendeurs peuvent être des salariés désireux de mobiliser des fonds pour des projets tels que l’achat d’une maison, la création de leur propre entreprise ou le paiement des factures après un licenciement. Ils n’ont pas toujours accès aux résultats financiers de l’entreprise. Parmi les vendeurs figurent également des détenteurs institutionnels et d’importants fonds de capital-risque, bien que ces derniers aient apparemment commencé à acheter des actions secondaires de manière plus agressive au cours de l’année écoulée, y voyant une occasion de renforcer leurs positions sur le marché des actions.

Autre inconvénient : les valeurs varient considérablement entre des niveaux élevés et bas, en fonction de l’état d’avancement du cycle de collecte de fonds dans un secteur donné. Jim Feuille, investisseur en capital-risque chez Crosslink Capital et investisseur chez Chime, déclare : « Dans un marché haussier, les valeurs sur le marché secondaire seront toujours supérieures à la valeur réelle. Dans un marché baissier, les marchés secondaires sous-évaluent fortement les entreprises ». D’autres sociétés de capital-risque ont indiqué qu’en moyenne, les actions secondaires se vendent avec une décote de 30 % par rapport à la valeur qu’elles atteindraient s’il s’agissait d’un important cycle de financement primaire.

Malgré toutes leurs limites, les marchés secondaires constituent de véritables places de marché où les acheteurs et les vendeurs se mettent d’accord sur les prix. Javier Avalos, PDG de Caplight, estime que les courtiers facilitent entre 5 et 7,5 milliards de dollars (entre 4,5 et 6,8 milliards d’euros) de transactions sur le marché secondaire chaque année, et Caplight à lui seul a prévu environ 1 milliard de dollars (914 millions d’euros) en 2023. Hans Swildens, fondateur et PDG de la société de capital-risque Industry Ventures, l’un des principaux acteurs du marché secondaire avec 7 milliards de dollars (6,4 milliards d’euros) d’actifs sous gestion, estime que les plateformes comme Caplight sont bénéfiques pour les investisseurs. « Il y a aujourd’hui plus de transparence qu’il n’y en a jamais eu », affirme-t-il.

Notamment, après plus de deux ans de baisse, certaines valorisations de fintech commencent à remonter, incluant des acteurs majeurs tels que Stripe, Klarna et Ramp. Selon M. Swildens, le marché semble avoir atteint son niveau le plus bas, bien qu’il soit difficile de se prononcer avant d’assister à des levées de fonds ou à des sorties des plus grandes fintechs.

Voici une analyse approfondie de chacune des 11 entreprises, incluant leurs réponses, le cas échéant, aux évaluations de Caplight :

Stripe

Le géant des paiements, basé à San Francisco, facilite l’acceptation des cartes de crédit et de débit pour des millions d’entreprises opérant dans le commerce électronique. En mars 2021, il a levé des fonds à une valeur stupéfiante de 95 milliards de dollars (86,9 milliards d’euros). Alors que l’engouement pour les fintechs atteignait son paroxysme cet automne, sa valeur a atteint 195 milliards de dollars (178,4 milliards d’euros) lors de transactions sur le marché secondaire, selon M. Avalos. Lors d’un nouveau cycle de financement primaire achevé en mars dernier, sa valorisation est tombée à 50 milliards de dollars (45,7 milliards d’euros), mais elle est remontée depuis. La société a récemment permis à tous les employés anciens et actuels de Stripe de vendre leurs actions à une valeur de 65 milliards de dollars (59,5 milliads d’euros) dans le cadre d’une offre publique d’achat. Caplight estime désormais Stripe à 71,7 milliards de dollars (65,6 milliards d’euros), soit une prime de 10 % par rapport à l’offre publique d’achat. « Sur le marché secondaire de Stripe, la demande est actuellement plus importante que l’offre », explique M. Avalos. Un porte-parole de Stripe a refusé de commenter l’évaluation de Caplight.

Klarna

L’entreprise « buy-now, pay-later » a connu une chute vertigineuse de 85 %, passant d’une valorisation de 45,6 milliards de dollars (41,7 milliards d’euros) à la mi-2021 à 6,7 milliards de dollars (6,1 milliards d’euros) à la mi-2022. L’année dernière, le chiffre d’affaires de Klarna, dont le siège est à Stockholm, a augmenté de 22 % pour atteindre plus de 2 milliards de dollars (1,8 milliard d’euros), tandis que les pertes ont diminué de 76 % pour s’établir à 252 millions de dollars (230,5 millions d’euros). BlackRock a récemment évalué ses actions Klarna à 8 milliards de dollars (7,3 milliards d’euros) et, au cours des six derniers mois, les actions privées de Klarna ont été négociées à la hausse, atteignant aujourd’hui 9,5 milliards de dollars (8,7 milliards d’euros), selon Caplight. L’entreprise envisagerait maintenant d’entrer en bourse pour 20 milliards de dollars (18,3 milliards d’euros). Un porte-parole de Klarna a refusé de commenter ses projets d’introduction en bourse ainsi que l’estimation de Caplight.

Revolut

La banque numérique basée à Londres, qui fournit des comptes bancaires à des dizaines de millions d’utilisateurs enregistrés au Royaume-Uni, en Irlande, en Espagne, en France et dans d’autres pays, a provoqué un coup de fouet lorsqu’elle a levé des fonds au milieu de l’année 2021, avec une valorisation élevée de 33 milliards de dollars (30,2 milliards d’euros), soit environ 42 fois son chiffre d’affaires de 786 millions de dollars (719 millions d’euros) pour 2021. Aujourd’hui, Caplight estime la valeur de marché de Revolut à 15,6 milliards de dollars (14,2 milliards d’euros), soit moins de la moitié de son pic. « Nous ne nous livrons pas à des spéculations sur notre valorisation », nous a déclaré un porte-parole de Revolut. « Depuis notre dernier tour de table, au cours duquel nous avons été évalués à 33 milliards de dollars, l’activité de Revolut a continué à se développer fortement sur tous les marchés à travers le monde. »

Chime

Chime est devenue l’une des sociétés fintech privées les plus valorisées à l’été 2021 lorsqu’elle a levé des fonds à hauteur de 25 milliards de dollars (22,8 milliards d’euros). Ses revenus ont augmenté d’environ 20 % en 2022 et de 30 % en 2023, atteignant 1,3 milliard de dollars (1,19 milliard d’euros) l’année dernière, selon une personne familière avec ses activités, bien qu’elle ne soit toujours pas rentable. En période de récession, les investisseurs développent une aversion envers les startups orientées vers le consommateur, en raison des taux d’intérêt élevés et d’un marché du financement restreint, ce qui limite leur capacité à investir massivement dans le marketing pour stimuler la croissance. Il y a un an, les actions de la société Chime, basée à San Francisco, se négociaient activement sur le marché secondaire à une valeur d’environ 8 milliards de dollars, selon Caplight. Sa valeur estimée a encore baissé depuis, pour atteindre 6,5 milliards de dollars.

De toutes les entreprises de cette liste, Chime est celle dont le prix fait l’objet du consensus le plus faible. Capital Group a récemment évalué la valeur de ses actions Chime à 5,5 milliards de dollars (5 milliards d’euros), tandis que le gestionnaire d’actifs Alger les a estimées à 13,6 milliards de dollars (12,4 milliards d’euros). Un grand investisseur de Chime dit avoir évalué ses actions à 20 milliards de dollars à la fin de l’année dernière. Selon un autre investisseur de Chime, ceux qui proposent des actions de la néobanque à 6,5 milliards de dollars sont probablement des actionnaires actuels optimistes cherchant à augmenter leur participation à des prix réduits. Un représentant de Chime a décliné la demande de commentaire de Forbes.

Plaid

Le logiciel de Plaid relie les applications fintech aux comptes bancaires des consommateurs et aide les clients à prévenir les fraudes. Après l’annulation par le département de la Justice des États-Unis du projet d’acquisition de Plaid par Visa pour 5 milliards de dollars fin 2020, invoquant des préoccupations de concurrence dans le secteur des paiements, la startup a profité de la croissance rapide des transactions fintech et crypto, atteignant une valorisation de 13,4 milliards de dollars (12,2 milliards d’euros) en avril 2021. La croissance a ralenti avec l’essoufflement du secteur de la fintech, les revenus de Plaid augmentant d’environ 10 % en 2023, selon des personnes familières avec ses activités. Alors que Plaid restreint souvent les transactions de ses actions sur le marché secondaire, Caplight estime sa valorisation à 4,2 milliards de dollars (3,8 milliards d’euros). Un porte-parole de Plaid a refusé de commenter ce chiffre, mais a déclaré que l’utilisation des données du marché secondaire pour estimer les valorisations était trompeuse.

Brex

Comme de nombreuses fintechs bien financées, Brex, une startup créée il y a sept ans et spécialisée dans les cartes d’entreprise, a développé une activité en forte croissance. Pourtant, la société basée à San Francisco est encore loin d’atteindre la rentabilité, contrairement à ce que beaucoup d’observateurs pensaient. Selon un récent article de The Information, la société établie à San Francisco dépensait encore 17 millions de dollars par mois au quatrième trimestre 2023, malgré son financement substantiel. Brex a récemment déclaré qu’elle disposait d’une marge de manœuvre de quatre ans en matière de trésorerie et qu’elle visait à devenir positive en termes de flux de trésorerie d’ici la fin de 2025. La startup a levé des fonds pour la dernière fois à une évaluation de 12,3 milliards de dollars (11,2 milliards d’euros) au début de 2022, et Caplight estime sa valeur aujourd’hui à 4 milliards de dollars (3,6 milliards d’euros), soit une baisse de 67%. Un porte-parole de Brex s’est refusé à tout commentaire.

Chainalysis

La société spécialisée dans l’analyse de blockchain utilise des données on-chain pour tracer les transactions de cryptomonnaie, en identifiant les escroqueries, les hacks, les fraudes et les activités illicites. Elle a levé des fonds à une valorisation de 8,6 milliards de dollars (7,8 milliards d’euros) en avril 2022. Cependant, la chute de FTX et le marché baissier des cryptomonnaies qui a suivi ont entraîné une diminution des valorisations de la plupart des startups de cryptomonnaies, une tendance qui persiste malgré le récent rebond du bitcoin. Basée à New York, Chainalysis a vu sa clientèle passer de 200 organisations du secteur public à la fin de 2022 à 300 un an plus tard, mais aujourd’hui, Caplight estime sa valeur de marché à 2,6 milliards de dollars (2,37 milliards d’euros). Un représentant de Chainalysis s’est refusé à tout commentaire.

Tipalti

À l’instar de la fintech Bill cotée en bourse, Tipalti aide les entreprises à payer leurs factures en ligne et à gérer leurs dépenses. Elle a levé des fonds pour une valeur de 8,3 milliards de dollars (7,6 milliards d’euros) en novembre 2021 et a augmenté son volume de transactions de 40 à 50 % par an au cours des deux années suivantes. Aujourd’hui, la valorisation estimée de Tipalti est tombée à 3,1 milliards de dollars (2,8 milliards d’euros) sur la base des transactions sur le marché secondaire et de la performance boursière de ses concurrents cotés en bourse, selon Caplight. « Je ne vendrai pas mes actions pour 3 milliards de dollars. Je doute qu’une personne bien avisée le fasse », déclare Chen Amit, cofondateur et PDG de l’entreprise.

Ramp

Cette jeune entreprise new-yorkaise créée il y a cinq ans aide les sociétés à émettre des cartes d’entreprise et à gérer les dépenses et les paiements des employés. Elle a atteint une valorisation de 8,1 milliards de dollars (7,4 milliards d’euros) en avril 2022 et, bien qu’elle ait augmenté sa clientèle de 80 % en 2023 pour atteindre 25 000 entreprises, elle a levé des fonds l’été dernier lors d’un tour de table à 5,8 milliards de dollars (5,3 milliards d’euros). Ramp est l’une des rares entreprises de notre liste qui, depuis le milieu de l’année 2023, a connu une demande croissante pour ses actions. Caplight l’évalue aujourd’hui à 6,2 milliards de dollars (5,67 milliards d’euros). L’entreprise n’a pas souhaité faire de commentaires.

Animoca Brands

La startup de jeux mobiles, fondée il y a 10 ans à Hong Kong, a fait de gros paris sur les NFT pendant le marché haussier, atteignant une valorisation de 5,9 milliards de dollars (5,4 milliards d’euros) au milieu de l’année 2022. Cependant, avec le déclin de l’intérêt pour la crypto au cours de l’année suivante, la valeur d’Animoca a chuté sur le marché secondaire, oscillant désormais autour de 1,9 milliard de dollars (1,7 milliard d’euros), selon Caplight. Manny Stotz, investisseur basé à Londres et actionnaire d’Animoca, affirme avoir augmenté sa participation, qui s’élève désormais à plus de 10 % d’Animoca, en achetant des actions secondaires à des valorisations aussi basses qu’un milliard de dollars auprès de vendeurs en difficulté.

Le président exécutif d’Animoca, Yat Siu, a refusé de commenter l’estimation de Caplight, mais a déclaré qu’Animoca avait levé 12 millions de dollars (10,9 millions d’euros) en décembre 2023 grâce à un « Simple Agreement for Future Equity » (SAFE). Cette opération permet aux investisseurs de recevoir à la fois des actions d’Animoca évaluées à environ 5,8 milliards de dollars et des jetons Moca qui seront émis ultérieurement par l’entreprise. Les jetons sont au cœur de l’attention, selon M. Stotz, qui anticipe un rendement important entre le coût d’acquisition des actifs numériques et la valeur prévue lors de leur introduction sur le marché, probablement au cours du deuxième trimestre 2024.

Addepar

La startup de logiciels de gestion de patrimoine, Addepar, assiste les conseillers en investissement dans le suivi des portefeuilles de leurs clients. Au cours des deux dernières années, elle a accru les actifs sur sa plateforme de 15 à 25%, totalisant ainsi 5 000 milliards de dollars (4 500 milliards d’euros) d’actifs contrôlés en 2023. La valorisation actuelle du membre du classement Fintech 50, situé à Mountain View en Californie, est d’environ 1,3 milliard de dollars (1,19 milliard d’euros), selon les évaluations de Caplight. Cela représente une baisse de 40 % par rapport à sa levée de fonds de décembre 2021, qui avait atteint 2,2 milliards de dollars (2 milliards d’euros). Forbes n’a reçu aucune réponse à sa demande de commentaire de la part du porte-parole d’Addepar.

À lire également : Le rôle de la technologie dans la prévention et l’intervention en cas de feu de forêt

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits