L’entreprise chantre du travail en communauté, WeWork a laissé une grande partie de sa direction – et de son argent – à une seule personne. De quoi faire trembler Wall Street ?

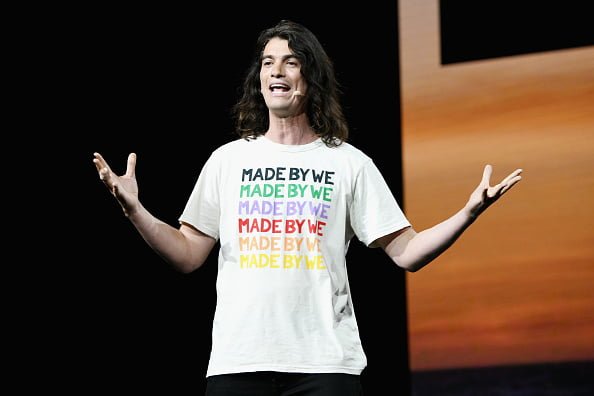

La souscription à l’introduction en bourse effectuée par l’entreprise le 14 août dernier révèle que son directeur général, Adam Neumann, détiendra au moins 50 % du droit de vote des actionnaires après que l’entreprise de bureaux partagés aura émis ses premières actions plus tard dans l’année. Le formulaire de souscription explique cette décision par ces mots : « Adam est un leader unique qui a prouvé qu’il peut porter simultanément les casquettes de visionnaire, d’entrepreneur, et d’innovateur, tout en s’épanouissant en tant que créateur de communauté et de culture ».

La dernière estimation de Forbes évaluait la fortune de Neumann à 4,1 milliards de dollars, et les formulaires d’introduction en bourse désignent le fondateur de la start-up comme ayant droit de plus de 100 millions de parts. Son véritable pouvoir, cependant, réside dans son droit de vote supérieur de 20 contre 1 qui lui a été accordé par d’autres dirigeants et investisseurs.

Cette configuration octroiera à Neumann, âgé de 40 ans, la possibilité de décider du résultat de n’importe quel vote présenté aux actionnaires, notamment le choix des membres du conseil d’administration (entièrement constitué d’hommes à ce jour). En bref, l’entreprise se trouve entièrement sous le contrôle d’Adam Neumann.

Ceci n’est pas un arrangement inhabituel pour les entreprises de haute technologie dont les fondateurs demeurent actifs, y compris pour Facebook et Amazon. Le problème, c’est que le statut de société de technologie de WeWork ne fait pas l’unanimité, bien qu’elle soit évaluée en tant que telle à cause de son taux de croissance exceptionnel.

Cette mode inquiète déjà certains experts en gouvernement d’entreprise, et l’inquiétude est d’autant plus grande pour le cas de WeWork, qui enregistre chaque année un grand nombre de transactions entre parties liées impliquant Neumann et son épouse, Rebekah (cofondatrice et PDG de leur école WeGrow).

« En règle générale, une transaction entre parties liées est effectuée pour offrir un avantage à quelqu’un », explique Drew Bernstein, associé de la société d’experts-comptables Marcum Bernstein & Pinchuk. « Afin d’éviter toute suspicion de conflit d’intérêts, il faudrait ne pas du tout avoir recours à ce genre de transactions ».

Par exemple, depuis 2016, WeWork a déboursé 20,9 millions de dollars pour la location d’espaces au sein de quatre bâtiments pour lesquels Neumann possède un intérêt de propriétaire (parmi cette somme, 11,6 millions de dollars ont été remboursés pour les améliorations apportées aux locaux). Les loyers futurs de ces locaux atteignent un total de 236,6 millions de dollars – soit 0,5 % de l’ensemble des engagements locatifs de l’entreprise.

Cet arrangement avait reçu beaucoup d’attention avant que le formulaire de souscription à l’introduction en bourse n’ait été dévoilé, bien que certains experts déclarent à présent que l’ampleur relativement modeste de cet imbroglio immobilier (quatre sur un total de 528 emplacements) le rend moins inquiétant pour l’avenir. Dans sa souscription du 14 août, WeWork expose un plan visant à transférer la gestion des biens immobiliers à l’entreprise, en y incluant une option d’achat.

Le plan de succession est plus surprenant aux yeux de Bernstein. Dans l’hypothèse où Neumann mourrait ou souffrirait d’invalidité permanente dans les dix prochaines années, Rebekah Neumann serait l’une des trois personnes ayant la responsabilité de choisir un nouveau PDG. Dans certains scénarios, elle pourrait également décider de qui aurait sa place au sein du comité de sélection. « Les investisseurs ont plutôt intérêt à apprécier ce couple », ironise Bernstein.

Se pose également la question des incitations boursières. Il a été accordé à Adam Neumann 42,47 millions d’options, nombre d’entre elles ne pouvant rapporter que dans le cas où la capitalisation boursière de l’entreprise dépasserait les 50 milliards, 72 milliards, et 90 milliards de dollars dans dix ans. Selon Bernstein, contrairement à la rentabilité ou à la valeur de chaque action, la capitalisation boursière peut davantage être entraînée à la hausse.

Neumann ne touche aucun salaire de WeWork (techniquement, il n’a pas signé de contrat de travail). À la place, il a encaissé des dettes, notamment une marge de crédit personnelle de 500 millions de dollars garantie par un nombre non divulgué d’actions de catégorie B. L’entreprise elle-même lui a également accordé une série de trois prêts d’une valeur totale de 32 millions de dollars. Deux de ces emprunts ont été remboursés par le biais d’actions.

C’est en octobre 2017 que Neumann a vendu des actions pour la dernière fois, et il ne les vend pas dans le cadre des émissions publiques d’actions.

« C’est le type d’entreprise qui aura à rendre des comptes dans le futur », prévient Bernstein. « Ce fonctionnement est-il normal pour une telle entreprise ? Ça l’est, pour un certain temps. L’expression ‘‘licorne’’ a été inventée il y a seulement sept ans. Chacune d’elles est unique à sa façon ».

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits