Par Richard Barwell, responsable de la recherche macroéconomique, et Arnaud-Guilhem Lamy, responsable des stratégies obligataires euro aggregate au sein de BNP Paribas Asset Management.

La crise économique en Europe s’estompe enfin. C’est un soulagement pour Mario Draghi et ses confrères de la Banque centrale européenne (BCE). Leur stratégie de taux d’intérêt négatifs et de rachat d’actifs a porté ses fruits. Le moment est venu de se pencher sur un autre casse-tête. Prochain défi pour le Président de la BCE : mener à bien la délicate mission de mettre fin aux mesures de soutien monétaire extraordinaires qui ont ressuscité l’économie européenne.

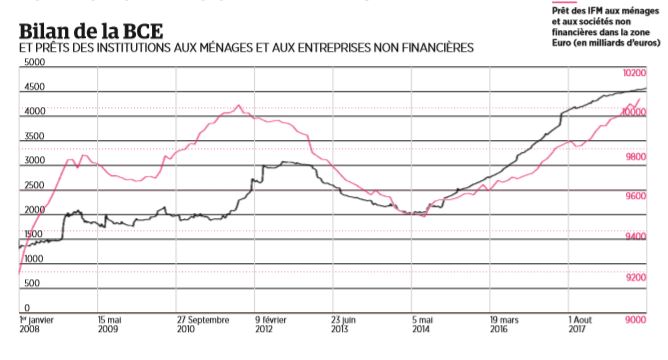

Dans l’immédiat, M. Draghi doit trouver une solution pour progressivement arrêter le programme d’achat d’actifs – plus connu sous le nom d’« assouplissement quantitatif » ou « QE » – avant de normaliser, tout aussi graduellement, les taux d’intérêt. Et ce n’est que le début. Le bilan de la BCE a doublé ces trois dernières années. Cette expansion s’explique en partie par l’assouplissement quantitatif, mais aussi par les 750 milliards d’euros de prêts à long terme et à taux fixe accordés par la BCE aux banques. À certains égards, ce programme, connu sous le nom de TLTRO, est une variante du QE : la BCE injecte des liquidités dans le circuit fi nancier et les banques achètent des obligations. Dans les deux cas, la BCE imprime de la monnaie et son bilan augmente. Tôt ou tard, ce bilan devra revenir à un niveau plus normal. Mario Draghi a moins d’un an pour élaborer sa stratégie de sortie de la politique monétaire accommodante actuelle.

Cela prendra des années. C’est une mission d’autant plus difficile que le mandat de M. Draghi se termine en octobre 2019. Il doit donc définir une stratégie de sortie des politiques actuelles de la BCE tout en sachant qu’il ne sera pas en charge de son application. Certes, il s’emploiera à indiquer aux investisseurs les intentions de la BCE dans les années à venir, mais il ne peut pas s’engager à la place de son successeur sur le rythme de la normalisation de la politique monétaire.

Heureusement, il y a une solution pour à la fois envoyer un signal crédible de remontée progressive des taux d’intérêt, sans mettre en péril la stabilité des prix, réduire l’addiction des banques au financement de la BCE, et habituer les marchés à la nouvelle réalité, celle de la fi n de l’assouplissement quantitatif. Cette solution passe par les innovations apportées par M. Draghi à l’arsenal de la BCE. Comme toute politique de banque centrale qui se respecte, elle aurait son propre acronyme : FG-LTRO : Forward Guidance Long Term Refinancing Operations.

La BCE devrait proposer une nouvelle vague de prêts à long terme jusqu’à la mi-2023, bien au-delà de l’expiration du programme actuel TLTRO à taux fixe, prévue pour 2021. Les banques auraient la possibilité de passer de leurs prêts existants au nouveau régime FG-LTRO tout en conservant le taux fixe bas dont elles bénéficient jusqu’en 2021. Après cette date, le taux d’intérêt de ces nouveaux prêts à long terme varierait en fonction du taux directeur fixé par la BCE.

Ce nouveau programme FG-LTRO présenterait deux caractéristiques qui le distingueraient des prêts conventionnels. La première est que le prêt serait assorti d’une garantie supplémentaire en vertu de laquelle le taux d’intérêt ne dépasserait jamais un plafond prédéterminé. La seconde est que le calendrier d’amortissement serait intégré dans le contrat. Les banques devraient alors rembourser progressivement leurs dettes au cours des deux dernières années du prêt en tranches régulières.

Ces spécificités apporteraient deux avantages. D’une part, le plafonnement du coût du financement donnerait des indications claires aux investisseurs, aux entreprises et aux ménages sur le niveau maximal que les taux d’intérêt de la BCE pourraient atteindre d’ici à 2023. D’autre part, le risque posé par un retrait massif de financement des banques en 2020 serait ainsi écarté. Le remboursement soudain des 750 milliards de prêts à taux fixe octroyés par la BCE serait absorbé par un remboursement progressif de nouveaux prêts à taux variable. Ce faisant, les banques ne seraient plus confrontées à une flambée soudaine des coûts de financement lorsque les opérations TLTRO viendraient à échéance. Dans le cas contraire, elles auraient été contraintes de réduire leurs portefeuilles obligataires mais aussi leurs prêts aux entreprises et aux particuliers.

Pour que cette solution fonctionne, elle ne peut pas être trop généreuse, notamment en fixant un plafond trop bas après 2021. Si le programme FG-LTRO signifie que la BCE devrait adopter une politique de taux d’intérêt trop laxiste, il ne fera pas long feu. Consciente de ce risque, la BCE peut prévoir une certaine marge d’erreur dans la fixation du plafond. Si vous pensez que le taux directeur va augmenter d’environ 1,5 point sur la durée du FG-LTRO, le plafond pourrait être fixé à 2 points. Il est naturellement toujours possible que cela ne soit pas suffisant. Dès lors, la BCE peut expliquer aujourd’hui que tout resserrement supplémentaire pourrait se faire en réduisant le portefeuille d’actifs rachetés, ce que l’on appelle le durcissement quantitatif.

L’un des avantages de ce plan est que la BCE reprendrait le contrôle de son bilan et pourrait annoncer en toute crédibilité son intention d’alléger son portefeuille d’assouplissement quantitatif. La BCE aura cette opportunité précisément parce que les banques ne seront plus contraintes d’alléger leurs portefeuilles d’obligations lorsque les prêts TLTRO viendront à échéance. Dans le cas contraire, les marchés s’inquiéteraient de voir la BCE et les banques réduire leurs positions obligataires simultanément. De nombreux défis attendent encore M. Draghi et son successeur dans les années à venir. Les indications prospectives sur l’opération de refinancement à long terme constituent un moyen de résoudre ces problèmes.*

*Bilan de la BCE tous actifs confondus (en milliards d’euros)

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits