Les enfants du baby-boom ont souvent eu une jeunesse dorée mais rares sont ceux qui ont réussi à atteindre leurs objectifs en matière d’épargne une fois venu le moment de prendre leur retraite. Les plus jeunes générations devraient tirer des leçons de l’expérience des baby-boomers, mais elles se trouvent également face à un paysage boursier bien différent de celui qu’ont connu leurs aînés. Elles doivent agir maintenant, tant qu’il est encore temps.

On croit souvent que la génération « baby-boom » a été plus gâtée que les autres, qu’elle a profité de nombreux avantages professionnels dont les plus jeunes salariés seraient aujourd’hui privés, et qu’elle continuera de jouir de ce statut privilégié au moment de sa retraite.

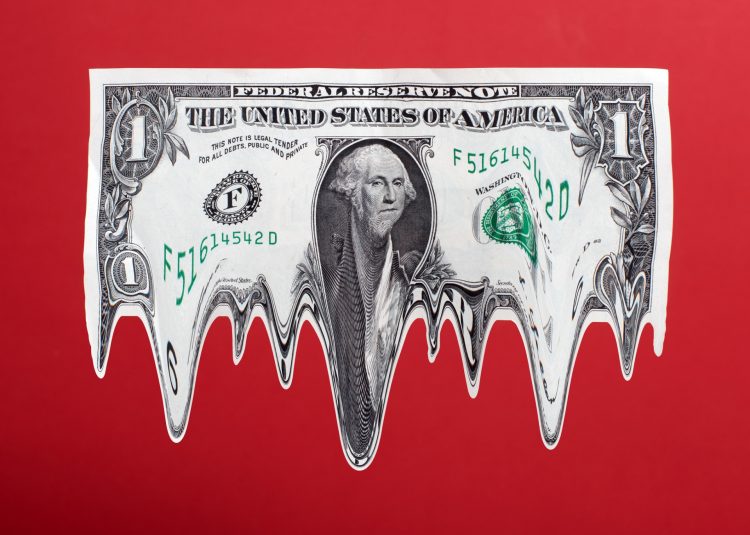

Pourtant, nombreux sont les baby-boomers qui n’ont pas encore atteint leurs objectifs essentiels en matière de retraite. Un pourcentage élevé d’investisseurs âgés semble être touché par la sous-épargne et doit faire face, au moment de la retraite, à un décalage entre le niveau de vie espéré et la réalité financière. Quelles leçons les autres générations peuvent-elles en tirer ?

Qu’on le veuille ou non, la « génération du moi » a vieilli. Les stéréotypes souvent appliqués aux baby-boomers (les personnes âgées de 55 à 74 ans), qualifiés de « génération du moi », incarnant la « contre-culture » et le mouvement « hippie », sont loin de pouvoir décrire de façon appropriée une génération aussi diverse. Cela vaut également pour les apriori selon lesquels les baby-boomers coulent tous une retraite paisible et heureuse.

En réalité, selon une enquête mondiale menée par Legg Mason en 2017 (« Global Investment Survey »), 50 % des 55-74 ans n’ont pas encore assez épargné pour bénéficier d’une retraite confortable, bien qu’ils aient atteint, ou qu’ils se rapprochent rapidement de l’âge de la retraite. Les résultats divergent légèrement d’un pays à l’autre, mais la conclusion générale met en évidence un déficit d’épargne significatif.

La simple taille de la génération des baby-boomers suscite depuis des années des analyses en tous genres et place ses membres sous les feux des projecteurs. Les plus jeunes d’entre eux savaient encore à peine marcher que les marketeurs proclamaient déjà que baby-boom rimait avec business. Aux yeux de beaucoup, et surtout des générations suivantes, toute l’histoire de la société depuis les années 80 est sous influence directe des choix et des désirs des baby-boomers – ce qui pousse certains à croire que leurs ainés pourraient aller jusqu’à manipuler le système durant leurs années de retraite, au détriment des plus jeunes générations.

“You can’t always get what you want”

Suspicions mises à part, les baby-boomers peuvent certainement montrer la voie aux jeunes générations. Certains d’entre eux sont bien préparés en vue de leur retraite, d’autres très peu. Pour ceux qui ne sont pas encore prêts à faire face à leurs dépenses courantes une fois en retraite, atteindre d’autres objectifs, comme vivre une retraite sans endettement, voyager, aider financièrement ses petits-enfants, ou constituer un héritage, pourrait s’avérer très difficile.

Toutefois, une retraite active demeure à la portée de nombreux baby-boomers : si certains n’auront peut-être pas d’autre choix que de continuer à travailler pour joindre les deux bouts, d’autres préfèreront le rythme du monde du travail aux bercements d’un « rocking chair »… Cette perspective offre certainement la possibilité de pouvoir épargner plus longtemps. Après tout, épargner revient à différer une certaine part de consommation actuelle afin de financer une consommation future- un comportement que beaucoup de baby-boomers regrettent aujourd’hui ne pas avoir adopté il y a quelques années.

« When I’m sixty-four »

Les raisons de cette insuffisance d’épargne-retraite sont nombreuses. La première réside sans doute dans le fait de ne pas avoir commencé à épargner suffisamment tôt. Attendre trop longtemps pour épargner revient à se priver des bénéfices significatifs de la capitalisation des intérêts, du réinvestissement des dividendes et de l’appréciation du capital, qui augmentent dans la durée. Cela a également fait passer de nombreux baby-boomers, à côté de la remarquable hausse des marchés actions dans les années 80 et 90, et de celle du marché obligataire qui se poursuit depuis plus de 30 ans- des tendances qui résultent de la baisse séculaire de l’inflation et des taux d’intérêt qui a commencé au début des années 80.

D’autres raisons, nombreuses, expliquent ce retard d’épargne chez les baby-boomers: une trop grande prudence, un plan d’épargne salariale trop peu exploité, ou encore un endettement trop important. Avec le temps, ne pas investir suffisamment ou ne pas tirer parti d’un plan d’épargne salariale peut aisément se traduire par une moindre accumulation des richesses, tout comme le fait d’utiliser des revenus pour rembourser des dettes.

La tendance à la prudence s’est particulièrement renforcée à la suite de la grande crise financière mondiale des années 2008-2009. Ceux qui se sont devenus trop craintifs pour investir sur les marchés ont également été privés des gains impressionnants qui s’en sont suivis. De plus, la sécurité perçue dans les options d’épargne de type monétaire s’est traduite par une rémunération très peu intéressante, compte tenu de l’extrême faiblesse des taux d’intérêt. En outre, pour ceux qui ont continué de travailler en tant que salariés, travailler plus, gagner plus et épargner plus est devenu d’autant plus difficile que la croissance des salaires est restée au point mort, tandis que les emplois à plein temps bien rémunérés se sont faits de plus en plus rares.

“The times they are a changing”

Le futur environnement de marché auquel seront confrontés les plus jeunes investisseurs n’aura probablement rien à voir avec celui des 35 dernières années. Gagner de l’argent pourrait s’avérer bien plus difficile que par le passé. La baisse séculaire des taux d’intérêt et les politiques monétaires accommodantes qui ont suivi la crise financière mondiale sont en passe de prendre fin.

Pourtant, les jeunes générations semblent emboîter le pas à leurs aînés, qui ont trop attendu avant de commencer à investir, ou qui n’ont pas investi de manière suffisamment agressive et ont pris des décisions de « market timing » préjudiciables.

Les générations X, et surtout Y, ont certes du temps devant elles. Mais elles doivent agir rapidement, mettre en place des stratégies d’investissement à long terme et surtout jurer de s’y tenir si elles espèrent qu’une carrière de 40 ans puisse financer une retraite de plus de 30 ans. C’est tout particulièrement vrai pour les plus jeunes Millennials, dont 75 % aspirent à une retraite anticipée avec un bon niveau de revenu, selon notre enquête.

De plus, les investisseurs des générations X et Y vont devoir développer une autre approche d’investissement que celle qui a pu réussir chez les baby-boomers les plus. Il leur faudra certainement abandonner les modèles d’allocation d’actifs classiques et axer leurs choix d’investissement davantage sur les résultats. Ils devront accepter plus de risque et une large diversification de leurs placements, notamment en s’exposant à des produits flexibles, diversifiés et alternatifs.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits