FINTECH | Du Bureau de protection des consommateurs en matière financière aux partenariats banque-technologie, voici ce que les élections présidentielles et législatives aux États-Unis pourraient signifier pour la fintech.

Article de Jeff Kauflin pour Forbes US – traduit par Flora Lucas

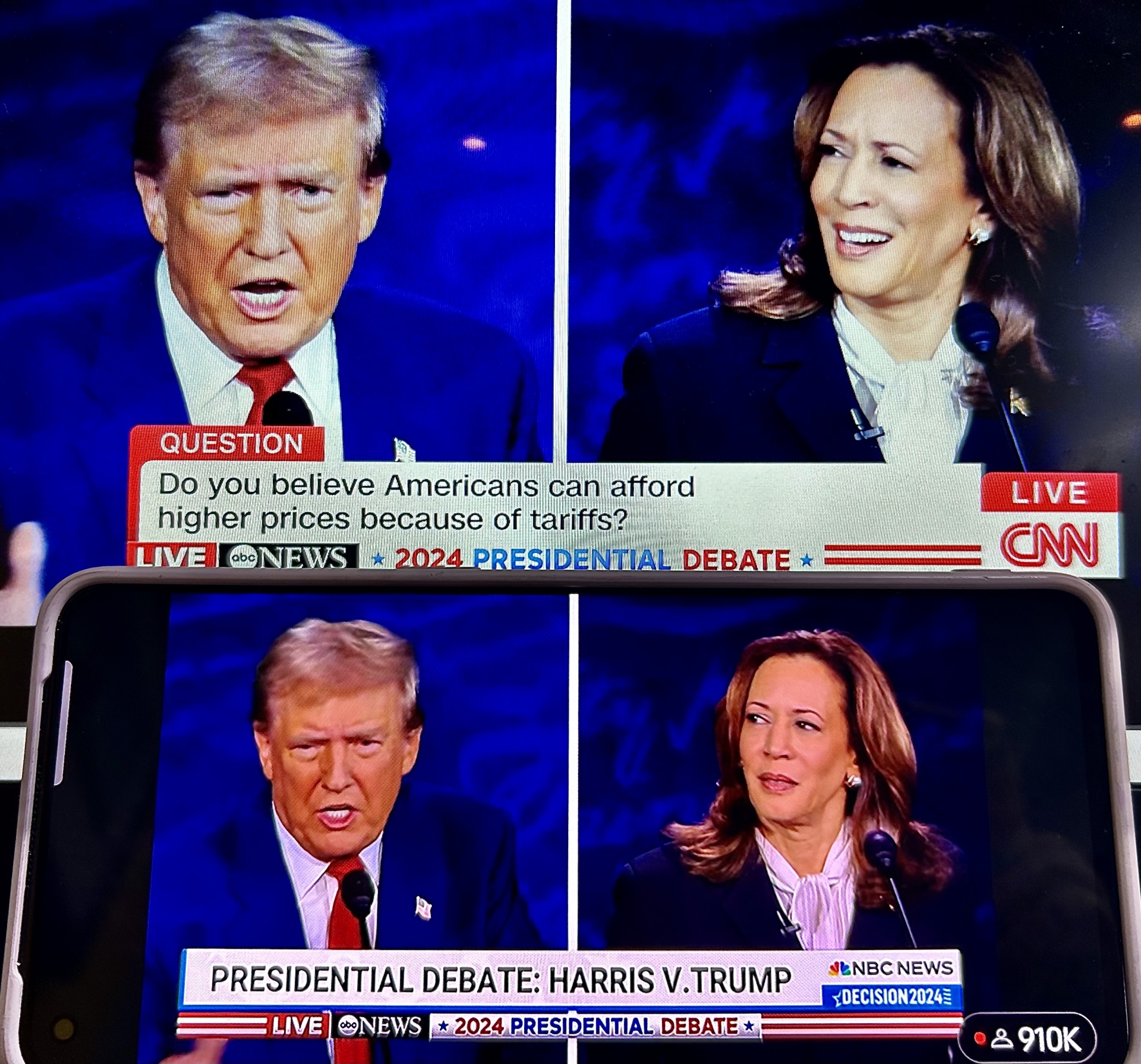

La convergence des services financiers et de la technologie, également appelée « fintech », fait de plus en plus l’objet d’un contrôle à l’échelle fédérale, en particulier dans la mesure où de nouvelles entreprises ont tenté d’offrir des services bancaires traditionnels sans disposer d’une licence bancaire. Pour mieux comprendre l’impact des élections présidentielles et législatives américaines sur le secteur de la fintech, Forbes s’est entretenu avec plusieurs experts politiques et dirigeants. Ils ont identifié trois domaines majeurs qui pourraient connaître des changements : le Bureau de protection des consommateurs en matière financière, les partenariats que les sociétés fintechs nouent avec les banques pour offrir des services bancaires et la nouvelle règle 1033 du Bureau de protection des consommateurs en matière financière qui régit le contrôle des consommateurs sur leurs données bancaires.

Presque toutes les personnes interrogées par Forbes ont déclaré que les changements les plus visibles concerneront le Bureau de protection des consommateurs en matière financière, une agence fédérale créée par la loi Dodd-Frank de 2010 sur la réforme de Wall Street et la protection des consommateurs. Le Bureau de protection des consommateurs en matière financière a pour mission de « protéger les consommateurs contre les pratiques déloyales, trompeuses ou abusives et de prendre des mesures à l’encontre des entreprises qui enfreignent la loi ». Au cours des quatre dernières années, l’agence a été plus active que sous la présidence Trump, une dynamique qui se manifeste dans le nombre de remarques publiques que le Bureau a faites, les demandes d’informations qu’il a envoyées aux entreprises et les amendes qu’il a infligées, explique Katherine Flocken, directrice du cabinet de conseil en réglementation FS Vector, à Washington. En 2023, le Bureau a ordonné 3,1 milliards de dollars d’amendes et de remboursements pour soulager les consommateurs, la somme la plus importante qu’il ait ordonnée depuis 2015.

Quelles conséquences pour le Bureau de protection des consommateurs en matière financière ?

Si Kamala Harris remporte les élections et que les démocrates conservent une partie du contrôle du Congrès, le Bureau pourrait poursuivre ses activités d’application et de surveillance à un niveau similaire à celui qu’il a connu sous la présidence Biden, estime Katherine Flocken. Si Donald Trump l’emporte et que les républicains prennent le contrôle du Congrès, ces activités ralentiront. « Le Bureau serait certainement moins robuste sous un gouvernement républicain et d’autant plus avec un Congrès contrôlé par les républicains », déclare Katherine Flocken.

Jackie Reses, cofondatrice et PDG de Lead Bank, une banque de Kansas City qui s’associe à des fintechs pour offrir des services bancaires, reconnaît que des changements majeurs seront apportés au Bureau si Donald Trump est élu. Elle pense que certaines règles du Bureau pourraient potentiellement être annulées, comme celle adoptée plus tôt cette année et qui vise à réduire les frais de retard que les consommateurs paient pour les paiements par carte de crédit.

« S’il y a un basculement dans un sens ou dans l’autre, c’est un phénomène majeur », ajoute Katherine Flocken, en faisant référence aux scénarios dans lesquels Kamala Harris gagne et les démocrates prennent à la fois la Chambre et le Sénat, ou dans lesquels Donald Trump gagne et les républicains prennent le contrôle total du Congrès. « Il y aura des changements beaucoup plus rapides et beaucoup plus agressifs d’un côté comme de l’autre. »

Michele Alt, cofondatrice et partenaire de la société de conseil Klaros et ancienne avocate à l’Office of the Comptroller of the Currency, est plus sceptique quant à l’éventualité de grands changements pour le secteur de la fintech. Elle se réfère à quatre affaires récentes de la Cour suprême, dont Loper Bright Enterprises v. Raimondo, qui ont réduit l’autorité des agences gouvernementales dans l’interprétation des lois ambiguës et ont redirigé cette tâche vers les tribunaux. « Peu importe qui sera élu, car la Cour suprême a effectivement mis un genou à terre au pouvoir exécutif par ces décisions en disant qu’elles doivent toutes passer par le pouvoir judiciaire », explique-t-elle. Dans les années à venir, elle pense qu’il pourrait en résulter un « refroidissement réglementaire », c’est-à-dire un affaiblissement du pouvoir réglementaire et de son application. Elle craint que toutes les agences de régulation ne soient pas en mesure de réagir aussi rapidement qu’elles le devraient en période de crise financière.

Quelles conséquences pour les partenariats banque-fintech ?

Les partenariats banque-fintech, où des entreprises fintech non bancaires s’associent à des banques traditionnelles pour offrir des services bancaires tels que des comptes chèques et des prêts, ont fait l’objet d’un examen approfondi au cours des deux dernières années, avec un nombre croissant de mesures d’application de la réglementation dans des domaines tels que les règles de lutte contre le blanchiment d’argent. Si Kamala Harris l’emporte, Katherine Flocken pense que l’examen approfondi se poursuivra, tandis que si Donald Trump est élu, la pression s’atténuera probablement, bien qu’elle ajoute quelques mises en garde. Elle explique qu’il faudrait surveiller les bureaux d’innovation sous une présidence Harris pour voir s’ils se doteront de personnel et auront une politique de portes ouvertes, et sous une présidence Trump, il serait intéressant de regarder si le gouvernement ouvre un processus de certification qui permet aux fintechs de se conformer volontairement aux normes établies par les régulateurs.

Jackie Reses ne s’attend pas à des changements majeurs dans les partenariats banque-fintech, quel que soit le vainqueur. « La Federal Deposit Insurance Corporation (FDIC) a un conseil d’administration bipartisan », explique-t-elle. Elle pense que certains changements iront de l’avant, quel que soit le vainqueur, comme la règle proposée par la FDIC qui vise à exiger des fintechs et de leurs partenaires bancaires qu’ils rapprochent les comptes de chaque client à la fin de chaque journée. Cette règle pourrait permettre d’éviter un désastre comme celui qui s’est produit avec Synapse, où des milliers de consommateurs ont perdu l’accès à leurs fonds. « Je pense qu’il s’agit d’une bonne politique », déclare Jackie Reses. La mise en œuvre de la règle pourrait varier selon les gouvernements, ajoute-t-elle, mais elle s’attend à ce que la règle progresse dans les deux cas.

Elle ne s’attend pas non plus à ce que la manière dont les lois anti-blanchiment sont appliquées ou traduites en réglementations change. « Les deux partis respectent la nécessité de ce type d’information et de contrôle par les banques », dit-elle.

Michele Alt pense que la prise de contrôle du Congrès par les républicains et une victoire de Donald Trump pourraient rouvrir la voie à davantage de fintechs pour qu’elles obtiennent potentiellement des chartes bancaires, une porte qui a été effectivement fermée durant le mandat de Joe Biden. Elle pense également que, dans le sillage des récentes décisions de la Cour suprême telles que Loper Bright, une fintech bien dotée en ressources qui s’est vu refuser une charte bancaire pourrait poursuivre l’une des agences qui s’occupent des chartes. Dans ce cas, « les régulateurs n’auraient pas beaucoup d’arguments pour montrer [au tribunal] qu’ils n’ont pas outrepassé leur autorité », explique-t-elle.

Quelles conséquences pour la règle 1033 du Bureau de protection des consommateurs en matière financière ?

Le mois dernier, le Bureau de protection des consommateurs en matière financière a publié la version finale de la règle 1033, qui établit des lignes directrices concernant le contrôle des consommateurs sur leurs données bancaires et la manière dont les banques stockent, gèrent et rendent accessibles ces données. Le sujet est devenu un important champ de bataille entre les grandes banques et les fintechs comme Plaid qui connectent les comptes bancaires des consommateurs à des applications fintech. Katherine Flocken explique que certains lui ont demandé si la règle disparaîtrait sous une présidence Trump, mais elle ne le pense pas, étant donné qu’il s’agit d’une réglementation bipartisane.

Michele Alt souligne que la règle finale 1033 du Bureau a été contestée presque immédiatement après sa publication, lorsque le Bank Policy Institute et la Kentucky Bankers Association ont poursuivi le Bureau, un événement qui, selon elle, illustre la confiance accrue des personnes et des organisations qui veulent s’opposer aux agences de réglementation.

Cependant, elle pense également que la règle 1033 a de bonnes chances d’avancer d’une manière ou d’une autre parce qu’elle a un attrait populiste. « Le citoyen moyen ne se préoccupe pas vraiment des niveaux de capital des banques », explique-t-elle. « Mais si vous lui demandez : “Pensez-vous que vous devriez pouvoir transférer vos comptes plus facilement ? Pensez-vous que vous devriez être propriétaire de vos données ?”, 100 % des gens répondront par l’affirmative. »

À lire également : Trump presque vainqueur à la Maison-Blanche : le point sur l’élection présidentielle américaine de 2024

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits