Les perspectives de croissance aux Etats-Unis pour 2018 n’ont cessé d’être revues en hausse depuis le début de l’année suite au vote de la réforme fiscale (fin décembre 2017) et du budget de l’Etat pour 2018 et 2019 (début février 2018). Ce dernier implique un relèvement des dépenses fédérales avoisinant 300Md$ d’ici 2019 ainsi que le déblocage de fonds (90Md$) visant à aider les zones récemment touchées par des événements climatiques (tornades, inondations et feux de forêts).

En conséquence, comme l’a souligné, le nouveau gouverneur de la Fed (Jérôme Powell), les prévisions de la réserve fédérale devraient être ajustées à la hausse lors de la prochaine réunion de politique monétaire prévue le 21 mars. Pourtant, le dollar reste sous pression pour plusieurs raisons :

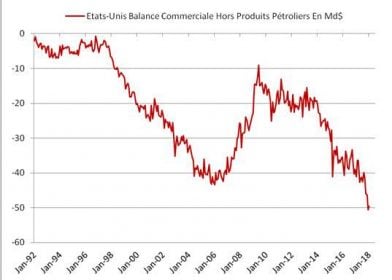

1/ La hausse dangereuse du déficit public : ce virage sur le plan fiscal, d’une politique prudente et maîtrisée vers une politique expansionniste, intervient dans un contexte où la croissance se situe désormais au-dessus de son potentiel (~2% selon nos estimations). De même, cette relance fiscale va contribuer à accroître le déficit dès 2018 (4% du PIB selon nos estimations) et de manière plus marquée en 2019 (5,5% du PIB selon nos estimations). Dans le même temps, le déficit commercial (hors pétrole) continue de se creuser ce qui pèse négativement sur la balance des transactions courantes (balance commerciale + balance des services + balance des revenus et transferts courantes). Cette dernière étant également négative, on parle alors de déficits jumeaux (déficit public + déficit de la balance des transactions courantes) qui s’aggravent et mettent en danger la soutenabilité des finances publiques sur le long terme. De fait, les investisseurs sont en droit de se demander quelle serait la marge de manœuvre des autorités si un nouveau choc exogène négatif devait arriver durant les prochaines années.

2/ Les craintes d’une guerre commerciale : face à une rhétorique de plus en plus protectionniste, des craintes de guerre commerciale et une volonté à peine déguiser de faire baisser le dollar, de nombreux pays ont entrepris des actions pour se défaire de son emprise. A ce titre, nous pouvons faire référence à plusieurs exemples :

a/ Frappé par une grave crise économique, le Venezuela a ouvert fin février les préventes pour sa crypto-monnaie, le petro, dans l’espoir de trouver des financements et ainsi contourner les sanctions récemment imposées par les Etats-Unis. L’Iran et la Russie ont déjà montré leur intérêt pour reproduire cette initiative.

b/ De son côté, depuis l’instauration de sanctions américaines en 2014, la Russie a fait le choix de réduire sa dépendance vis-à-vis du dollar notamment en créant un système de paiement national et en introduisant en 2015 la carte « Mir » (l’équivalent russe de Visa et MasterCard) ou encore en stoppant les transactions en dollars dans les ports maritimes russes fin 2017.

c/ La Chine, le deuxième plus gros consommateur de pétrole au monde, a annoncé qu’il allait lancer ses propres contrats à terme sur le pétrole brut le 26 mars prochain. Ces instruments, qui rivaliseront avec les références du marché libellées en dollars, seront néanmoins cotés en yuans!

3/ La relance du secteur manufacturier : au-delà de sa politique fiscale, la position de l’administration Trump vis-à-vis du dollar semble relativement claire. Dans la lignée de la plupart des gouvernements républicains, cette administration cherche à relancer l’activité dans le secteur manufacturier (un électorat plutôt républicain). C’est tout logiquement que la faiblesse du dollar fait partie des outils choisis pour relancer un segment de l’économie en proie à un manque de compétitivité suite à la mondialisation (baisse des coûts de transport mondiaux, des droits de douane et modernisation des infrastructures dans les pays émergents, etc.).

4/ Le Yuan, nouvelle monnaie de réserve : les instituts monétaires sont de plus en plus nombreux à intégrer le yuan dans leurs réserves de change dont la part dans les échanges mondiaux devrait croître progressivement dans les années à venir. Ce mouvement se fait toutefois au détriment du dollar dont la part est actuellement la plus élevée. A titre d’exemple, au premier trimestre, les médias ont révélé que plusieurs banques centrales ont choisi de convertir des réserves au profit du yuan notamment en Allemagne, Belgique, Espagne, Slovaquie ou encore en Ukraine.

5/ Un pouvoir d’attraction réduit : dans cette configuration, les anticipations des intervenants de marché convergent en direction d’une dévaluation du dollar, qui se reflètent aussi bien par les positions spéculatives au comptant (net vendeuses), que par les SWAP de change à terme. Par exemple, pour un investisseur européen qui se couvrirait du risque de change, les taux à 10 ans américains offrent des rendements à peine légèrement supérieurs aux taux allemands. Ainsi, les flux à destination des actifs américains restent contenus.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits