L’émergence des producteurs américains de pétrole de schiste a bouleversé l’équilibre sur le marché de l’or noir ces dernières années.

Les rivalités avec les pays exportateurs de pétrole (OPEP, Russie, etc.) se sont intensifiées, chacun cherchant à produire toujours plus et à défendre ses parts de marché. Au premier trimestre 2016, au moment où la demande mondiale montrait des signes de fléchissement, cette situation s’est traduite par un excès d’offre significatif et a précipité la chute des cours à des niveaux jamais observés depuis 2003.

De nombreux producteurs américains, ayant un coût marginal plus élevé que leurs concurrents, ont été poussés à la faillite. Néanmoins, avec un marché toujours en surplus d’offre, la remontée des cours ne s’est faîte que très progressivement, rendant la situation difficilement tenable pour certains pays exportateurs à l’image de l’Arabie Saoudite qui a vu ses réserves de change s’effondrer (-13% en 2016).

Dans ce contexte, partant de l’hypothèse que les producteurs de pétrole de schiste américains ne seraient pas en mesure de revenir sur le marché avant 2018, les membres de l’OPEP sont parvenus à un accord historique visant à réduire leur production. En novembre dernier, le cartel s’est engagé à diminuer sa production de 1,2 million de barils par jour (Mb/j) pour une durée de 6 mois à compter du 1er janvier 2017. De même, d’autres pays non-membres de l’OPEP se sont également joints à l’effort global à hauteur de 562,000 barils par jour (b/j).

Cette contraction de la production avait pour ambition de ramener les stocks de pétrole vers la moyenne observée ces cinq dernières années et ainsi retrouver l’équilibre (offre/demande) dès le premier semestre 2017. Si l’effet positif s’est immédiatement fait ressentir, propulsant les prix de l’or noir (WTI, Brent) à plus de 50$, l’enthousiasme semble déjà s’essouffler.

La production de pétrole américaine accélère

Conformément à sa posture initiale, l’Arabie Saoudite ne souhaitait pas perdre de parts de marché en s’engageant dans un accord avec d’autres producteurs. La réduction de l’offre aurait dû permettre un retour rapide à l’équilibre en jugulant le surplus existant. Il semblerait néanmoins que les membres du cartel aient surestimé le seuil de rentabilité des producteurs de pétrole de schiste. Grâce au progrès technologique ainsi qu’à une rationalisation des effectifs et des moyens de production, les producteurs américains ont déjoué tous les pronostics des spécialistes et sont vraisemblablement rentables dès 45$ (WTI). Ce prix correspond à la moyenne observée au troisième trimestre 2016 et coïncide avec le moment où les banques américaines ont étendu leur ligne de crédit pour la première fois en deux ans.

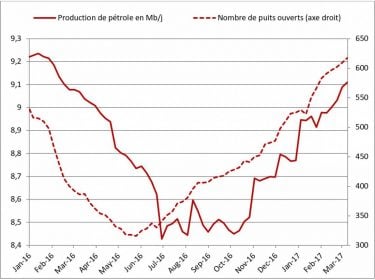

Au plus haut depuis plus d’un an, la production de pétrole américaine a ainsi franchi le seuil des 9,1 Mb/j début mars tandis que les compagnies pétrolières ne cessent d’ouvrir de nouveaux puits. Selon Baker Hugues, ces derniers sont en hausse de près de 100% depuis le 27 mai 2016 et ont connu une croissance continue sur les neuf dernières semaines.

Sources : EIA, Baker Hughes

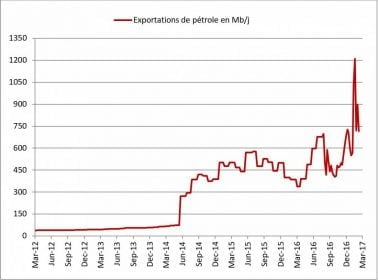

En parallèle, les exportations américaines de pétrole sont aussi largement orientées à la hausse et ont atteint leur plus haut historique le 17 février dernier, soulignant ainsi la volonté des producteurs de reconquérir des parts de marché à l’étranger.

Source : EIA

La politique de Donald Trump peut également soutenir la production

En janvier dernier, Donald Trump a relancé les projets controversés d’oléoducs Keystone XL et Dakota Access Pipeline (DAPL). Le Keystone XL devrait rendre possible l’acheminement de 830,000 b/j de la province de l’Alberta au Canada jusqu’au Nebraska d’où ils pourront rejoindre les raffineries américaines. Quant au Dakota Access Pipeline, l’oléoduc devrait permettre le transport de près de 500,000 b/j depuis les sites de Bakken (un des principaux pôles de production de pétrole de schiste) au nord-ouest du Dakota du Nord vers l’Illinois. En proie à de vives contestations notamment de certaines minorités amérindiennes, le projet, s’il aboutissait, devrait largement fluidifier les conditions de transport et diminuer les coûts qui y sont associés. Les producteurs verraient alors leur rentabilité s’améliorer et seraient tentés d’accroître leur production.

La mise en place d’une taxe d’ajustement frontalière inciterait également les producteurs américains à pomper davantage. A l’heure actuelle, les détails sur la mise en place de cette taxe sont très maigres et le périmètre des biens qui pourraient être ciblés n’est pas encore défini. Si le pétrole s’avérait concerné, alors les coûts d’un baril équivalent importé augmenteraient mécaniquement. Les raffineries américaines devraient privilégier les producteurs domestiques car même s’ils demandent un prix plus élevés, ils resteront plus compétitifs que leurs homologues étrangers.

Malgré un début prometteur, l’OPEP risque de ne pas reconduire son accord.

Sur la base des données de janvier et février 2017, les membres de l’OPEP semblent respecter leur accord. Selon l’IEA le cartel a honoré ses engagements à 91% ramenant la production de l’organisation à 32 Mb/j. L’Arabie Saoudite a notamment créé la surprise en janvier en réduisant sa production davantage qu’attendue.

Pourtant, le momentum semble s’atténuer, les acteurs du marché prenant conscience de la menace américaine. Lors du dernier rapport mensuel de l’OPEP, l’Arabie Saoudite a déclaré avoir pompé 263 000 b/j de plus par rapport à janvier, dépassant à nouveau une production journalière de 10 Mb/j. Selon l’IEA, les non-membres de l’OPEP auraient rempli seulement 37% de leurs engagements, tandis que l’OPEP aurait gonflé sa production de 260,000 b/j en février. En parallèle, la Russie, qui s’était engagée sur une réduction de 300,000 b/j, a pour l’instant diminué sa production de seulement 100,000 b/j selon Reuters (stable de janvier à février). Cependant, le pays aurait accéléré ses réductions à 160,000 b/j à la mi-mars si l’on se fie aux déclarations du ministre de l’énergie Russe Novak.

Tout comportement de « passager clandestin » fragilisera l’accord existant et réduira les perspectives d’une extension de ce dernier. Alors que les attentes du marché sont élevées, la réunion de l’OPEP du 25 mai pourrait précipiter la chute des prix en cas de statu quo. Les membres du cartel devront arbitrer entre une prolongation de leur accord au risque de perdre des parts de marchés, ou pourront préférer s’en tenir à leur entente initiale au détriment du prix du baril.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits