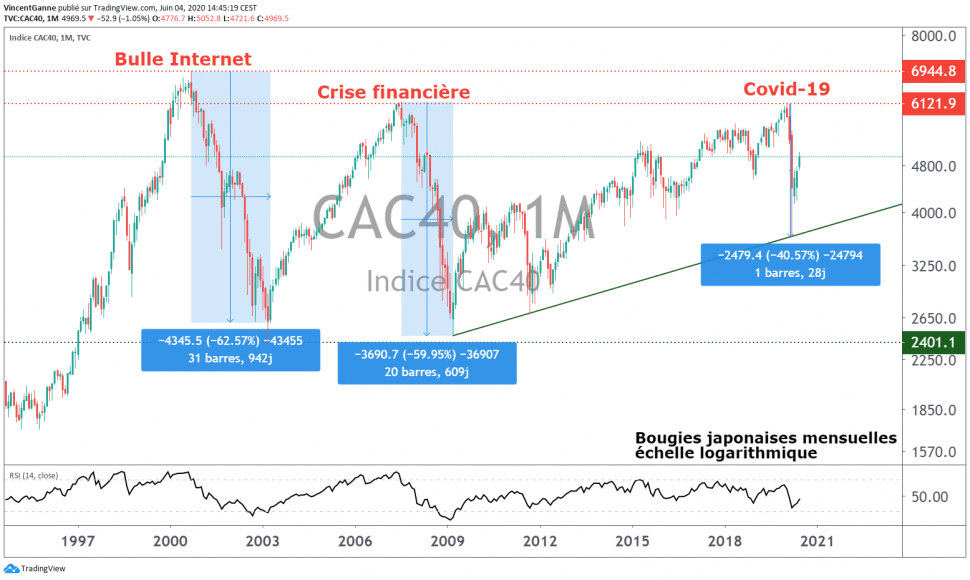

Dans mes deux précédents billets techniques sur le cours du CAC 40 publiés dans les colonnes de Forbes France, j’avais abordé la comparaison avec le Sras-Cov du début du siècle, qui avait généré 20% de baisse des actions françaises à l’époque, ainsi que le point bas trouvé par l’indice parisien le 16 mars à 3632 points. En définitive, dans le choc boursier du Covid-19, le cours du CAC 40 aura perdu plus de 40% en 4 semaines, avant de construire un rebond de 43% depuis les plus bas et rejoindre en 3 mois les 5200 points.

Cette chute de février/mars 2020 représente-t-elle une opportunité de long terme ? Si l’on compare l’amplitude de la baisse du CAC 40 avec l’amplitude de la baisse de la courbe des profits prospectifs des entreprises pour cette année, le chiffre de 40% est en effet une similitude. Par contre, le fort rebond des actions depuis la fin du mois de mars n’a pas été accompagné par un fort rebond des anticipations de bénéfices pour 2020. En réalité, le niveau des bénéfices de décembre 2019 serait (selon le consensus des analystes financiers) rejoint dans le courant de l’année 2022 ; cela signifie que les indices boursiers qui ont effacé une grande partie de leur chute hivernale sont en avance de près de 2 ans sur les anticipations d’activité économique réelle.

C’est ici que se trouve la nouvelle réalité du marché boursier, en général ce dernier est en avance de 6 mois sur les fondamentaux macro-économiques et micro-économiques, désormais c’est plus d’une année au bas mot. En terme de synthèse, si l’on compare la capitalisation boursière générale avec la moyenne des profits passés sur 10 ans corrigée de l’inflation (PE Shiller Ratio) ou avec les profits attendus à horizon 12 mois, la chute de février/mars n’aura pas été une opportunité de long terme au sens où les prix auraient été très bon marché. Dans tous les cas, le rebond a été trop rapide pour se poser la question et il y a désormais un écart conséquent entre le cours du CAC 40 et les bénéfices attendus pour 2020 et 2021.

Cours du CAC 40 en bougies japonaises mensuelles – source TradingView

La reprise haussière des actions a été très forte depuis la fin du mois de mars, certains marchés réalisent même déjà de nouveaux records historiques. C’est notamment le cas du Nasdaq et du fameux big 5, les titres Apple, Microsoft, Amazon, Facebook et Alphabet (Google) qui pèsent 25% de la capitalisation boursière du S&P 500 à présent. Le grand confinement mondial a donné naissance à un nouveau “secteur d’activité”, les valeurs “stay at home“. Ces valeurs de la distanciation sociale, du travail à domicile, étaient déjà en tendance haussière avant la chute, elles vont pour la plupart de nouveaux records historiques maintenant. Je dis souvent “Une tendance se relance plusieurs fois mais ne se retourne qu’une fois”, pour le secteur technologique, elle s’est fermement relancée.

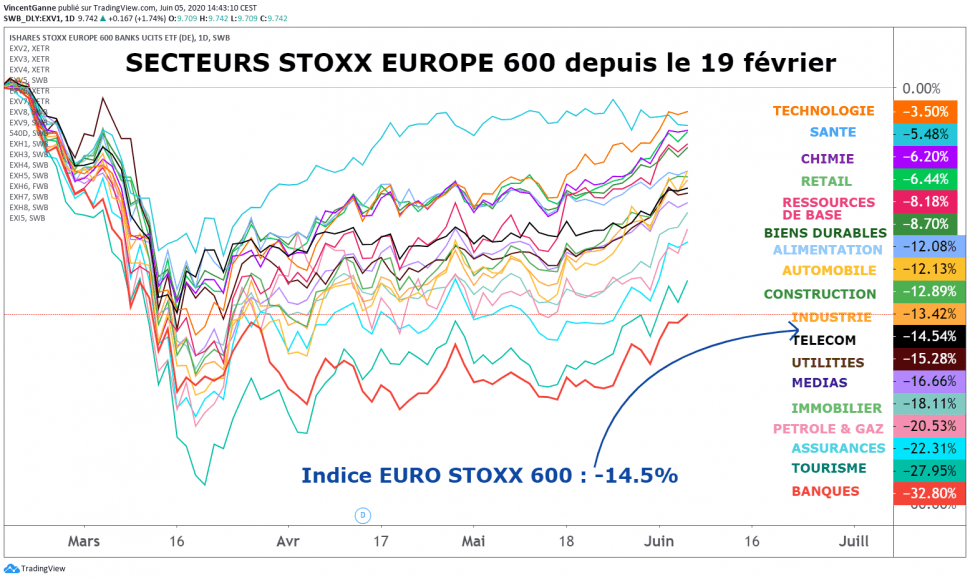

Le graphique ci-dessous expose justement l’évolution relative dynamique des grands secteurs boursiers européens depuis le point haut annuel de février à nos jours et on peut constater que les valeurs technologiques européennes ont effacé la quasi intégralité de la baisse. Mais ce graphique présente un second intérêt, celui de montrer que le fort rebond des indices boursiers depuis 3 mois a été permis par une rotation sectorielle efficace. La première partie du rebond s’est construite sur les actions des secteurs de la santé, la technologie, la chimie, l’alimentation, avant que le secteur industriel plus cyclique ne prenne le relais, pour enfin laisser la place au rebond aux activités massacrées par la crise, le tourisme, les transports aériens et les valeurs financières. C’est surtout pour ces derniers secteurs retardataires que l’on constate cette “avance” de 2 ans que la Bourse a sur l’économie réelle. Dans tous les cas, la rotation sectorielle alimente régulièrement la reprise haussière de l’indice CAC 40.

Performance relative dynamique des secteurs boursiers européens du début du choc boursier Covid à mi-juin (source TradingView)

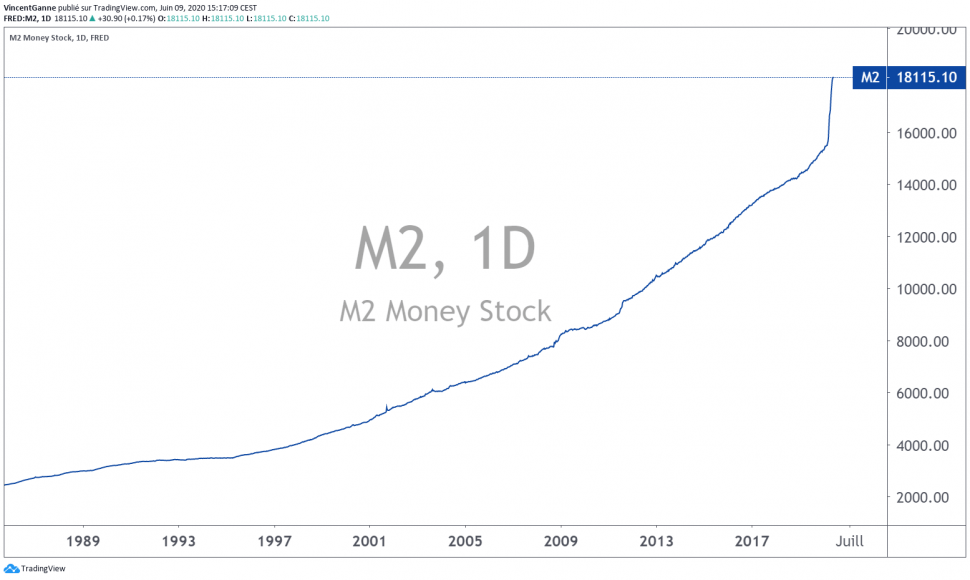

Si le choc boursier du Covid-19 n’a duré qu’un mois (contre plusieurs mois de marché baissier avec la Bulle Internet éclatée de 2001 et la crise financière de 2008) c’est avant tout grâce aux Banques Centrales. Ces dernières, déjà très présentes dans le jeu boursier depuis 12 ans, développent maintenant une action monétaire sans limite en terme de montant, avec un nouveau cap franchi, celui de l’achat de titres vifs sur le marché de la dette. Une manière pertinente d’illustrer cette action inédite des Banques Centrales est d’observer la tendance de la quantité de monnaie aux Etats-Unis. La courbe ci-dessous montre la nature verticale, à presque 90 degrés, de la progression de M2 aux Etats-Unis (M2 est l’agrégat le plus utilisé par la Banque Centrale pour établir ses objectifs de politique monétaire, soit les pièces, billets, comptes courant et l’épargne liquide). L’envolée de la quantité de monnaie aux Etats-Unis et en Europe est le socle primaire du rebond des marchés actions depuis 3 mois.

Quantité de monnaie aux Etats-Unis selon l’agrégat monétaire M2 – source TradingView

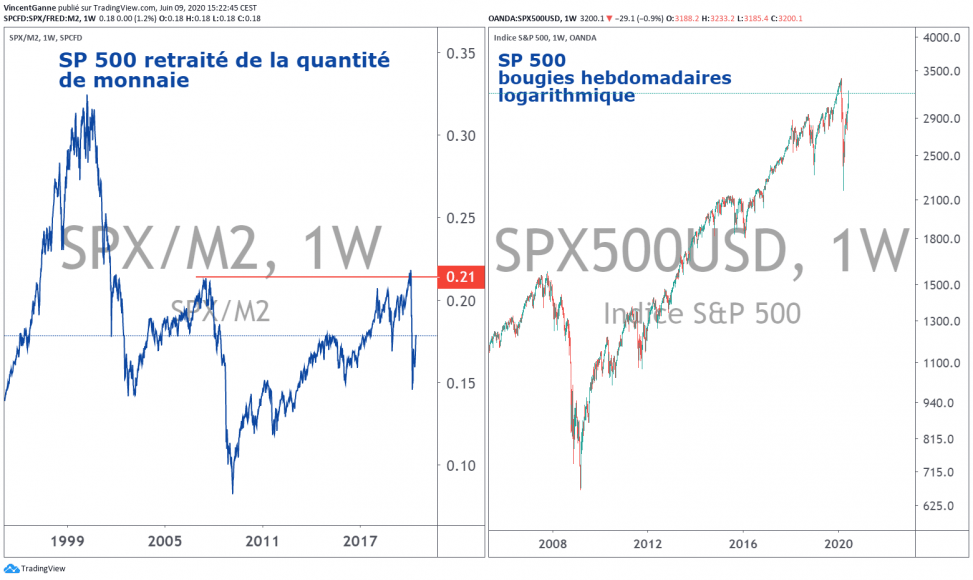

Les Banques Centrales de premier rang portent à deux mains le rebond du prix des actions, un rebond très rapide et sans lien avec l’activité économique réelle immédiate ou même à horizon un an. La politique monétaire doit désormais être intégrée aux paramètres de valorisation boursière, au même titre que le bon vieux Price Earning Ratio par exemple. A Wall Street, la remontée de l’indice S&P 500 a été encore plus rapide que le cours du CAC 40, le marché est revenu à proximité de ses sommets historiques, sans lien avec la manière dont l’économie US construit sa recovery.

Le graphique ci-dessous fait la comparaison suivante : à gauche, le S&P500 retraité de la quantité de monnaie (SP500/M2) et à droite, l’indice S&P 500 classique et avec une échelle logarithmique. En intégrant la quantité de monnaie (qui représente ici l’action des Banques Centrales), les actions US sont très éloignées de leur record historique et à ce titre ne sont pas surévaluées. Au final, tout est une question de point de vue, de choix personnel de méthode de valorisation. Pour ma part, je sais une chose c’est que je ne sais rien ; Socrate invite à rester humble face au comportement du marché, irrationnel pour certains, logique pour d’autres qui ajoutent le facteur monnaie.

Comparaison de l’indice S&P500 divisée par la quantité de monnaie avec le S&P 500 classique – source TradingView

<<< À lire également : Cac 40 : Les Dessous Du Remplacement de Sodexo Par Téléperformance >>>

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits