Le taux de change euro-dollar (EUR/USD) a démarré une nouvelle séquence baissière depuis la forte résistance technique des 1.18$ et teste désormais le dernier rempart technique du scénario haussier, le support majeur des 1.15$. Le prix de 1.15$ constitue un support majeur car de nombreuses approches de l’analyse technique se combinent pour le mettre en avant, ce que nous étudierons dans un prochain article. En effet, ce sont avant tout des données fondamentales qui produisent un effet baissier sur le cours de l’euro, notamment face au Dollar US.

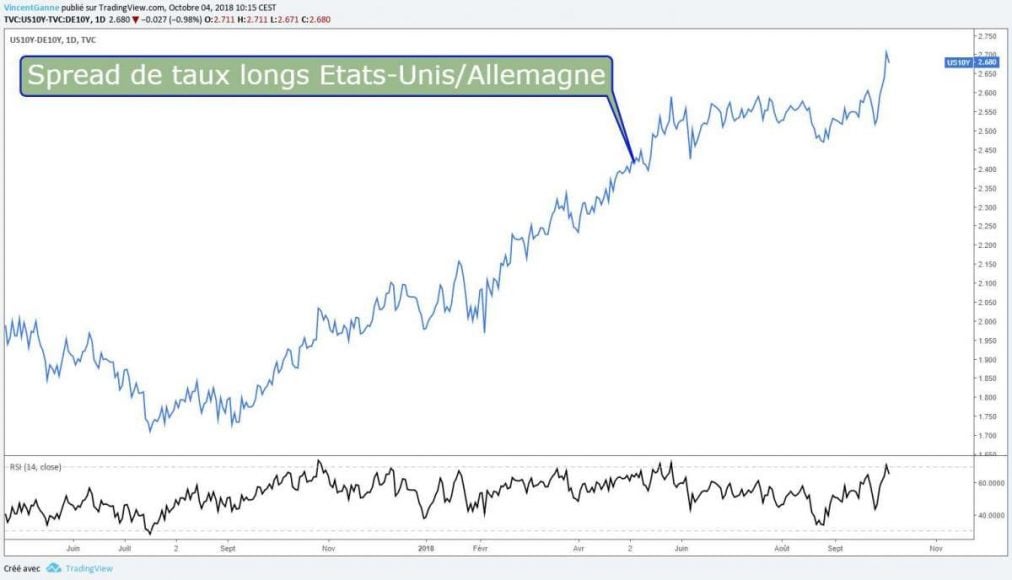

Au sein des marchés financiers, le marché de la dette souveraine est le plus grand du monde en terme de volume de transaction et son attractivité régionale dépend des taux d’intérêt. Ce sont ces taux d’intérêt d’Etat qui actuellement sont la source principale du repli du cours de l’EUR/USD, l’évolution du taux de change étant le reflet, non pas des taux d’intérêt dans l’absolu, mais du différentiel des taux d’intérêt entre les grandes zones économiques mondiales.

La baisse actuelle de l’euro-dollar sur le marché des changes est donc du fait :

- Une remontée plus rapide des taux d’intérêt à long terme aux Etats-Unis que dans la Zone Euro, en raison des bons indicateurs macro-économiques pour l’économie des Etats-Unis

- Une remontée générale de la courbe des taux aux Etats-Unis, de la partie courte à la partie longue, du fait d’une Réserve Fédérale de plus en plus encline à restreindre son soutien monétaire

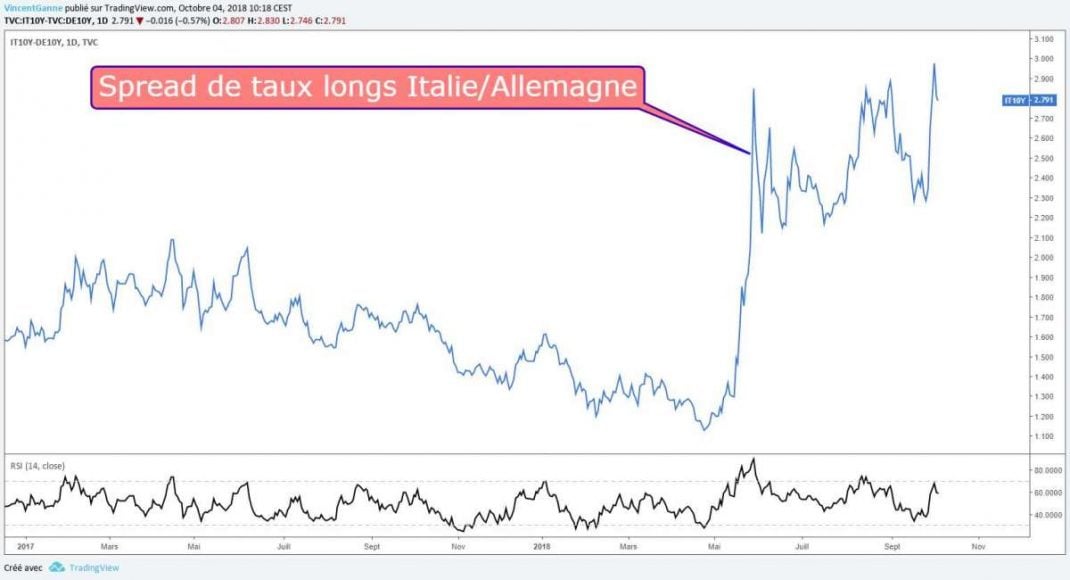

- Un écartement des spreads de taux entre les Etats du « nord » de l’Europe et les Etats du “sud”, en particulier avec l’Italie avec l’annonce d’un déficit budgétaire plus fort qu’attendu pour les prochaines années.

SPREAD DE RENDEMENTS OBLIGATAIRES A 10 ANS ENTRE LES ETATS-UNIS ET L’ALLEMAGNE – graphique TradingView

Ces grandes tendances des taux d’intérêt ne sont que le reflet d’une profonde divergence macro-économique entre les Etats-Unis et la Zone Euro, une divergence macro-économique qui génère une divergence accrue des politiques monétaires pratiquées par la Réserve Fédérale des Etats-Unis (FED) et la Banque Centrale Européenne (BCE).

La Réserve Fédérale des Etats-Unis (FED) a augmenté le taux d’intérêt de ses fed funds à 2.25% au mois de septembre et selon les contrats futurs négociés à la Bourse de Chicago, la probabilité implicite d’une nouvelle hausse de taux est très forte pour la décision de politique monétaire qui sera rendue au mois de décembre prochain.

Le marché accorde toute son attention aux records de plusieurs années établis par les indicateurs de conjoncture économique aux Etats-Unis, en particulier les indicateurs avancés PMI, très respectés par les investisseurs et au plus hauts depuis la veille de la crise financière de 2008 dans le secteur manufacturier et le secteur des services.

Cette revue en hausse des perspectives du niveau de l’activité aux Etats-Unis ces deux prochaines années est un facteur fondamental haussier pour le Dollar US, mais cela ne constitue pas une rupture de marché. Cela a tout de même donné du corps fondamental à la résistance technique des 1.18$.

Mais gardons à l’esprit que le taux EUR/USD contient une dimension EURO tout aussi importante. Bien que le Dollar US soit globalement haussier face à un panier de devises depuis le début de l’année, force est de constater que l’euro-dollar préserve depuis longtemps le support des 1.15$.

Ces deux devises peuvent être considérées comme fortes sur le marché des changes, le Dollar US soutenu par le cycle haussier de plus en plus marqué de toute la courbe des taux d’intérêt aux Etats-Unis et l’Euro qui remonte sur le Forex avec la perspective de voir la Banque Centrale Européenne (BCE) suspendre son programme de Quantitative Easing (QE) à la fin de l’année.

Cependant, le dérapage annoncé il y a quelques jours du déficit budgétaire en Italie rebat les cartes en défaveur de la monnaie unique européenne. Le déficit budgétaire prévu pour les années 2019/2021 est bien au-delà des 1.6% prévu de longue date par le Ministre italien de l’Economie. L’absence de convergence au sein du marché de la dette souveraine en Zone Euro représente LE risque baissier pour l’EUR/USD sur le marché des changes flottants.

SPREAD DE TAUX LONGS ENTRE L’ITALIE ET L’ALLEMAGNE – graphique TradingView

Quel est le message de l’analyse technique sur le taux de change euro-dollar ?

L’analyse technique du cours de l’euro-dollar montrait un relatif équilibre des forces depuis le début de l’été dernier entre 1.15$ et 1.18$, une séquence de marché plate qui a suivi une phase de baisse depuis les 1.25$. Le véritable risque baissier selon le prisme de l’analyse technique se situe dans le cas d’une rupture du support à 1.15$. Ce prix peut être considéré comme le pivot de moyen terme (plusieurs semaines) mis en évidence par de nombreuses approches techniques, alors s’il venait à céder, le taux de change euro-dollar pourrait se replier vers les 1.12$/1.10$ lors des toutes prochaines semaines. Dans un prochain article, j’aurai l’occasion de revenir plus en détails sur ces outils techniques qui sont très pertinents dans la prévision de marché pour l’évolution du cours de l’euro-dollar.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits