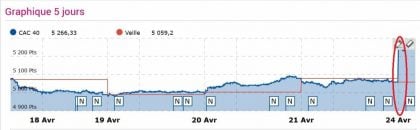

Le CAC 40 a grimpé de près de 4%, dès les premiers échanges, les investisseurs saluant la qualification d’Emmanuel Macron au second tour de l’élection présidentielle où il sera opposé à la candidate frontiste, Marine Le Pen.

Un grand ouf de soulagement. C’est, en substance, le sentiment qui prédomine ce matin sur les marchés financiers. Les investisseurs, après avoir longtemps soufflé le chaud et le froid, allant même jusqu’à échafauder le scénario d’un face-à-face Marine Le Pen – Jean-Luc Mélenchon, ont finalement retrouvé leur sérénité légendaire. Dans la droite ligne des instituts de sondage – qui, soulignons-le, avaient parfaitement prédit cette confrontation -, nous assisterons donc à une finale haletante entre le candidat d’En Marche! et la présidente frontiste. Conséquence immédiate : le CAC 40, à l’instar d’autres places financières, a grimpé de 4% dès les premiers échanges, les marchés actions ayant, depuis longtemps, érigé Emmanuel Macron au rang de grandissime favori. Voire même de « chouchou », depuis la démonétisation de la candidature Fillon face aux « épouvantails » des extrêmes, et leurs programmes économiques respectifs faisant office de repoussoirs pour les opérateurs.

Sauf cataclysme, Emmanuel Macron, en vertu des ralliements de ses principaux opposants, devrait être sacré président de la République le 7 mai prochain. Ce scénario, qui écarte a priori une victoire des partisans d’un « Frexit », est donc, comme évoqué en préambule, salué par l’ensemble des marchés boursiers du Vieux Continent. À Francfort, le Dax gagne 2,5% et à Londres, le FTSE prend 1,6%. L’indice EuroStoxx 50 de la zone euro progresse de 3,37%, le FTSEurofirst 300 avance de 1,7% et le Stoxx 600 s’adjuge 1,6%. A l’instar des banques françaises, l’ensemble du compartiment est plébiscité. Le Stoxx 600 des banques bondit de 3,79% et celui des banques de la zone euro grimpe de 6%. Une journée plutôt « ensoleillée » sur le front des marchés actions européens, reléguant au rang de « mauvais souvenir » la « percée Mélenchon » de ces deux dernières semaines.

Les analystes soulagés

« Nos perspectives pour les actions européennes sont positives, et nous pensons que la baisse du risque politique favorisera un regain d’attention pour la croissance qui s’améliore dans la région. L’Europe devrait bénéficier de la reflation à l’œuvre à l’échelle internationale et les secteurs cycliques présentent des valorisations attrayantes », déclare le gestionnaire d’actifs Black Rock. Ce dernier prévoit également un resserrement du spread – écart de rendement, en jargon financier – entre les obligations françaises et le Bund allemand.

Ecart qui avait atteint un plus haut, il y a environ deux semaines, avec la fin de campagne tonitruante de Jean-Luc Mélenchon, rendant sa présence au second tour crédible. « Selon nous, les OAT françaises vont se redresser et réduire l’écart de rendement avec les Bunds allemands. Dans le même temps, nous prévoyons une inversion de la tendance baissière des taux des Bunds, qui s’est opérée récemment du fait du statut de « refuge » de la dette allemande, et une hausse globale des rendements souverains ». Ainsi, l’écart de rendement est retombé autour de 45 points de base, contre 62 points vendredi et un plus haut à près de 81 points touchés fin février.

Cap sur les élections allemandes et britanniques

State Street, autre gestionnaire d’actifs de référence, est encore plus catégorique : « Il est presque certain que Le Pen ne remportera pas le deuxième tour, et les actions peuvent poursuivre leur reprise jusqu’en 2018 car les risques non-existentiels peuvent être absorbés. L’économie mondiale n’est peut-être pas florissante, mais la croissance est de retour. Certaines primes de risque modérées sur le marché obligatoire disparaitront aussi, et ceci bénéficierait probablement le plus aux actifs de moindre qualité ».

Tout en gardant à l’esprit que le risque politique, s’il semble relégué au second plan en France, n’est pas pour autant à écarter. « Cependant, un calendrier européen riche en activités pourrait réserver d’autres surprises : les élections au Royaume-Uni, les pourparlers sur la dette grecque, les élections en Allemagne, et la possibilité de la tenue d’élections en Italie dans un avenir proche, sont plus que suffisants pour maintenir les marchés en alerte ». Les investisseurs sont prévenus : le « repos » sera de courte durée.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits