Après des années de politique monétaire accommodante et d’assouplissement quantitatif (QE) en zone euro, les spéculations autour de l’annonce d’un nouveau ralentissement des achats de la BCE vont bon train. En effet, la BCE, qui s’est engagée à acheter 60 millions d’euros net de titres par mois jusqu’en décembre 2017 n’a pour l’instant donné aucune indication sur la suite du programme.

Depuis le mois de juin et encore aujourd’hui, nous pensons que la BCE ne fera pas d’annonce formelle en septembre et devrait attendre le dernier trimestre pour communiquer sur la suite de son plan. Bien que la réunion du 7 septembre soit accompagnée d’une mise à jour des prévisions de croissance et d’inflation (d’ordinaire propice aux annonces), la BCE devrait faire preuve de patience pour des raisons fondamentales, techniques et tactiques.

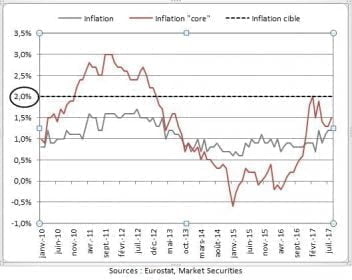

Raison fondamentale : la faiblesse de l’inflation.

Malgré les signaux d’amélioration sur le front de la croissance et de l’emploi, le Président de la BCE a répété lors de son apparition à Jackson Hole qu’une politique monétaire très accommodante reste nécessaire. Dans les faits, les membres de la BCE sont loin d’avoir constaté la convergence auto-entretenue de l’inflation vers son objectif à moyen terme. Même si les derniers chiffres ont mis en exergue une accélération de l’indice des prix à la consommation en rythme annuel à 1.5% (un plus haut depuis 4 mois), ce phénomène s’explique avant tout par un rebond des prix de l’énergie. De fait, si l’on s’intéresse à l’inflation « core » (hors énergie, alimentation alcool et tabac), la tendance est moins soutenue avec une progression de seulement 1.2% en rythme annuel, soit un palier qui n’a pas été franchi depuis mars 2013.

De même, les prévisions d’inflation pour les deux années à venir (2018 et 2019) devraient être revues en baisse, reflétant la hausse significative de l’euro au cours de ces derniers mois. Dans ce contexte, Mario Draghi devrait une nouvelle fois acter que l’inflation reste contenue, et aura tout intérêt à attendre le dernier trimestre pour accumuler des chiffres plus encourageants et légitimer une politique monétaire moins accommodante.

Raisons techniques : évaluer la potentielle pénurie d’obligations et réorienter la communication de la sortie du QE.

Une fois encore, la BCE doit prendre son temps afin d’évaluer les inquiétudes concernant la potentielle pénurie d’obligations gouvernementales allemandes, censée intervenir l’année prochaine. Afin de gérer ce problème et obtenir davantage de flexibilité, des changements techniques tels qu’une déviation par rapport à la clé de répartition par pays ou encore une réallocation en faveur des obligations d’entreprises semblent être les éventualités les plus probables.

En parallèle, la BCE pourrait discuter des différentes façons d’envisager la politique de son bilan (approche par flux ou par stock). Cette distinction prend tout son sens lorsqu’il s’agit d’opérer un resserrement monétaire. En donnant une indication sur la taille de son bilan plutôt que sur le montant des achats net mensuels, la BCE gagnerait en flexibilité et pourrait ainsi s’adapter aux variations journalières des conditions financières. Cette idée semble d’autant plus intéressante que la BCE devrait réinvestir un peu plus de 120 Md€ d’actifs l’année prochaine. Enfin, d’un point de vue marketing, cela permettrait à la BCE de réduire le rythme mensuel de ses achats sans pour autant que cela soit décrit comme du « tapering ».

Raisons tactiques : le dégonflement du bilan de la Fed, les échéances politiques et électorales ainsi que la résurgence des tensions géopolitiques.

Il semble particulièrement risqué pour la BCE de lancer une action préemptive le 7 septembre en amont d’événements politiques et économiques majeurs :

- La BCE sera tentée d’attendre que la Fed amorce le dégonflement de son bilan avant d’agir. Nous anticipons que cette dernière fera une communication formelle lors de sa prochaine réunion le 20 septembre pour une mise en place dès octobre. Dans ce contexte, les membres de la BCE pourraient préférer attendre cet automne afin de jauger l’impact d’un tel changement sur les devises et sur les conditions financières. Alors que l’euro s’est significativement apprécié (~ 13%) depuis le début de l’année face au dollar, cette manœuvre sans précédent pourrait soulager l’euro et doper le dollar

- Aux Etats-Unis, l’administration Trump s’engage dans des sujets compliqués et devra trouver un consensus sur le budget 2018 avant le 30 septembre qui marquera la fin de l’année fiscale. A défaut, le pays pourrait faire face à l’arrêt de certaines administrations et services fédéraux (le fameux « government shutdown »). Certains points semblent déjà bloquer notamment le financement du mur à la frontière Mexicaine. Le relèvement du plafond de la dette est également une priorité, d’autant que les dégâts causés par l’ouragan Harvey vont nécessiter une aide financière d’urgence de l’Etat. L’absence d’accord au sein du Congrès pourrait coûter des points de croissance au pays entrainant une faiblesse du dollar face à l’euro et compliquant davantage les projets de normalisation de la politique monétaire européenne.

- Le calendrier électoral avec les élections en Allemagne le 24 septembre plaide également pour la patience. Bien qu’Angela Merkel bénéficie d’une solide avance dans les sondages, les banquiers centraux préfèreront certainement s’assurer de la stabilité du gouvernement allemand. Dans la foulée, le référendum sur l’indépendance de la Catalogne en Espagne prévu le 1er octobre pourrait déstabiliser le pays et la zone euro.

- Enfin, la résurgence des tensions géopolitiques notamment avec la Corée du Nord appelle à la prudence. Bien que les Nations Unis aient unanimement condamné les actions de Pyongyang, le spectre d’une guerre commerciale entre certains pays au sein même de l’organisation inquiète. En effet, l’attentisme et le double jeu de la Chine dans le conflit agacent Washington qui risque bien de multiplier les sanctions commerciales.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits