La semaine dernière (voir ici), j’évoquais l’importance de la dette publique comme actif permettant de transférer dans le temps la richesse avec un risque réduit et la possibilité qu’elle donnait d’amortir les chocs sur la conjoncture de façon efficace. Je disais également que la question de la dette publique me préoccupait moins que celle de la dette privée et notamment de celle des ménages.

La différence majeure entre la dette publique et celle des ménages est que l’Etat a la possibilité, s’il est crédible, d’émettre à des maturités parfois très longues ce que ne peut pas faire un ménage. La souplesse dans l’adaptation à un choc est de nature très différente.

L’autre point est que l’Etat bénéficie de l’avantage de lever l’impôt. La confiance que lui donnent les investisseurs sur les marchés financiers traduit cette possibilité de pouvoir éventuellement accroître la fiscalité. Lorsqu’un Etat est perçu comme incapable de lever l’impôt alors son crédit s’effondre et sa capacité à émettre des titres disparaît. On voit bien que dans les pays développés cette possibilité de crise liée à la dette publique est de probabilité faible.

Pour un ménage, la question n’est pas posée de la même façon pour deux raisons. La première est que les ménages ont une durée de vie finie et ne peuvent pas rouler leur dette comme peut le faire un Etat. La dette publique ne se rembourse jamais, celle des ménages se rembourse.

L’autre différence est que l’accumulation de dette de la part des ménages traduit l’acquisition d’un bien, généralement un bien immobilier. La capacité qu’a le ménage d’accroître éventuellement sa dette vient de ce que le bien qu’il sert à financer continue de se valoriser de façon satisfaisante. On a vu lors de la crise des subprimes que cela pouvait s’arrêter de fonctionner lorsque le bien immobilier perdait de sa valeur.

En cas de crise, la seule issue est de liquider le bien, ce qui crée une situation en rupture.

C’est là aussi où après la crise des subprimes l’Etat a joué un rôle majeur en substituant de la dette publique à de la dette privée qui ne pouvait plus être émise pour amortir le choc.

J’évoque cette question de la dette des ménages pour deux raisons.

La première est qu’elle s’est accrue de façon importante dans la première décennie des années 2000. La faible croissance des revenus des salariés a été en partie compensée par la possibilité d’un endettement plus important. La dette des ménages peut être aussi la contrepartie d’un système économique qui ne fonctionne plus de façon aussi efficace. On constate cela aux Etats-Unis et ailleurs également.

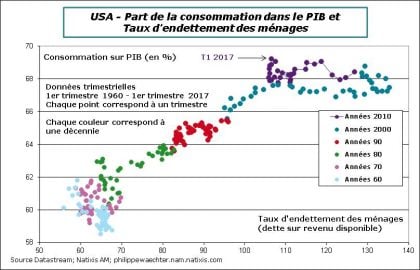

Sur le graphe j’ai pris les USA comme exemple. J’ai mis sur l’axe horizontal le taux d’endettement des ménages et sur l’axe vertical le poids de la consommation dans le PIB.

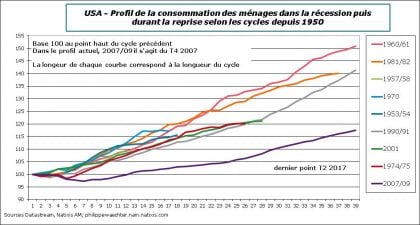

Plusieurs périodes peuvent être observées. Dans les années 60, 70 et jusqu’au milieu des années 80, la relation entre consommation et endettement n’existe pas. Cela change à partir du milieu des années 80, les ménages s’endettent pour consommer davantage. Dans les années 2000 ils s’endettent pour pouvoir continuer de consommer de la même façon. Depuis la crise l’endettement s’est réduit, le poids de la consommation dans le PIB est stabilisé mais la progression des dépenses des ménages est beaucoup plus lente que dans tous les cycles précédents. C’est ce que montre le deuxième graphe.

L’endettement excessif des ménages se traduit ensuite par un ajustement à la baisse de la consommation dans un contexte où les revenus n’augmentent pas rapidement (problème des gains de productivité insuffisants mais ceci n’est pas spécifique à l’Amérique).

Cette relation entre endettement et consommation prend forme au même moment que le biais dans la distribution des revenus apparaît aux USA (la distribution des revenus devient plus inégalitaire). Dans les années 60 et 70 les gains de productivité servait à alimenter les revenus des salariés. A partir du milieu des années 80, le salaire médian progresse nettement moins vite et les ménages sont obligés de s’endetter pour maintenir la dynamique de consommation. Cette dynamique est peu efficace dans le long terme comme le montre la situation actuelle.

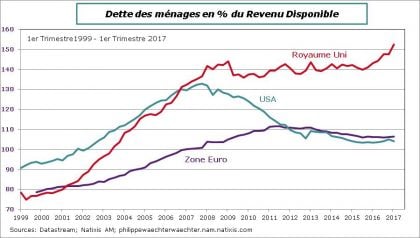

L’autre raison est que la dette des ménages a été le support de la montée en puissance de l’immobilier avant la crise des années 2007/2008. L’accumulation de dette avait provoqué une hausse des prix immobiliers qui se sont révélés non soutenables à moyen terme. Le problème aujourd’hui est que la dette des ménages n’a pas franchement diminué en zone Euro et qu’elle s’accroît rapidement au Royaume Uni en raison à la fois de la hausse de la dette nominale mais aussi parce que le revenu disponible recule rapidement. Aux USA elle s’est réduite.

D’une façon générale, le niveau élevé de la dette des ménages limite leur capacité d’adaptation puisque la dynamique des revenus reste partout limitée. On retrouve l’importance et la nécessité de dégager des gains de productivité important pour pouvoir distribuer des revenus suffisant pour limiter finalement l’endettement des ménages.

L’endettement des ménages traduit la capacité d’accroître les moyens de ceux-ci dans le cadre de l’acquisition d’un bien durable. Mais lorsque cette accumulation de dette n’a plus de sous-jacent bien valorisé alors la dynamique conjoncturelle est pénalisée. C’est à ce moment que peut entrer en jeu la dette publique pour tenter de lisser les ajustements dans le temps et éviter des mouvements trop brutaux qui sont très coûteux en emplois et en revenus.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits