Un missile nord-coréen ou le blocus du détroit d’Ormuz auraient pu déclencher la crise financière attendue depuis longtemps, mais c’est une pandémie mondiale qui a fini par la provoquer. Aujourd’hui, la crise sanitaire est l’avant-poste d’une crise macroéconomique et sociale sans précédent, notamment en Occident et en Afrique.

Par Michel-Henry Bouchet, Professeur Emérite à Skema Business School et ancien Senior Economist à la Banque Mondiale.

Prédire l’avenir est un jeu de dupes, mais une chose est sûre : l’éclatement de cette crise mondiale coïncide avec un contexte létal de ralentissement de la croissance, de flux commerciaux affaiblis, d’écarts de richesse considérables, d’endettement public et privé record, le tout aggravé, sur le plan stratégique, par la fin des accords de maîtrise des armes nucléaires.

L’enjeu aujourd’hui, outre la protection des « acquis sociaux » et du pouvoir d’achat, est d’empêcher une répétition des conséquences de la crise de 1929 qui, en réponse à la demande d’ordre, a été le terreau de régimes nationalistes et populistes en Europe et en Asie.

Un autre enjeu consiste à éviter les écueils de la crise de 2008 qui a vu la dégradation mécanique des agences de notation déclencher la contagion tandis que le financement public du sauvetage des banques n’a pas contribué à une reprise économique tirée par les investissements.

En 2020, contrairement à 2008, 1998 ou même 1983, le monde n’est pas confronté à une simple crise financière mais à un véritable effondrement économique avec des dislocations de chaînes de valeur, des faillites industrielles, ainsi qu’un assèchement des investissements et des échanges.

Aujourd’hui, l’objectif principal des décideurs nationaux et multilatéraux est de conforter les marchés avec des liquidités « quoi qu’il en coûte ». Ce parapluie financier vise d’abord à renflouer les institutions financières et à limiter le risque de faillites en chaîne.

Dans l’UE, l’objectif est de renforcer les banques pour maintenir leur soutien financer, tandis qu’aux États-Unis, il est d’empêcher l’aversion au risque obligataire car ce sont les « bonds » qui fournissent l’essentiel du financement économique, y compris pour le secteur du gaz de schiste. C’est, avec des volumes plus importants, ce qui a été fait depuis 2008 quand les banques ont utilisé un financement public bon marché pour financer des rachats d’actions et encourager les investissements spéculatifs en bourse. Avec ce renflouement des banques, c’est la deuxième fois en dix ans que patrons et actionnaires – souvent la même tribu – seront rescapés.

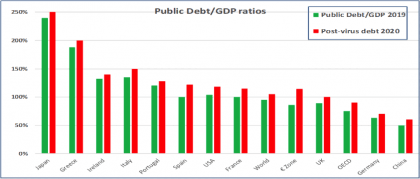

La déconnexion entre la faible croissance du PIB – la « stagnation séculaire » – et l’hypertrophie des actifs financiers, a aggravé les ratios d’endettement à une échelle sans précédent. Au niveau mondial, le ratio de la dette au PIB atteignait plus de 300% à la veille de la crise sanitaire de 2020. Ce niveau très élevé sera donc le point de départ d’un accroissement brutal et inédit de l’endettement dans les mois prochains.

En quelques semaines les pays ont engagé des plans de soutien budgétaire de l’ordre de $8000 milliards ! Stabiliser les taux d’endettement sera le défi à relever vers 2024 ou 2025. D’ici là, les banques centrales maintiendront des taux d’intérêt très bas et leurs politiques de soutien monétaire (€870 milliards pour la BCE, $2300 milliards pour la FED, et au moins £370 millions de financements directs pour la Banque d’Angleterre). Les pays émergents vont bénéficier de dons et de crédits bonifiés couplés aux allègements de dette sous l’égide des Clubs de Paris et de Londres conditionnés, espérons-le, à des investissements ciblés pour éviter que ces flux soient recyclés à Genève ou Luxembourg.

Enfin, un retour probable de l’inflation enflera le taux de croissance nominal du PIB, au dénominateur des ratios d’endettement. L’inertie entre la reprise rapide de la demande et la réaction décalée de l’offre entraînera en effet des hausses de prix, sans aucun doute sectoriels.

Le graphique ci-dessous illustre les hausses de taux d’endettement prévisionnel en 2021.

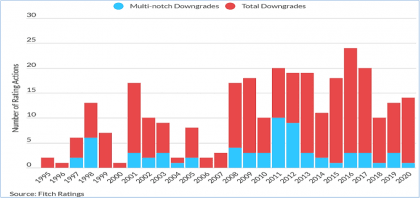

Un problème demeure. Les besoins de financement ne seront satisfaits en totalité ni par les banques centrales ou privées, ni par les agences publiques, bilatérales et multilatérales. La contribution des marchés financiers obligataires sera déterminante. Les pays s’y présentent en ordre dispersé, selon les notations d’agences. Ces dernières s’appuient toujours sur leurs modèles d’équilibre comptable qui échouent à anticiper les crises tout en matraquant ensuite les emprunteurs, tant les entreprises que les entités souveraines. Au cours des quatre premiers mois de 2020, les dégradations de notation se sont multipliées par l’impact mécanique « pavlovien » de la détérioration attendue des finances publiques, exacerbant ainsi les futurs défis de financement. Au plein cœur de la pandémie, les agences de notation déclassaient déjà le Guatemala, l’Afrique du Sud (niveau junk !), le Gabon, la Zambie, la Colombie, le Mexique, le Royaume-Uni, l’Équateur, le Liban, Oman, l’Argentine, et l’Angola, tout en lançant une série de « révisions négatives » sur une douzaine d’autres (Australie, Thaïlande, Indonésie…). La raison ? Détérioration budgétaire, baisse de la croissance et hausse de l’endettement, une combinaison que la crise exceptionnelle rend pourtant évidente !

Globalement, seuls 12 pays bénéficient encore d’un triple A dans le monde, dont seulement 8 dans l’UE. Un investisseur avisé devrait conclure que ces dégradations sont le résultat d’une politique budgétaire et monétaire de défense macroéconomique et sociale …mais il est plus probable qu’elles vont stimuler les retraits de capitaux !

L’euphorie des agences conduit toujours à une dépression tout aussi excessive des notations. Aujourd’hui, les dégradations sont prématurées et inutiles étant donné que le recul est insuffisant pour évaluer les conséquences multiformes de la crise sanitaire alors que peu d’emprunteurs sortiront sur les marchés pour lever des fonds dans les prochaines semaines. Une trêve de notation serait la bienvenue, ou bien des évaluations de plus long-terme incorporant l’effet positif des déficits sur l’offre et la demande, et donc sur la croissance !

L’autre solution, plus réaliste, est d’isoler les financements à venir de la myopie des agences par plusieurs moyens dont la mutualisation des dettes au sein de l’UE, l’effet de levier des garanties publiques, les cofinancements avec des agences multilatérales, ou des émissions obligataires « groupées », de type corona bonds, ciblées sur des investissements de haute priorité économique. Sinon, s’en tenir aux mêmes modèles pavloviens entraînera les mêmes pièges que lors des crises précédentes, c’est-à-dire l’instinct grégaire et la contagion des crises.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits