Le Bitcoin continue de faire des montagnes russes. Il est actuellement évalué à 9 800 € (12 000 $) après avoir culminé à 16 250 € (19870,62 $) le 17 décembre dernier. Les cryptomonnaies, et plus particulièrement le Bitcoin, ont réussi à capter l’attention des investisseurs en 2017. Le Bitcoin a commencé l’année à 785 € (963,38 $) et l’a terminée à 11 295 € (13 850,40 $) pour un gain de 1 338 %. Cette envolée a permis au Bitcoin, et aux autres cryptomonnaies, de bénéficier d’une exposition médiatique sans précédent. Elle a également engendré la création de milliers de nouvelles cryptomonnaies.

Il existe de nombreuses raisons pour lesquelles les cryptomonnaies peuvent gagner ou perdre de la valeur, mais la principale est celle de l’offre et de la demande. Nous avons déjà publié un article sur les 9 raisons pour lesquelles le prix du Bitcoin pourrait s’envoler. Cependant, étant donné que les cryptomonnaies sont encore jeunes, je pense qu’il existe au moins 17 raisons pour lesquelles le Bitcoin pourrait retomber au prix de 1 000 €. Il y a à peine un an, le 26 mars 2017, il était encore échangé sous ce seuil symbolique. J’ai regroupé ici 17 raisons pour nous aider à comprendre comment le Bitcoin pourrait perdre de la valeur.

Les réglementations pourrait être la raison principale

De nombreux pays ont déjà mis en place des réglementations ou des pourparlers visant à limiter leur usage. Si les réglementations sont trop strictes, elles pourraient avoir une influence négative sur l’évolution du prix des cryptomonnaies.

La Corée du Sud

La Corée du Sud a mis en place des régulations et réfléchit à en adopter davantage. Quelques jours auparavant, elle a annoncé qu’elle verbalisera les traders de cryptomonnaies qui restent sur des comptes virtuels anonymes.

Lorsque le ministère de la justice de Corée du Sud s’est rétracté après avoir annoncé l’interdiction des échanges de cryptomonnaies, les prix d’EOS, une cryptomonnaie assez populaire en Corée du Sud, ont bondit de 40 %. Cela montre bien l’impact potentiel des régulations sur les cryptomonnaies.

Le Japon

Le Japon a également commencé à réguler le Bitcoin ainsi que d’autres cryptomonnaies après l’effondrement, en 2014, d’une plateforme d’échange de Bitcoins, Mt. Gox. Il a également légalisé l’usage du Bitcoin et d’autres cryptomonnaies en tant que monnaies et actifs. Ces prises de décision contribue à leur popularité croissante, mais elles seront certainement suivies par des réglementations plus strictes.

La Chine

Le 16 janvier, Reuters a publié un article disant que les autorités chinoises devraient interdire l’échange centralisé de monnaies virtuelles ainsi que les entreprises fournissant des services liés. Cela viendrait s’ajouter à l’interdiction des ICO (Initial Coin Offerings), de l’échange de cryptomonnaies ainsi qu’aux limitations de « minage » de Bitcoins.

La réglementation américaine

Le mois dernier, le président de la SEC (Securities and Exchange Commission) a publié un rapport sur les cryptomonnaies et les ICO. Il présentait l’état des lieux du marché (grand ouvert, raison pour laquelle les investisseurs doivent se méfier), les questions qu’un investisseur peut poser et indiquait surtout que la SEC s’intéresse beaucoup à cette nouvelle technologie.

Le sénat américain prévoit de rencontrer les présidents de la SEC et de la CFTC (Commodity Futures Trading Commissions) le mois prochain. Bien qu’il ne faille pas attendre grand chose de cette discussion, elle pourrait aboutir à la mise en place d’une législation encadrant l’échange de cryptomonnaies.

Cependant, dans bien des cas, les investisseurs trouveront toujours le moyen d’aller là où la loi est plus souple. Il s’agit du grand défi que les réglementations actuelles ou potentielles doivent relever.

Il n’a pas de « valeur »

Le Bitcoin et les cryptomonnaies génèrent des revenus ou des profits de manière peu habituelle. Les « mineurs » se créent un revenu et les traders gagnent des commissions, mais le Bitcoin n’a pas réellement d’utilité. Il n’est pas tangible (les pièces de monnaies marquées du B de Bitcoin ne sont que des représentations) car il s’agit d’une monnaie virtuelle.

Étant donné qu’il ne génère pas de profit ou de liquidité, il ne peut pas être évalué de la même manière que les autres actifs. Un produit comme l’or peut être utilisé pour créer quelque chose de valeur, mais le Bitcoin ne peux pas sortir de l’ordinateur. Si l’on ne trouve pas d’utilité réelle pour le Bitcoin, la demande pourrait alors en pâtir.

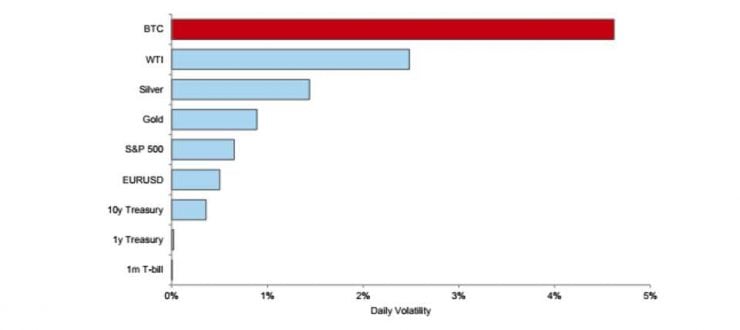

Son instabilité

Goldman Sachs présente un graphique montrant l’instabilité quotidienne du Bitcoin en comparaison avec d’autres investissements, notamment le pétrole (WTI), l’or et le S&P 500. Le Bitcoin est bien plus volatile que beaucoup d’autres actifs. C’est une chance pour les traders tant qu’ils savent ce qu’il font, mais c’est plus difficile à supporter pour les investisseurs à long terme. Si cette instabilité perdure, la demande de la part de nombreux investisseurs risque de baisser.

Il peut être difficile d’en tirer profit

En décembre dernier, le Cboe (Chicago board Options Exchange) et le CME (Chicago Mercantile Exchange) ont mis en place des marchés de cryptomonnaies qui pourraient devenir des instruments de profits où seulement 44 % de la valeur totale doit être couverte. Ce pourcentage est bien plus (voire trop) élevé que pour la plupart des contrats à venir, mais c’est logique, compte tenu de la volatilité et des risques en jeu. Cependant, l’instabilité du Bitcoin pourrait forcer certains investisseurs à liquider leur compte, ce qui ne ferait que mettre davantage de pression sur son prix.

Le recul se profile

Mardi matin, le site internet coinmarketcap.com listait pas moins de 1 450 cryptomonnaies, dont la moitié dispose d’une capitalisation boursière de moins de 10 millions d’euros (notez que celle du Bitcoin est supérieure à 200 milliards d’euros bien que son prix soit redescendu à 10 000 €).

On pourrait trouver une utilité pour les « petites » cryptomonnaies mais elles vont certainement disparaître par centaines. Cela ne ferait que faire baisser l’offre en cryptommonnaies, forçant les investisseurs à se diriger vers des survivantes. Ou alors, les investissements seront réduits à néant et le vide laissé par ces disparitions pourrait faire baisser la demande.

Les ICO (Initial Coin Offerings)

Ces derniers mois, la hausse fulgurante du prix du Bitcoin a conduit au lancement de centaines d’ICO. Par exemple, Dentacoin a été lancé en août dernier pour le secteur odontologique. Sa valeur totale a atteint les 1,5 milliards d’euros la semaine dernière, avant de retomber aux alentours de 500 000 euros.

Dentacom est certainement une ICO légitime et peut survive, mais on peut trouver des cas évidents d’arnaque contre lesquelles la SEC a lancé un avertissement. Étant donné que les cryptomonnaies ne représentent rien de tangible, une bonne partie des ICO récentes pourraient bien n’être que du vent. Si une majorité d’ICO sont frauduleuses, la demande des investisseurs en sera affectée.

Le piratage de cryptomonnaies

Le plus gros cas de piratage et de vol de Bitcoins est certainement celui du Mt. Gox. Cette plateforme japonaise gérait plus de 70 % des transactions du pays et a été piratée en février 2014. 850 000 Bitcoins ont ainsi été dérobés. À cette époque, ils étaient évalués aux alentours de 370 millions d’euros et ils vaudraient aujourd’hui 8 milliards d’euros.

Le mois dernier, Youbit, une plateforme d’échange Sud Coréenne, a été piratée. Presque 4 000 Bitcoins ont été volés, ce qui représentait 17 % de ses actifs, soit une somme de 40 millions d’euros. Un article de Reuters affirme que tous les acheteurs d’actifs de cryptomonnaies seraient affectés à hauteur de 25 % et cela n’est pas fait pour rassurer les investisseurs.

La FOMO ou la peur le rater quelque chose

L’angoisse à l’idée de rater quelque chose a aidé le Bitcoin a prendre de l’ampleur car les investisseurs ont peur de manquer son prochain boom.

CNBC a rapporté que Coinbase, un marché d’échange de cryptomonnaies, comptait 11,7 millions de comptes en octobre à côté des 10,6 millions de Schwab. En novembre, 300 000 nouveaux comptes ont été créés en une semaine, portant le nombre d’utilisateurs de Coinbase à 13,3 millions. Si ce n’est pas une ruée vers le Bitcoin, je ne sais pas ce que c’est.

Cependant, on peut facilement imaginer le phénomène inverse. Si les investisseurs décident de partir en nombre, la valeur du Bitcoin pourrait radicalement diminuer.

Les arnaques au « minage » de Bitcoin

Un article de 99bitcoins.com traitant du minage de Bitcoins, contenait un paragraphe portant sur les arnaques : « Nous avons vu apparaître un nouveau concept : le « minage de cloud ». Il ne s’agit pas d’acheter une « mine » mais de louer de la puissance informatique d’une autre entreprise et d’être rémunéré en fonction de la quantité de puissance que vous possédez. A priori, il s’agit d’une très bonne idée qui vous permet d’éviter toutes les complications liées à l’achat d’équipements onéreux, à leur stockage, à leur refroidissement, etc. »

Il ajoute que : « Cependant, quand vous faites le calcul, aucun de ces sites de « minage de cloud » n’a l’air rentable à long terme. Ceux qui semblent l’être se trouvent souvent être des arnaques ne disposant d’aucun équipement de minage, ce sont uniquement des montages frauduleux. »

Cette éventualité n’est même pas surprenante. Si trop de personnes se font avoir, la crédibilité du Bitcoin et des cryptomonnaies va s’effondrer.

Le Bitcoin est trop souvent associé à des activités illégales ou à des Etats véreux

Les gouvernements sont très inquiets à propos des cryptomonnaies car elles peuvent être utilisées pour des activités illégales ou du blanchiment d’argent. Il est même possible que des pays comme la Corée du Nord et la Russie utiliserons ses cryptomonnaies pour éviter certaines sanctions, si ce n’est déjà fait.

Les plateformes de Bitcoins offrent deux avantages aux investisseurs : l’anonymat et le fait de pouvoir se trouver dans le monde entier, qui pourraient faire augmenter la demande. Cependant, si les gouvernements trouvent un moyen de réglementer ces marchés, la demande pourrait diminuer.

Les tierces parties qui changent d’avis

Différentes entreprises proposent des cartes de débits basées sur le Bitcoin. Cependant, le 5 janvier dernier, Visa Europe a exigé leur retrait immédiat car elles n’obéissent pas à la réglementation. Bien qu’il s’agissait d’un marché de niche, ce retrait n’aidera pas les cryptomonnaies à se démocratiser.

Le scénario du Bitcoin et de la Blockchain ressemble beaucoup à celui de Point com en 1999

Kodak et Long Island Ice Tea sont deux entreprises qui ont récemment changé de nom ou qui ont annoncé qu’elles allaient créer des cryptomonnaies ou une plateforme d’échange. Ces annonces ont eu pour effet de faire bondir leurs actions.

Bien que l’initiative de Kodak ait du mérite, Long Island Ice Tea ne fait preuve d’aucune imagination. Si davantage d’entreprises se lancent dans les cryptomonnaies, on se retrouvera dans la même situation que celle du Point com de 1999 et on sait comment cela s’est terminé.

Tout est dans la confiance

Le système financier mondial se base sur la confiance qui règne entre les particuliers, les entreprises et les gouvernements. Mais nous devons nous rappeler que nous faisons confiance aux ordinateurs qui nous disent combien d’argent nous avons à la banque, qui nous montrent nos relevés de comptes et les factures de ce que l’on a acheté. Ce sont des données informatiques stockées dans différents endroits et c’est la même chose pour les cryptomonnaies. Mais si le Bitcoin perd la confiance des investisseurs, sont prix en souffrira.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits