L’Argentine et le Brésil vont commencer des travaux préparatoires à une monnaie commune, d’après le Financial Times. Cette monnaie commune, le sur, circulerait d’abord parallèlement aux monnaies nationales qui existent déjà, le real du Brésil et le peso de l’Argentine. L’objectif serait de doper le commerce international régional et réduire la dépendance au dollar des Etats Unis. D’autres pays latino américains seraient invités à rejoindre cette initiative.

Il est donc utile d’expliquer comment pourrait fonctionner cette monnaie commune, et d’examiner la pertinence économique de cette initiative à l’aune des conditions requises pour son succès, et des performances des pays concernés. Par Eric Dor, directeur des études économiques à l’IESEG School of Management

Différence entre monnaie commune et monnaie unique

Une monnaie unique remplace totalement les monnaies nationales précédentes. Par exemple l’euro a remplacé les anciennes monnaies nationales des pays de l’union monétaire européenne.

Par contre une monnaie commune coexiste avec les monnaies nationales. Elle a un taux de conversion fixe avec chaque monnaie nationale participante. Les pays participants continuent à utiliser leur monnaie nationale, sauf pour certaines transactions qui sont réservées à leur monnaie commune. Ainsi le commerce international et les flux financiers entre pays participants sont libellés dans la monnaie commune. Le commerce international et les flux financiers entre les pays participants et les pays tiers peuvent être libellés en monnaie commune, ou en devises étrangères comme le dollar. Toutefois dans chaque pays participant les prix, salaires, loyers et contrats restent libellés en devise nationale. Les résidents d’un pays participant gardent des comptes bancaires domestiques en monnaie nationale. Mais ils peuvent avoir, de surcroît, un compte en monnaie commune. Cela doit être par exemple le cas des entreprises qui commercent avec des contreparties d’autres pays participants. Les monnaies nationales ne sont convertibles qu’en monnaie commune. Ainsi, il deviendrait impossible d’acheter directement du dollar contre du real du Brésil ou du peso de l’Argentine. Il faudrait d’abord acheter de la monnaie commune contre du real du Brésil ou du peso de l’Argentine. Ensuite cette monnaie commune serait échangée contre du dollar.

La monnaie commune est émise par une banque centrale commune qui doit être établie pour cela. Elle fonctionne à côté des banques centrales nationales qui continuent à émettre les monnaies nationales des pays participants. En fonction des importations et exportations et des mouvements de capitaux en monnaie commune, il y aurait en permanence de la monnaie commune qui arriverait dans les banques commerciales d’un pays participant, et de la monnaie commune qui en partirait. Les clients des banques commerciales d’un pays pourraient y obtenir de la monnaie commune, contre monnaie nationale au taux de conversion officiel. Les banques commerciales du pays, lorsqu’elles n’auraient pas assez de monnaie commune pour rencontrer ces demandes, obtiendraient elles-mêmes de la monnaie commune auprès de la banque centrale nationale, contre monnaie nationale au taux de conversion officiel. La banque centrale nationale obtiendrait elle-même cette monnaie commune auprès de la banque centrale commune. Ce serait par exemple en échange de monnaie nationale, au taux de conversion officiel. Ou alors la banque centrale commune prêterait cette monnaie commune aux banques centrales nationales qui en ont besoin, de manière illimitée.

En réalité cela revient au même, car accepter de la monnaie nationale d’un pays en échange de monnaie commune reviendrait, pour la banque centrale commune, à un prêt à la banque centrale nationale concernée. La banque centrale commune alimenterait donc les banques centrales nationales en monnaie commune, à leur demande. Dans un pays participant en déficit de balance extérieure, il y aurait un déficit structurel spontané de monnaie commune qui serait comblé par des euros fournis par la banque centrale commune à la banque centrale nationale. Dans un pays en surplus de balance extérieure, il y aurait un surplus structurel spontané de monnaie commune, qui conduirait à des dépôts en monnaie commune de la banque centrale nationale auprès de la banque centrale commune.

Le taux de conversion entre chaque monnaie nationale et la monnaie commune est fixe mais peut être périodiquement révisé. On peut même imaginer que cette révision périodique se réalise automatiquement en fonction de formules qui dépendraient des écarts d’inflation, ou de coûts salariaux unitaires. On peut aussi supposer lorsqu’un pays serait en déficit structurel, et dont la banque centrale nationale serait continuellement en train d’aller chercher de la monnaie commune à la banque centrale commune, on le forcerait à déprécier la monnaie nationale par rapport à la monnaie commune. Ce pays redeviendrait compétitif, avec une baisse de ses importations et une hausse de ses exportations, et donc des entrées nettes de monnaie commune.

Il est capital d’éviter aussi de confondre une monnaie commune avec un panier de monnaies nationales, comme l’était l’ECU avant l’union monétaire européenne, ou comme l’est le DTS, droit de tirage spécial du FMI. Le taux de change d’un panier se modifie continuellement par rapport aux monnaies nationales qui le composent. C’est parce que les taux de change bilatéraux de ces monnaies se modifient continuellement. Par contre le taux de change d’une monnaie commune avec chaque monnaie nationale participante reste fixe, sauf lorsqu’on procède à un réajustement des parités.

Une monnaie commune peut être une étape pour aller vers une monnaie unique. Mais cette étape est facultative. La monnaie unique européenne, l’euro, a par exemple été instauré sans passer par l’étape d’une monnaie commune.

Contraintes d’une monnaie commune sur les politiques monétaires nationales

Comme les pays participants gardent leur monnaie nationale en même temps que la monnaie commune, ils peuvent en principe garder une politique monétaire nationale spécifique. Toutefois ces politiques monétaires nationales sont quand même soumises à une forte contrainte. Elles sont donc incitées à converger. Par exemple, un pays participant qui aurait une politique monétaire beaucoup moins stricte que celle des autres aurait vite une inflation supérieure aux autres et perdrait de la compétitivité, dopant

les importations et déprimant les exportations, au détriment de son activité et de l’emploi. Il serait vite contraint à déprécier le taux de conversion de la monnaie nationale avec la monnaie commune.

Le Brésil et l’Argentine, une zone monétaire optimale ?

Même si elle en est différente, une monnaie commune partage avec une monnaie unique la propriété de figer les taux de change entre les monnaies nationales des pays participants, en tout cas pendant toute la période qui sépare des réajustements des taux de conversion. Les conditions de succès d’une monnaie commune ressemblent donc très fort à celles d’une monnaie unique. Il est ainsi utile d’examiner si le Brésil et l’Argentine pourraient former une zone monétaire optimale.

On examine donc si le Brésil et l’Argentine satisfont à plusieurs conditions d’une zone monétaire optimale.

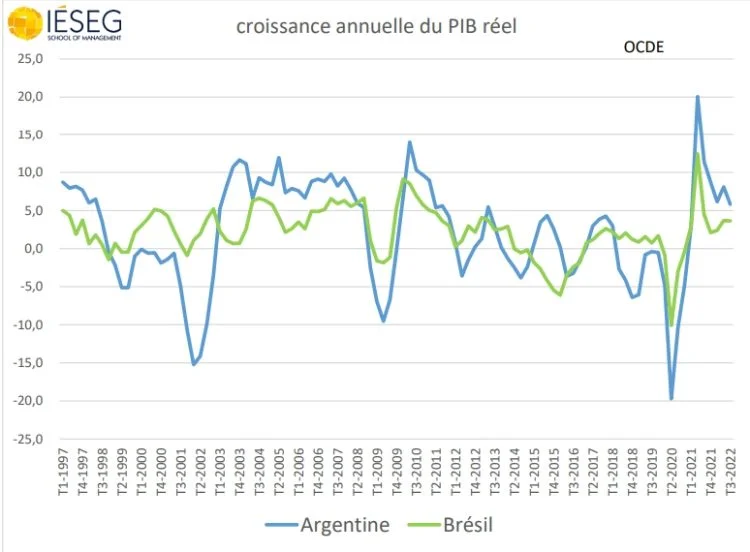

Compatibilité des cycles économiques

Les pays d’une zone monétaire optimale doivent avoir des cycles fortement corrélés. Si un pays participant est trop soumis à des chocs asymétriques qui l’affectent sans avoir d’impact sur les autres, il peut se retrouver en récession quand les autres participants sont en expansion, ou le contraire. En pareil cas ce pays a besoin d’une politique monétaire très différente de celle des autres. Ce pays peut même avoir intérêt à déprécier la monnaie nationale par rapport aux autres. Tout cela est incompatible avec une monnaie commune.

La synchronisation des cycles économiques de l’Argentine et du Brésil est très imparfaite. Bien sûr des gros chocs globaux, comme ceux de la crise financière ou des confinements, ont des effets similaires. Mais à côté de cela, les cycles sont souvent désynchronisés. Par exemple, la croissance a été négative au Brésil en 2015, contrairement à l’Argentine. Inversément, en 2018 et 2019, la croissance a été négative en Argentine, alors que l’activité continuait à augmenter au Brésil. Cela montre que ces pays sont très susceptibles d’être affectés par des chocs asymétriques, qui nécessitent des réponses de politiques monétaire spécifiquement nationale, plutôt que commune.

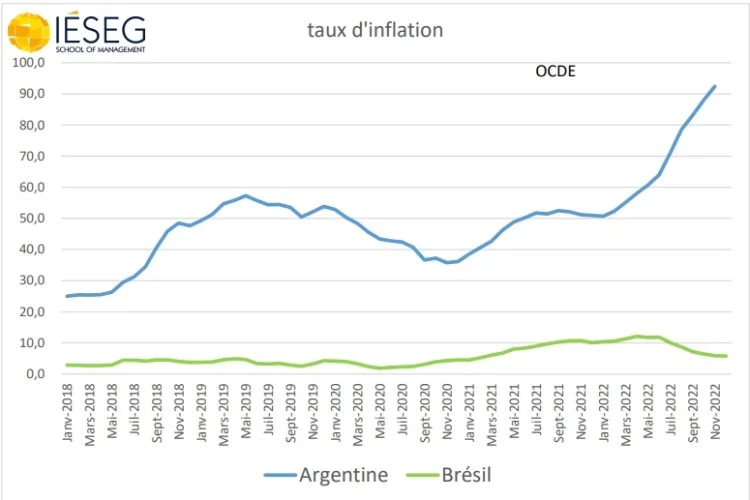

Inflation

Une zone monétaire optimale implique que les pays participants aient des taux d’inflation proches. Autrement ils nécessitent des politiques monétaires très différentes, peu compatibles avec une monnaie commune.

L’inflation diverge énormément entre le Brésil et l’Argentine. Maintenant l’inflation est de 5,8% au Brésil contre 92% en Argentine. Cette divergence est assez incompatible avec une monnaie commune.

Taux de change bilatéral

Si des pays peuvent former une zone monétaire optimale, cela doit déjà se constater par une relative stabilité du taux de change entre leurs monnaies.

C’est toutefois tout le contraire pour le Brésil et l’Argentine. Le peso argentin de déprécie sans cesse contre le real du Brésil. La dépréciation du peso contre le real est de 46% depuis 1 an, 55% depuis 2 ans, et même 93% depuis 2005 !

Commerce international

L’Argentine n’est que le 3ème destinataire des exportations de biens du Brésil, loin derrière la Chine et les Etats Unis. Les ventes à l’Argentine se limitent à 4,06% en 2020, et 4,43% en 2019, des exportations totales du Brésil. L’Argentine n’est aussi que le 4ème fournisseurs des importations du Brésil, très loin derrière la Chine, les Etats Unis et l’Allemagne. La part des importations du Brésil qui est en provenance de l’Argentine se limite à 4,94% en 2020, et 5,72% en 2019.

Par contre le Brésil est le meilleur destinataire des exportations de l’Argentine, devant la Chine et les Etats Unis. Les ventes au Brésil représentent 14,47% en 2020, et 15,95% en 2019, des exportations totales de l’Argentine. Le Brésil est aussi le meilleur fournisseur des importations de l’Argentine, devant la Chine et les Etats Unis. La part des importations de l’Argentine qui est en provenance est de 20,44% en 2020, et 20,55% en 2019.

Le Brésil est donc un partenaire commercial très important pour l’Argentine. Par contre l’Argentine est un partenaire commercial qui compte moins pour le Brésil.

Initiative politique

Certains partisans de l’union monétaire entre le Brésil et l’Argentine la considèrent avant tout comme un moyen d’intégrer politiquement ces pays. On retrouve là la même motivation que celle de beaucoup de dirigeants européens, au cours des années 1980 et 1990, qui souhaitaient une monnaie unique, indépendamment de toute considération économique, comme un instrument d’une intégration politique, donc d’un fédéralisme européen. Cela explique d’ailleurs que, mus principalement par des objectifs politiques, ils avaient minimisé les problèmes liés au design incomplet de l’union monétaire européenne qu’ils préparaient, et qui sont encore en train de devoir être corrigés maintenant.

Cependant, une grande partie de la population de l’Argentine et du Brésil semble peu demandeuse d’une intégration politique entre pays latino américains.

Tribune rédigée par Eric Dor, directeur des études économiques à l’IESEG School of Management (22 janvier 2023)

<<< A lire également : Le marché des cryptomonnaies franchit la barre des 1000 milliards de dollars pour la première fois depuis des mois >>>

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits