Quelle frustration ! Vous aviez repéré des Mocassins Cursives Galets de Berluti, en cuir d’alligator, cet article introuvable et en rupture de stock depuis des lustres. Vous aviez bravement entré vos détails de paiement avec toute la suspicion postérieure aux affaires de fuite de données. Tout cela pour voir votre paiement refusé ! #Solitude. Non, le sort ne s’acharne pas contre vous : plus d’un paiement en ligne sur dix échoue. Pour vous, c’est du temps perdu ; pour le marchand, c’est probablement la perte d’un client.

En deux mots. « GPS des paiements »

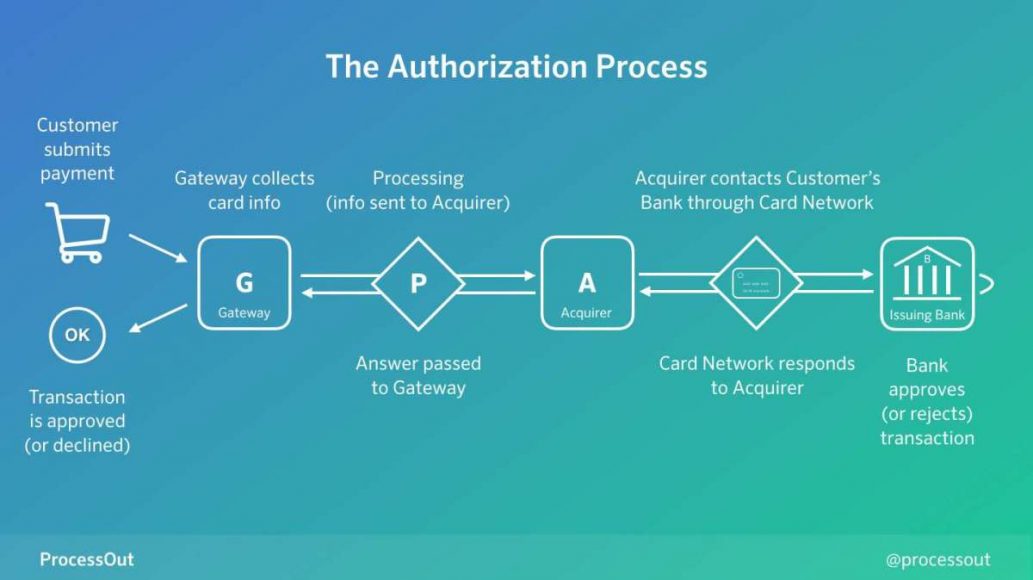

Dans un monde où l’optimisation est au cœur de tous les processus, quoi de plus anachronique que ce niveau d’échec ? En homme de la situation, ProcessOut, une start-up parisienne spécialisée dans l’analyse et l’aiguillage transactions. Leur service prend à bras le corps le problème et se traduit par l’amélioration du choix des intermédiaires de paiement, banques acquéreurs ou prestataires de service de paiement aux meilleurs prix et avec les meilleures chances de succès. Pour les profanes, la start-up permet de trouver le meilleur chemin entre le compte d’un particulier A et la banque d’un marchand B.

Cyril Chemla, 22 ans, CEO de la start-up, nous raconte comment ce projet, né en 2015 dans une salle de classe d’EPITA, surveille maintenant un volume de 2,5 milliards de dollars de transactions en France et aux Etats-Unis et est aujourd’hui incubée à Station F par Vente Privée.

Le problème. Colère contre les paiements non comptants

« 10% d’échec de paiement dans l’e-commerce, ce n’est pas une réalité, ce n’est que le résultat espéré ». De manière surprenante, perdre une transaction sur dix n’arrive que dans le meilleur des cas. Pour peu que vous soyez sur le site d’une marque étrangère, le niveau de rejet avoisine 20%. Et lorsque vous êtes dans un pays émergent ou si votre produit est la cible de contrefaçon, c’est parfois jusqu’à la moitié des tentatives de paiement qui échouent. Le constat de Cyril est accablant mais s’explique. Il avance trois raisons d’échecs d’une transaction : le client n’a pas suffisamment d’argent sur son compte ou est bloqué par un plafond de dépense, pour des raisons techniques sur le parcours de vie de la transaction ou pour des sécurités vis-à-vis des fraudes.

Pour contrer ce problème, souvent lié à la complexité d’évaluer le risque de la transaction pour les acteurs bancaires, il n’existe qu’un moyen : multiplier le nombre d’opérateurs. Bon courage ! La seule mention d’intégration de fournisseurs de paiement déclenche une migraine à tout CTO. Il doit alors faire face à des questions de sécurité, de compatibilité et de performance sans avoir le droit à l’erreur tant l’impact peut être significatif sur les ventes. Pour ces raisons, les e-commerçants ont souvent « peu de pouvoir de négociation et ne revoient leur solution que tous les 2 ou 3 ans ». Non seulement ce cycle est découplé des ventes mais ce sont des dizaines de personnes internalisées qui travaillent sur le sujet.

C’est cette réalité que Cyril et ses 4 autres camarades d’EPITA découvrent au cours de leurs stages. Chacun apportant leur pierre à l’édifice, ils décident de s’attaquer au problème avec deux mots d’ordre : modularité et simplicité.

L’idée. We, the merchant

Elle est simple : rendre le pouvoir aux marchands par la maîtrise de la data. La proposition de valeur tient à l’intégration facile, « 1-clic », des solutions de paiement qui permettent d’accompagner le progrès des ventes. Par l’exploitation de la data, ils sont capables de transformer le méli-mélo de fournisseurs en un espace organisé. Rejoints par Grégoire Delpit, spécialiste du monde des paiements et du private equity, 32 ans et doyens de l’équipe, ils se lancent dans la conception d’un outil indépendant.

Leur solution repose sur un algorithme de « smart payment » qui qualifie les transactions selon leur montant, leur motif, les parties impliquées, les horaires, les types de cartes… Ce sont des dizaines de critères qui sont pris en compte ! Et c’est à mettre en relation avec les capacités de prestataires de paiement : « certains acteurs sont bons sur les transactions dans le tourisme, d’autres dans l’e-commerce, notre solution permet d’avoir les meilleures performances au meilleur prix ».

La mise en œuvre. L’avenir appartient à ceux qui entreprennent tôt

Pas facile de créer sa boîte quand on est toujours sur les bancs de l’école. C’est encore plus difficile de la faire croître quand les deux tiers des cofondateurs y sont toujours. Mais la célébrité compense les défauts de la jeunesse. Lorsqu’ils font la une de Challenges pour en 2016, les portes s’ouvrent. Ils font des premiers tests en France et sont repérés par Techstars, un accélérateur américain qui les emmène à New York pour perfectionner leur solution.

Quel choc ! Ils voulaient continuer le processus d’itération, et ils ont été servis. En quelques semaines, ils rencontrent des centaines de clients potentiels et d’investisseurs et peaufinent leur discours commercial. Rien n’aurait pu les préparer à ça ! Loin de la langue de bois, les effets de manche et la retenue française, ils se prennent à la figure un langage très cru et des claquements de portes. Aux Etats Unis, « on ne vend pas les choses de la même manière » nous confie Cyril. D’un discours lisse, des termes colorés sont entrés au répertoire de leur pitch commercial. Voici comment aborder un client américain : « Tu aimes payer deux fois plus chère ta solution de service de paiement que ton voisin pour un taux d’échec des transactions plus important ? ». Nul besoin de palabres diplomatiques, il convient de rentrer directement dans le vif du problème. Et leurs premiers clients adorent ! Aujourd’hui encore, 50% de leur base client est américaine.

De retour en France, cette expérience leur donne la crédibilité pour travailler avec des leaders comme Vente Privée. Convaincu, l’e-commerçant les accueille à Station F depuis 2018. Avec pragmatisme, Cyril nous détaille sa stratégie commerciale « Une fois les gros conquis, c’est plus facile de reproduire le modèle avec les petites ». Et avec un modèle économique qui tient la route : analyse de la performance du vendeur gratuite mais paiement pour le rooting allant de 5 à 1 centimes par transactions selon le volume.

Les difficultés. La verticale du danger

Toute ascension n’est pas sans risque et la fulgurance de leur succès n’est pas exempte d’inquiétude. Au-delà de la concurrence, indirecte ou limitée, c’est le dynamisme du secteur et sa tendance à la consolidation qu’ils surveillent. Comme ils le disent, « travailler sur une verticale » n’est pas sans risque d’une « invasion de marché ». Dans ce cadre, ils se sont donc rapprochés de banques contre quoi ils s’engagent à fournir le savoir-faire, leur technologie et la capacité d’innover. C’est pour eux une manière de contrôler l’équilibre fragile sur lequel repose leur position d’acteur indépendant ainsi que leur accès multilatéral aux données de paiement. Si vis pacem para bellum.

Mais la vie d’un entrepreneur n’est pas seulement faite de difficultés, c’est avant tout des rencontres. S’ils ont pu surmonter leurs difficultés, c’est grâce à des contacts clés. Aussi bien TechStars, qui les aide de manière ponctuelle encore aujourd’hui, que Vente Privée ont été des « game changers » pour la jeune start-up. Cyril nous confirme que l’implication de Bilal El Kouche, directeur des paiements chez Vente Privée, était essentielle pour un partenariat fructueux.

Les finances. A la recherche du smart money

Attaquer le marché des paiements, soit 433 milliards de transactions, n’est pas possible sans investissement. D’autant plus que pour nourrir, blanchir et loger une équipe de six personnes à New York et à Paris, l’addition est salée. Pour ces étudiants, il n’est pas possible de recourir au chômage pour vivre et si l’on compte le besoin d’infrastructure informatique, lever des fonds est une nécessité. Là encore, ce sont des rencontres qui permettent à l’opération de se faire. Aussi bien leurs premiers clients américains, que des business angels et le fonds 50 partners, tous sont séduits par la vitalité de l’équipe et la solidité des performances. Les résultats sont là avec des BA experts, des entrepreneurs anciens ou en activité au sein desquels Benjamin Blasco, (ex-Paypal), Francis Nappez (Blablacar) mais aussi Julien Quintard (ex-Infinit), Amadeo Brenninkmeijer (Space Angel) et Amirhossein Malekzadeh (Logmatic). Au terme du processus, le plus long c’était les « papiers ».

À la ligne d’arrivée, leur levée de fonds d’un million d’euro se fait sans mal et leur permet encore aujourd’hui de continuer leur développement. L’accélération se renforce, depuis 2017 leur volume de transaction surveillé a été multiplié par 50. Sollicité par des fonds américains et français, Cyril se concentre sur la croissance plutôt que la course à la levée de fonds. Et les opportunités de marché ne manquent pas lorsque l’on traite de la donnée dans un contexte réglementaire favorable avec l’entrée en vigueur de la directive sur les services de paiements 2.

Dans la conquête de parts de marché, l’Ouest Américain n’est pas la seule destination. Il faut parfois revenir au pays pour trouver son Eldorado.

Chronique co-écrite avec @Jean Rognetta, Directeur de la rédaction de Forbes France.

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits