L’année 2018 a vu plusieurs entreprises européennes dépassées par des acteurs extérieurs au vieux continent, souvent beaucoup plus jeunes qu’elles. Certaines de ces inversions hiérarchiques sont emblématiques et méritent qu’on s’y arrête. Peut-on en comprendre les raisons, et essayer d’imaginer comment renverser cette tendance ? Voir une entreprise européenne disrupter un géant américain ou chinois doit-il rester un fantasme ?

Commençons par Netflix, qui vient de montrer qu’il avait fait mieux en 4 ans en France que Canal+ en 34 ans. En effet, avec plus de 5 millions d’abonnés en 2018, la plateforme de streaming arrivée en France en 2014 a dépassé l’année dernière les 4,73 millions d’abonnés de Canal+ né en 1984. Au-delà du seuil fatidique, les évolutions des bases d’abonnés français des deux groupes font réfléchir : +42,8% pour l’Américain et -4,45% pour le Français.

Il n’est plus temps d’invoquer « l’exception de l’audiovisuel français » ou « l’indigence de l’offre américaine ». Ces arguments, avancés probablement de bonne foi, servaient de prétexte pour ne pas remettre en cause la fascination exercée par le succès de ce business. Les grincheux diront que l’un de ses piliers était… la location de décodeur, singulièrement obsolète dans un écosystème de type OTT (« Over The Top »). Les lucides reconnaîtront que la télévision payante s’est développée en France au sein d’une réglementation complexe visant à ménager l’ensemble des acteurs existants, figeant ainsi des équilibres pendant plusieurs décennies. Les innovations récentes n’y trouvant plus leur place démarrent donc ailleurs, pour arriver sur notre marché une fois suffisamment matures pour s’imposer.

Bien sûr, Canal + continue de dégager beaucoup de revenus pour chacun de ses abonnés. Et le groupe va aussi les chercher via d’autres offres comme le replay ou le bouquet de chaînes thématiques, ainsi qu’à l’international. La comparaison globale pour 2018 ressort cependant ainsi : 16 millions d’abonnés toutes offres confondues dans le monde pour le groupe Canal contre près de 9 fois plus, 140 millions, pour l’offre de Netflix. L’américain constate un chiffre d’affaire 3 fois supérieur au français, et un résultat opérationnel presque 5 fois supérieur. Si l’ARPU (revenu moyen par utilisateur) reste un indicateur majeur, le montant des coûts fixes et le marché disponible pour les amortir donnent plus que jamais les clés de la rentabilité donc de la compétitivité. Ne dépenser que sur le cœur de la promesse client (les contenus), utiliser les technologies de distribution standardisées, se faire aider par des algorithmes pour maximiser la pertinence des investissements et proposer un accès dans 190 pays font de Netflix une machine difficile à concurrencer, sinon par Amazon Prime, Apple et quelques autres entreprises … qui échappent à la réglementation française.

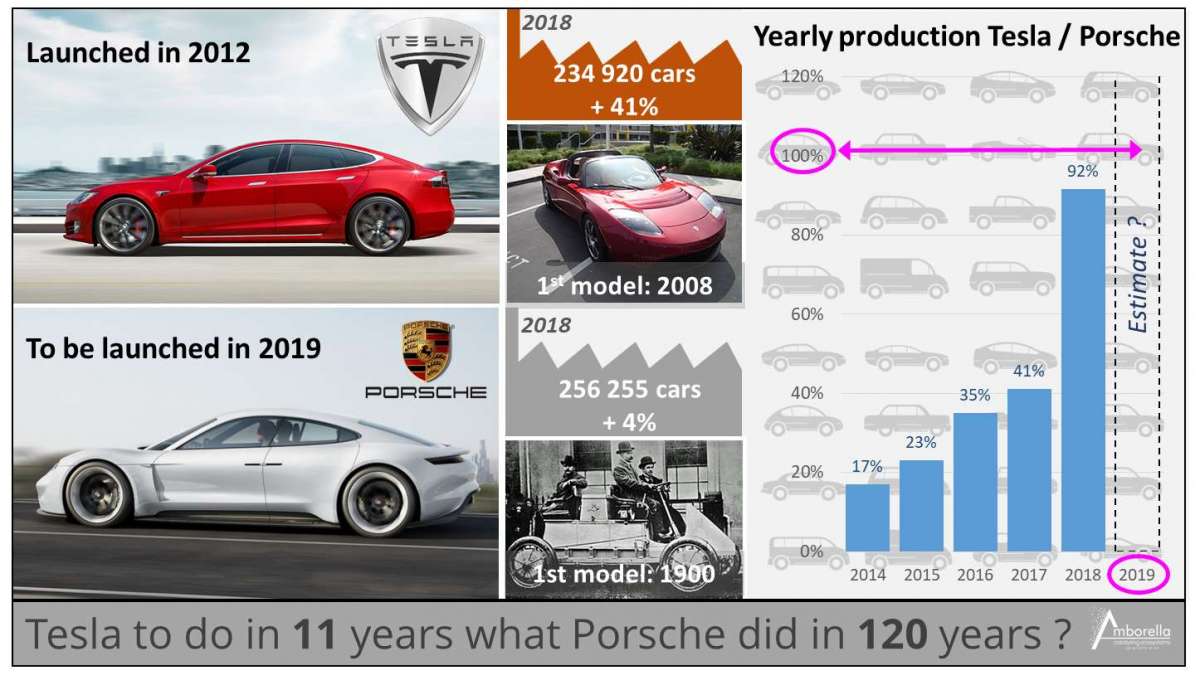

En 2018 également, Tesla a montré qu’il mettrait moins de 11 ans pour atteindre le volume de ventes atteint par Porsche en 120 ans. 234 920 voitures vendues l’année dernière par l’américain né en 2008, contre 256 255 pour l’Allemand né avec le siècle… précédent, avec des croissances respectives de 141% et de 4%. A l’annonce de cette hypothèse l’année dernière, les réactions ne s’étaient pas fait attendre sur les réseaux sociaux: « jamais Tesla ne pourra remplacer Porsche ». Dans le cœur des « Porschistes », certainement, mais la question est plutôt de savoir combien restera-t-il de ces derniers dans un monde où ce qui fait rêver les acheteurs de belles voitures n’est plus le nombre de victoires aux 24 heures du Mans, mais si leur roadster peut aller sur Mars.

«L’excellence de l’industrie automobile allemande » ou « l’immaturité de la motorisation électrique » ont été ici à l’œuvre pour cautionner un immobilisme qui pourrait bien être fatal aux Allemands, selon les dires même de Mr Diess, PDG de Volkswagen en Novembre dernier.

Alors oui, Porsche commercialise cette année sa berline 100% électrique Taycan, concurrente de la Série S de Tesla… sortie 7 ans plus tôt. Mais il lui faut construire une nouvelle crédibilité sur ces motorisations bien éloignées du fameux moteur Porsche Boxer qui a fait la réputation de la marque. Et que dire de l’arrivée prochaine de la voiture autonome ? Conscients de leur retard, BMW et Daimler ont d’ailleurs dévoilé fin février leur « coopération stratégique et de long terme » sur ce sujet. Coopérer entre concurrents pour éviter la concurrence de nouveaux acteurs, voilà la conséquence de ne pas avoir anticipé cette révolution technologique. En d’autres termes : Partager ou Périr, il fallait Partir à point !

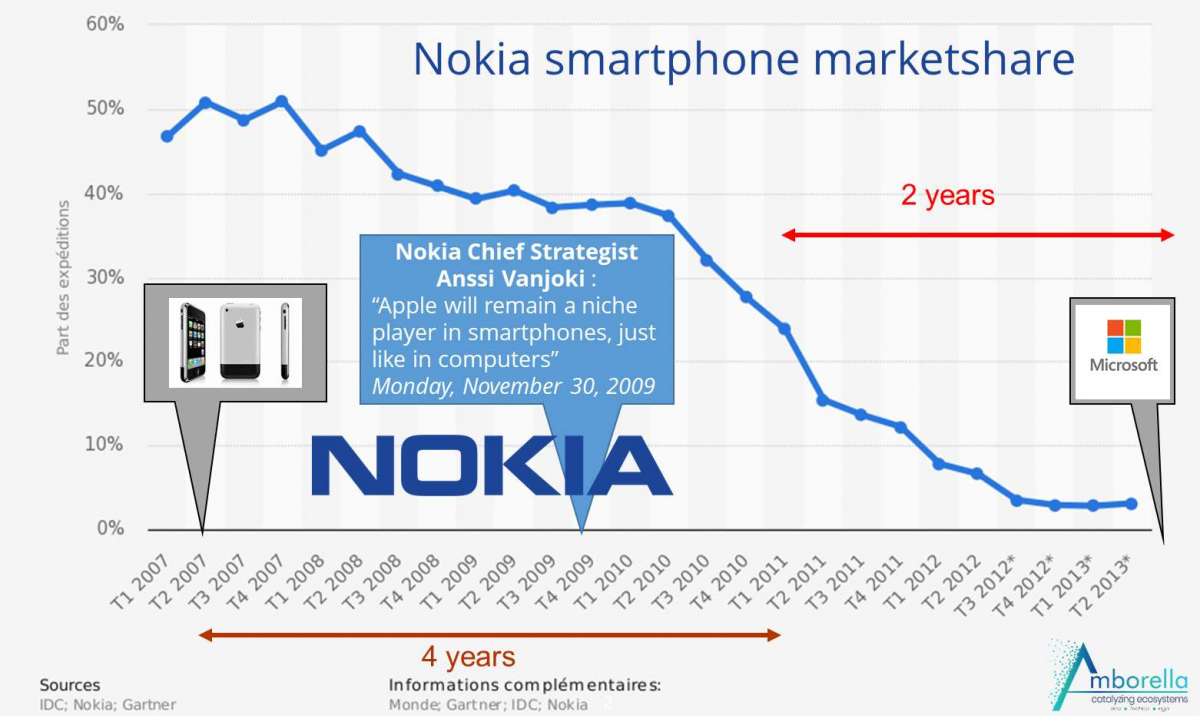

On avait pris l’habitude de ces disruptions pour les produits à obsolescence rapide comme les téléphones mobiles (quand la part de marché de Nokia passe sous celle des iPhone d’Apple en 2011, il aura fallu 4 ans à Apple, à partir de son iPhone lancé en 2007, pour passer devant son concurrent et ses 24 ans d’expérience dans le domaine ; et 2 ans plus tard, Nokia vendait ce qui restait de sa division téléphonie mobile à Microsoft).

Et on se doute que le commerce suit la même tendance : Toys R Us a mis un terme à son histoire de 70 ans aux USA, 17 ans après avoir confié sa distribution online à Amazon. Amazon qui par ailleurs devrait passer devant Wallmart en 2022 si l’on en croit les tendances de leurs chiffres d’affaires, soit deux décennies (après avoir élargi son offre) pour en rattraper huit. Difficile à croire ? BlockBuster, né en 1985, a disparu 6 ans après la version streaming de Netflix, avant son trentième anniversaire.

Il n’y a donc plus de domaine préservé. Une règle empirique pourrait même être d’évaluer la durée de vie restante de toute entreprise « historique » à une fourchette comprise entre un cinquième et un dixième de la totalité de son histoire. Nos vénérables leaders centenaires européens auraient donc de dix à vingt ans devant eux.

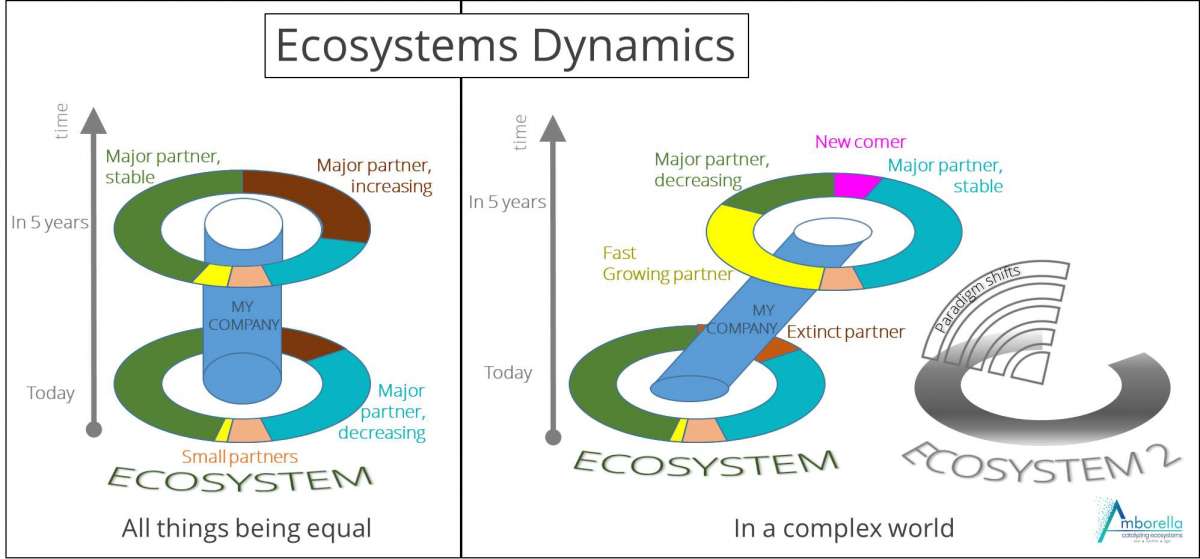

Le sachant, sont-ils pour autant préparés ? Open innovation, incubateurs, intrapreneurs, « discovery tours », écosystèmes …, les outils ne manquent pas, qui répondent assez bien aux besoins d’innovation incrémentale, où l’on apporte régulièrement des fonctionnalités innovantes pour se démarquer de la concurrence, ou d’innovation produit, qui enrichit la gamme pour mieux servir les clients.

Les technologies digitales accélèrent ces processus, grâce aux « plateformes » qui facilitent la mise sur le marché, et à la « commoditisation » qui réduit les barrières à l’entrée des technologies périphériques (cloud, fabrication 3D, standard IoT, et maintenant IA – Intelligence Artificielle). C’est d’ailleurs le fondement de l’open innovation théorisée par Henry Chesbrough en 2006 comme échanges entre grandes entreprises pour favoriser l’émergence de nouveaux services. Très loin de l’élevage de start-up, comme nous avons traduit « open innovation » dans notre « startup nation » qui entretient une certaine confusion: imaginons-nous nous prémunir de la sorte de la « disruption » qui nous guette?

L’innovation de rupture, au cœur de l’offre, ne peut se traiter de la même manière que l’innovation incrémentale ou celle du portefeuille produit. Elle remet en cause en effet les fondamentaux même d’une entreprise : la pertinence de ses produits, de ses modèles économiques, de ses marchés. De ce fait, elle est difficilement audible des équipes : on entendra beaucoup de « nous ce n’est pas pareil », comme Alexandre Bompart découvrant à son arrivée chez Carrefour que l’équipe en place jugeait impossible pour Amazon de se lancer dans les produits frais… Ne nous y trompons pas : si a posteriori l’évidence est imparable, les raisonnements a priori sont très convaincants, de la sorte de conviction qui anime à leur procès les potentiels condamnés à mort.

C’est probablement cette même conviction qui a conduit Blockbuster à ne pas racheter Netflix en 2000 pour 50M$, ou MySpace FaceBook en 2005 pour 75M$. On connait la suite, ne pas racheter n’était visiblement pas une bonne option.

La leçon était bien apprise en 2016, quand Nokia a racheté Withings… mais, n’ayant pas réussi son assimilation, Nokia a dû revendre (5 à 6 fois moins cher) cette pépite (pour qui ?) à ses fondateurs deux ans plus tard. Alors, quand Legrand rachète Netatmo, ou Ipsos Synthesio cette même année 2018, ils prennent la sage décision de ne pas intégrer les équipes. Vont-ils les laisser croître quitte à ce qu’ils les concurrencent? Ou les absorber, voire les mettre au service de leur propre modèle économique (Comme Mr Tavares qui voit dans sa solution de mobilité Free2Move un moyen de vendre à terme des voitures du groupe PSA aux américains)?

Plus généralement, lesquels de nos dirigeants prendraient-ils aujourd’hui le risque de se lancer massivement dans une activité qui va détruire leur fonds de commerce ? Reed Hastings, en lançant son offre streaming en 2007, a détruit 10 ans plus tard les deux tiers du business initial de DVD de Netflix. Mais il a multiplié par dix son chiffre d’affaire total dans la même période.

Anticiper la dynamique de son écosystème nécessite vigilance et adaptabilité. Prendre en compte les écosystèmes voisins pour repenser totalement sa proposition de valeur requiert une liberté d’analyse qui doit faire abstraction de sa propre histoire.

Adaptabilité et liberté d’analyse ne sont pas toujours compatibles avec l’arrogance de certains grands groupes et de leurs dirigeants, sûrs de leur éternité. Mieux vaudrait se dire, et le répéter à ses équipes, que la faillite est certaine, comme l’a fait, pas plus tard qu’en novembre dernier, un certain… Jeff Bezos.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits