Après avoir amassé des milliards de dollars grâce à la banque, la bière brésilienne et les hamburgers, Jorge Paulo Lemann et ses partenaires se tournent vers un nouveau filon : les stores.

Un article de Hank Tucker pour Forbes US – traduit par Lisa Deleforterie

Alexandre Behring, souvent accompagné des trois autres cofondateurs milliardaires de 3G Capital, a un passe-temps plutôt singulier : la pêche au harpon dans des lieux comme les Bahamas ou Frying Pan Shoals, au large de la Caroline du Nord, où grouillent mérous, vivaneaux et maquereaux. Ce loisir brut demande une précision quasi instinctive : les plongeurs descendent armés de fusils-harpons, chaque tir étant crucial. Une pression sur la gâchette, et la lance fuse pour une frappe fatale — à condition de viser juste. « Il faut rester calme et patient pour observer la multitude de petits poissons ordinaires, jusqu’à repérer celui qui sort du lot », explique M. Behring, ancien détenteur du record du monde de Mahi-Mahi après avoir harponné un poisson de 28 kilos au Brésil en 2007. « Il ne va pas rester longtemps dans les parages, il faut donc être capable de prendre une décision et de tirer rapidement. »

Cette philosophie le guide également dans ses fonctions de co-gérant de 3G Capital et investisseur chevronné de 57 ans. 3G, qui gérait 14 milliards de dollars d’actifs fin 2023, selon un document déposé auprès de la SEC, se distingue de la plupart de ses homologues du capital-investissement en n’ayant réalisé qu’une poignée d’investissements au cours de ses 20 ans d’existence. La majorité des actifs de 3G provient du capital propre de ses associés, fruit d’une fortune dans la banque d’investissement au Brésil, et ses fonds ne sont accessibles qu’à un cercle restreint de familles fortunées, dont Warren Buffett et Bill Ackman. La société n’est pas pressée de céder une entreprise ni d’en acquérir de nouvelles, même si les dividendes de ses participations actuelles continuent de s’accumuler.

La stratégie gagnante de 3G Capital : des investissements ciblés et rentables

Le premier et le plus lucratif investissement de plateforme de 3G a été l’acquisition de Burger King pour un peu plus d’un milliard de dollars en 2010. Depuis, l’investissement dans Burger King a été multiplié par 28, dividendes inclus, générant 20 milliards de dollars de gains pour la société, en tenant compte de certains profits réalisés au fil des ans. Rebaptisée Restaurant Brands International, l’entreprise, dont 3G détient encore 27 %, représente aujourd’hui une participation d’environ 9 milliards de dollars. Les acquisitions de 3G et la fusion de Heinz et Kraft pour 45 milliards de dollars en partenariat avec Berkshire Hathaway de Buffett ont été moins rentables, bien qu’elles aient tout de même dégagé un rendement positif jusqu’à la sortie complète de 3G de Kraft Heinz l’an dernier.

La dernière acquisition de la société de capital-investissement exclusif a été un accord de 7,1 milliards de dollars en février 2022 pour acquérir une participation majoritaire dans le fabricant néerlandais de stores et de revêtements de fenêtres Hunter Douglas. Cela s’annonce comme une nouvelle aubaine. Behring affirme que 3G a déjà refusé une offre pour une participation minoritaire, à une valorisation qui représenterait « entre le double et le triple de la valeur initiale, et plus proche du triple ».

« C’est l’approche d’investissement la plus concentrée qui existe. Nous investissons des montants importants, pour nous-mêmes et pour nos proches », explique Behring. « Quand tout se passe bien, ce qui est heureusement le cas la plupart du temps, nous multiplions leur capital. Mais parfois, les choses ne se déroulent pas comme prévu, et dans ces cas-là, nous devons nous assurer de ne pas perdre l’argent investi. »

L’histoire de 3G Capital et de ses fondateurs visionnaires

3G a été fondée en 2004 par Alexandre Behring, Jorge Paulo Lemann, Carlos « Beto » Sicupira et Marcel Herrmann Telles, dont la fortune combinée atteint 43 milliards de dollars. L’histoire de la société remonte à 1971, lorsque Jorge Paulo Lemann, ancien joueur de tennis ayant participé à Wimbledon dans les années 1960, a créé Banco Garantia. Avec l’aide de Sicupira et de Telles, il a transformé la banque en la plus grande institution d’investissement du Brésil, avant de la vendre au Crédit Suisse pour 675 millions de dollars en 1998.

M. Behring était étudiant à la Harvard Business School en 1994 lorsqu’il a rencontré M. Sicupira lors d’une conférence, marquant le début de sa collaboration avec le trio sur leurs investissements personnels. En 1998, il est devenu PDG d’America Latina Logistica, exploitant le plus grand réseau ferroviaire du Brésil, qu’il a redressé pour le rendre rentable avant de l’introduire en bourse en 2004.

Fort de ce succès, Behring s’est installé à New York avec l’ambition d’étendre ses activités au-delà du Brésil et, en 2004, il a fondé 3G, un nom inspiré de « three garotos » (le mot portugais pour « garçons »), en hommage au partenariat de longue date entre Lemann, Sicupira et Telles. Dans ses premières années, la société a consolidé l’empire personnel du groupe dans le secteur de la bière, notamment avec des marques comme Brahma et Interbrew, avant d’organiser le rachat d’Anheuser-Busch, donnant ainsi naissance à AB InBev, le plus grand brasseur au monde.

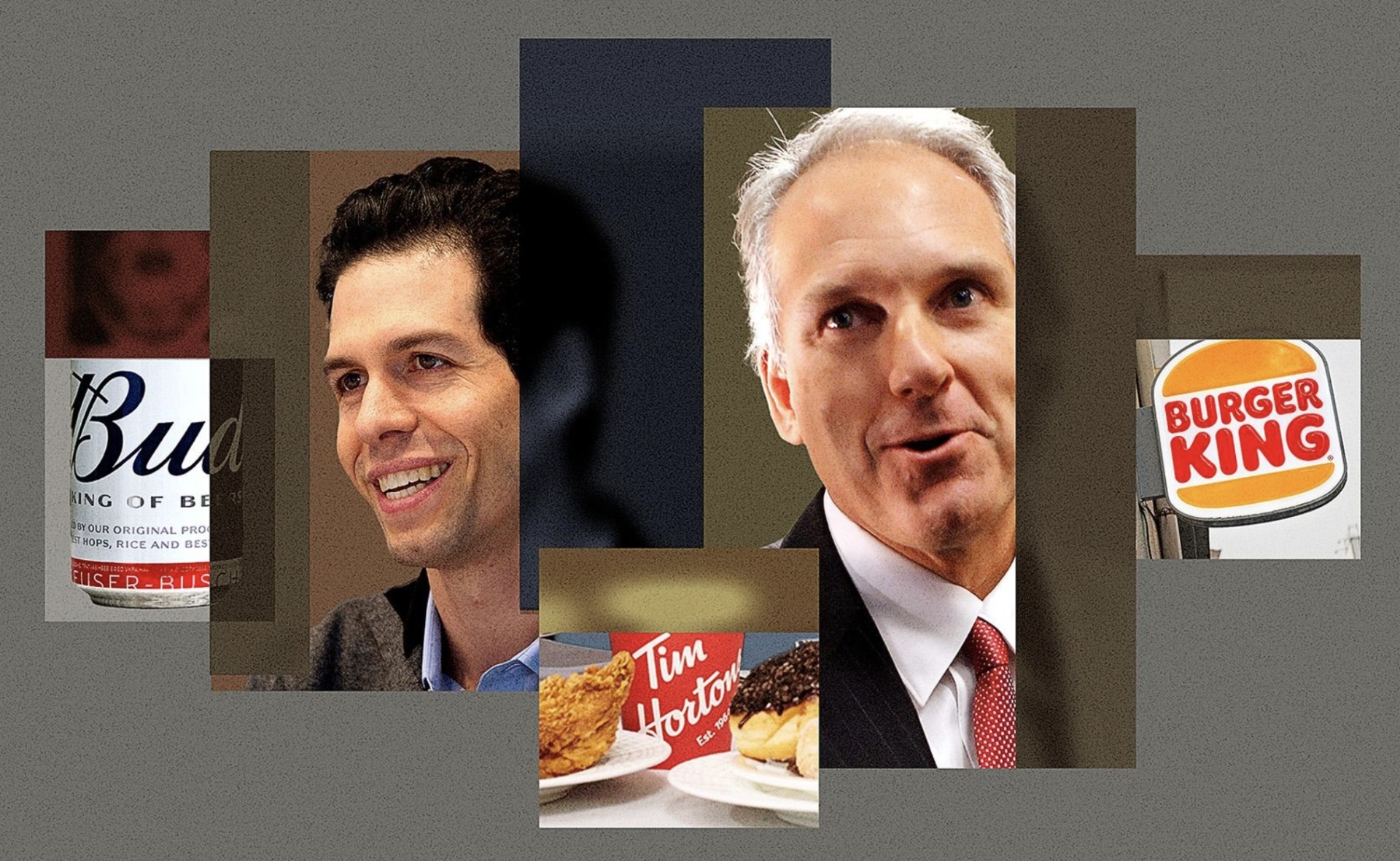

Pendant ce temps, 3G était en quête d’une nouvelle entreprise à transformer en profondeur, examinant des centaines de sociétés affichant des multiples de BAIIDA faibles et une valorisation inférieure à 5 milliards de dollars. C’est à l’automne 2009 que Daniel Schwartz, un jeune associé recruté par Behring après des expériences au Crédit Suisse et dans un fonds spéculatif, a repéré Burger King et l’a suggéré à Behring, convaincu qu’une gestion plus efficace pourrait faire toute la différence. « Burger King est une marque emblématique qui existait déjà depuis plus de 50 ans à l’époque », explique M. Schwartz, 43 ans. « Nous avions du mal à croire qu’une entreprise avec 12 000 restaurants dans 100 pays ne générait qu’environ 400 millions de dollars de BAIIDA. »

Behring, qui passait ses étés chez sa tante à Miami, était un fervent adepte des Whoppers de Burger King — il conserve même une lettre écrite à ses parents à l’âge de 7 ans, leur racontant qu’il y déjeunait tous les jours. Cette connexion personnelle a rendu la proposition bien plus facile à vendre que Schwartz ne l’avait imaginé. L’accord de privatisation, valorisant Burger King à 4 milliards de dollars, n’a nécessité qu’environ 1 milliard de dollars de fonds propres. Rapidement, l’équipe a entrepris de réduire les coûts en cédant la plupart des restaurants détenus par la société à des franchisés et en taillant dans les dépenses, des fournitures de bureau jusqu’à l’avion de l’entreprise. Burger King s’est ensuite développé à grande vitesse dans des marchés comme la Chine et l’Inde, accélérant l’ouverture de nouveaux établissements.

Un plan d’expansion et de réinvestissement

Selon M. Schwartz, le flux de trésorerie de Burger King a triplé en seulement quelques années. En 2012, 3G a réintroduit l’entreprise en bourse tout en conservant une participation majoritaire. Plutôt que de se retirer, ils ont réinvesti tous leurs gains dans un accord de 11,4 milliards de dollars pour acquérir Tim Hortons, la célèbre chaîne de cafés canadienne, et ont rebaptisé l’ensemble Restaurant Brands International. L’opération a bénéficié d’un financement de 3 milliards de dollars de Berkshire Hathaway, juste après que 3G se soit allié à Warren Buffett pour le rachat de Heinz. « Je lui ai envoyé huit ou dix diapositives décrivant l’entreprise Tim Hortons et nos intentions, puis nous avons échangé par téléphone », raconte-t-il. « Entendre Warren parler de cela, avec sa connaissance encyclopédique des affaires en Amérique du Nord, a été extrêmement rassurant. »

Un accord de 1,8 milliard de dollars pour acquérir Popeyes a suivi en 2017. Portée par le succès de son sandwich au poulet, qui a boosté ses ventes de 38 % au quatrième trimestre 2019, la chaîne a dépassé KFC en termes de chiffre d’affaires l’année dernière et a triplé son BAIIDA depuis l’acquisition. Il y a trois ans, RBI a également investi 1 milliard de dollars dans Firehouse Subs pour ajouter des sandwiches sous-marins à son portefeuille. Schwartz et Behring, engagés à rester dans l’entreprise sur le long terme malgré une performance boursière en deçà depuis 2018, ont recruté l’ancien PDG de Domino’s, Patrick Doyle, pour en prendre la présidence en 2022.

Cependant, Schwartz et Behring concentrent désormais davantage leurs efforts quotidiens sur Hunter Douglas. Après avoir dirigé Restaurant Brands International en tant que PDG pendant six ans, Schwartz est retourné à temps plein chez 3G en 2019 pour aider l’entreprise à repérer sa prochaine grande cible. Ils avaient suivi de près Hunter Douglas, basée aux Pays-Bas et détenue depuis un siècle par trois générations de la famille Sonnenberg, et étaient convaincus qu’elle était sous-évaluée. En tant que société cotée en bourse avec un faible flottant à la bourse d’Amsterdam, elle échappait à l’attention de la plupart des analystes.

3G Capital vise un succès mondial dans le domaine des revêtements de fenêtres

3G a annoncé un accord de 7,1 milliards de dollars fin décembre 2021, offrant une prime de 73 % par rapport au cours de l’action Hunter Douglas, conclu en février 2022. La société a acquis 75 % de l’entreprise, laissant le reste aux Sonnenberg, tandis que João Castro Neves, partenaire de 3G, en a pris la direction.

Bien que Hunter Douglas, fabricant de revêtements de fenêtres et de stores Levolor, semble à première vue s’écarter du parcours de 3G dans l’agroalimentaire, Behring et Schwartz affirment que des parallèles existent : il s’agit d’une entreprise de consommation simple à comprendre et leader dans son secteur. Ils ont rendu l’entreprise plus efficace en créant une organisation mondiale d’approvisionnement pour réduire les coûts de la chaîne logistique, car les différentes unités de l’entreprise n’étaient pas intégrées. Ils visent également une expansion au-delà de l’Europe occidentale et de l’Amérique du Nord, pour faire de ses produits des incontournables mondiaux. « Beaucoup de choses qui ont bien fonctionné chez Burger King sont maintenant appliquées de la même manière chez Hunter Douglas », explique M. Schwartz.

M. Schwartz affirme que 3G n’a pas l’intention de vendre dans un avenir proche et qu’elle cherche « patiemment » sa prochaine grande acquisition de plateforme. Les dirigeants restent très discrets sur la nature de cette future cible ou sur le délai envisagé.

« Je ne pense pas que nous dévierons de l’approche qui nous a guidés jusqu’ici », déclare M. Behring. « Trouver une bonne affaire, bâtir une équipe et une culture solide, améliorer l’efficacité à court terme, favoriser la croissance organique à moyen terme et se développer par le biais de fusions et d’acquisitions à moyen et long terme. »

Vous avez aimé cet article ? Likez Forbes sur Facebook

Newsletter quotidienne Forbes

Recevez chaque matin l’essentiel de l’actualité business et entrepreneuriat.

Abonnez-vous au magazine papier

et découvrez chaque trimestre :

- Des dossiers et analyses exclusifs sur des stratégies d'entreprises

- Des témoignages et interviews de stars de l'entrepreneuriat

- Nos classements de femmes et hommes d'affaires

- Notre sélection lifestyle

- Et de nombreux autres contenus inédits