Né en 2017, Napoleon Group déploie son expertise dans le domaine encore jeune de la blockchain et des crypto-actifs. Un univers en plein bouillonnement où il propose des solutions technologiques pour aider ses clients à appréhender cette nouvelle classe d’actifs. Pour mieux comprendre les enjeux actuels du secteur, nous avons posé quelques questions à Arnaud Dartois, son président.

Napoleon Group propose des solutions technologiques pour l’investissement dans les crypto-actifs. Quels sont les grands enjeux qui traversent actuellement ce marché ?

Arnaud Dartois : Napoleon est né d’un savoir-faire quantitatif, c’est-à-dire un savoir-faire de création d’algorithmes de trading et d’investissement sur les crypto-actifs. Le premier enjeu de ce secteur est celui de sa très forte volatilité. Une grande volatilité signifie un grand risque et cela représente un véritable danger pour toute personne souhaitant investir sur ce marché. Napoleon répond à cet enjeu avec des algorithmes professionnels permettant d’appréhender au mieux ces problématiques de volatilité et de risque, en fonction des besoins des uns et des autres.

Il existe également d’autres défis, notamment réglementaires. En effet, les crypto-actifs sont nés grâce à la technologie blockchain, elle-même introduite par le bitcoin il y a à peine plus de dix ans. Aujourd’hui, les crypto-actifs ne sont pas qualifiés d’actifs financiers d’un point de vue réglementaire, mais ils en ont pourtant la plupart des caractéristiques. D’ailleurs, les actifs financiers eux-mêmes peuvent être, « blockchainés » ou « tokenisés », c’est-à-dire mis sur la blockchain. Nombre de régulateurs à travers le monde cherchent un cadre réglementaire qui permettrait d’encadrer les crypto-actifs, car ils ont atteint des niveaux de capitalisation suffisamment importants pour ne plus être considérés comme négligeables. Au niveau européen par exemple, il y a le développement de la réglementation MiCA (Market in Crypto-Assets) qui reprend en grande partie les éléments de la loi PACTE en France, un des premiers grands pays à avoir mis un cadre réglementaire, permettant d’encadrer les prestataires de service sur actifs numériques (PSAN), afin de protéger les investisseurs.

Vu de France ou d’Europe, où les systèmes bancaires et financiers fonctionnent bien, on s’en rend peut-être moins compte, mais il y a un engouement de plus en plus important, et une véritable démocratisation de cette classe d’actifs au niveau mondial. Dans les pays où les systèmes bancaires fonctionnent moins bien, les crypto-actifs prennent tout leur sens. Ils permettent la mise en œuvre de leur vocation primaire, à savoir échanger de la valeur avec une infrastructure blockchain décentralisée qui permet de se passer d’intermédiaire.

Il y a donc un mouvement de démocratisation de l’accès à la blockchain, comme au Salvador ?

Arnaud Dartois : Oui. Rappelons que n’importe qui peut créer un « wallet », un portefeuilles bitcoin, et échanger de la valeur en bitcoins, pour payer ses biens et ses services par exemple. Ça, c’est la théorie, mais en pratique ce n’est pas encore “user friendly”; cela reste un service compliqué à utiliser. Il y a de plus en plus de solutions techniques pour faciliter ces interactions pour les gens, mais on en est encore aux balbutiements. C’est à comparer aux débuts d’internet, quand il n’y avait même pas de navigateurs mais que l’infrastructure internet était là. De la même manière, on a aujourd’hui l’infrastructure blockchain mais pas encore toutes les surcouches qui rendent cette infrastructure facile d’accès. Et au Salvador on le voit bien, il y a eu un mouvement de contestation car bon nombre d’habitants ne savent pas comment faire pour utiliser cette infrastructure et récupérer les 30 dollars équivalents en bitcoins, qui sont offerts par le gouvernement à tous les citoyens. Il reste donc encore un enjeu d’accessibilité à cette technologie, même si cela a déjà beaucoup évolué, par rapport à il y a quatre ou cinq ans. Ainsi, des solutions de couches supérieures à l’infrastructure, ont été mises en place pour faciliter la “scalability”, le passage à l’échelle.

Ces solutions, comme le Lightening Network, tordent le cou aux critiques sur la capacité de l’infrastructure bitcoin en termes de nombre de transactions par seconde. Les sept transactions par seconde possibles sur l’infrastructure de base ne connaissent plus de limites sur les couches supérieures ; et le système conserve la sécurité de la couche de base. Après plusieurs mois d’activité opérationnelle approuvée, le Lightening Network a prouvé que le problème du passage à l’échelle pour l’infrastructure bitcoin est résolu d’un point de vue technologique. Le vrai problème c’est l’accessibilité, la facilité d’accès pour les gens « normaux », à des solutions qui soient facilement compréhensibles et accessibles.

Quel rôle aspirez-vous à jouer ?

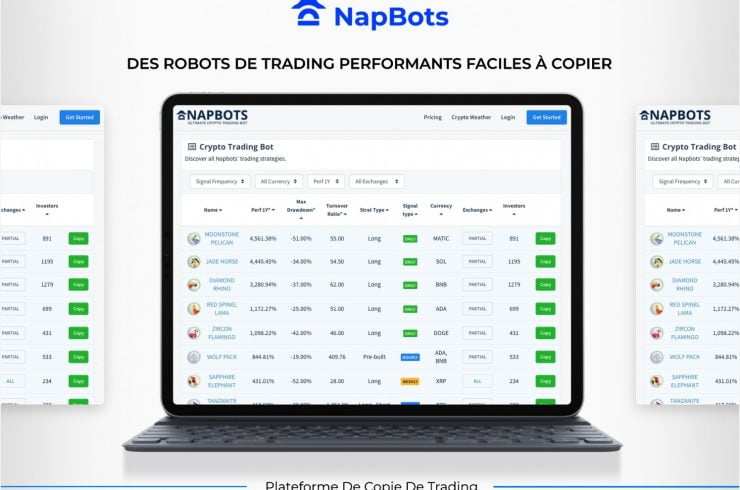

Arnaud Dartois : Nous regardons cette classe d’actifs comme une vraie classe d’actifs d’investissement. Les plus gros crypto-actifs sont aussi des réserves de valeur, avec un cours régi par l’offre et la demande, souvent décorrrélés des actifs financiers traditionnels. Paradoxalement, la forte volatilité de ces nouveaux actifs offre des opportunités d’investissement extrêmement importantes. Par ailleurs, la tendance à long terme est fortement soutenue par une adoption de plus en plus massive, notamment au sein des nouvelles générations. C’est pourquoi cette nouvelle classe d’actifs suscite aussi l’intérêt de nombreuses personnes. Mais là encore, la forte volatilité de ces actifs représente un risque très important avec des retracements de 80-85% qui peuvent apparaître en quelques mois, ce qui est extrêmement compliqué à appréhender sans un accompagnement professionnel. C’est dans ce contexte que nous proposons nos solutions technologiques d’accompagnement à l’investissement. Nous avons tout d’abord une offre dédiée à une clientèle de professionnels et assimilés. Mais de manière plus générale, nous avons aussi développé des algorithmes d’investissement, qui sont des solutions technologiques que nous proposons à la location sur une plate-forme dédiée qui s’appelle Napbots. C’est une solution qui s’adresse aux gens qui ont déjà un portefeuille de crypto-actifs sur un échange centralisé et qui souhaitent automatiser les actions de trading d’un ou plusieurs « bots » qu’ils peuvent choisir en fonction leurs caractéristiques.

Sur un autre plan, quels sont les impacts écologiques des crypto-actifs et du bitcoin en général ?

Arnaud Dartois : Il y a beaucoup de fausses idées et de raccourcis sur ce sujet. L’impact écologique est une critique que l’on fait souvent au bitcoin, qui utilise comme protocole de consensus la preuve de travail, qui nécessite de faire tourner de nombreux ordinateurs. Sans rentrer dans les détails, il faut savoir que beaucoup de blockchains utilisent d’autres protocoles de consensus, comme la preuve d’enjeu par exemple, qui sont beaucoup moins gourmands en électricité. Mais si nous revenons au bitcoin, il faut aussi comprendre ce à quoi il se substitue. Il rend possible les transferts de valeur de manière sécurisée sans intermédiaire. Dans une vision large, on pourrait se poser la question de l’empreinte écologique du système bancaire, ou a minima des billets de banque, ou encore plus restreint de Western Union. Par ailleurs, le minage de bitcoin permet de faire de l’effacement sur les réseaux électriques traditionnels et peut être aussi une opportunité pour des projets d’énergie renouvelable. Par exemple, avec les champs d’éoliennes, dès que la première éolienne est fonctionnelle, vous pouvez mettre un mineur bitcoin en bas, et commencer à gagner des revenus. Ces premiers revenus peuvent faire basculer l’économie du projet en rendant viables des projets qui ne l’auraient pas été sans eux, sauf à être largement subventionné par les Etats comme ce fut le cas pour le développement des énergies renouvelables. Plus largement, il faut voir l’interdiction du minage de bitcoin en Chine en juin dernier comme une opportunité, les mineurs délocalisant leurs activités industrielles de minage dans des États de droit où la préoccupation écologique est élevée (Etats-Unis, Canada,…).

De même, il y a des ressources renouvelables partout, mais les centres de consommation sont souvent éloignés, rendant impossible l’exploitation de ces ressources. Avec bitcoin, nous pouvons par exemple capter l’énergie solaire là où elle ne serait jamais captée : il suffit d’une connexion internet à bas débit pour « miner » du bitcoin, c’est-à-dire participer à l’écriture des blocs de transactions et faire fonctionner cette blockchain.

Enfin, il y a bien sûr une grosse pression à la consommation d’énergie renouvelable sur le bitcoin, et la blockchain permet de savoir quel bitcoin a été miné par énergie renouvelable et lequel non. Il n’est pas inenvisageable qu’à terme, il y ait un premium sur les bitcoins minés ou transférés avec de l’énergie renouvelable, versus les autres, et voir qu’à terme, on aille vers des blockchains qui migrent complètement vers de l’énergie renouvelable, rendant possible ce que la sphère bancaire n’est pas capable de faire.

Est-ce que la démocratisation et l’institutionnalisation des crypto-actifs peuvent participer à répondre à cet enjeu ?

Arnaud Dartois : Les enjeux dits “ESG”, sur l’écologie, l’aspect social et la gouvernance, sont devenus un enjeu majeur dans le système financier traditionnel, par la pression des institutionnels et des populations. Il est clair que la démocratisation des crypto-actifs et la réglementation qui va se mettre en place pour permettre leur institutionnalisation vont mettre une pression similaire aux acteurs en place pour faire évoluer cette classe d’actifs dans ce sens. Les grands investisseurs, eux-mêmes soumis aux contraintes ESG, vont vouloir investir sur des blockchains écologiques. Il y a un mouvement qui a été lancé par Tesla pour rendre le bitcoin beaucoup plus vert et s’assurer que les mineurs utilisent des énergies renouvelables.

La démocratisation des crypto-actifs fait aussi naître de nouveaux enjeux. Comme nous l’avons déjà dit, il faut améliorer les interfaces qui vont permettre d’interagir avec la blockchain, pour que ce soit accessible au plus grand nombre. C’est le paradoxe où il faut donc ré-intermédier une structure (la blocklchain) désintermédiée. Mais c’est nécessaire si on ne veut pas réserver la blockchain à une population de « geeks » uniquement. Cela pousse à la professionnalisation des acteurs intermédiaires ainsi qu’à la réglementation en général, parce que cette technologie permet le transfert de valeur. Les nouveaux entrants qui ne connaissent ni la technologie ni les codes peuvent faire des choix dommageables dans un écosystème où il est difficile de reconnaître les acteurs sérieux des autres. C’est pourquoi il y a un vrai besoin d’encadrement réglementaire. Nous sommes au cœur de ces sujets puisque nous avons une société de gestion agréée par l’AMF, Napoleon Assets Management. Ainsi, nous faisons partie des associations de places qui réfléchissent à la réglementation qui permettra d’englober toutes ces problématiques pour protéger notamment les petits investisseurs, tout en essayant de garder le potentiel de ces technologies qui sont réellement disruptives pour les marchés financiers.

Que peuvent attendre vos clients de la finance décentralisée ?

Arnaud Dartois : Ce qu’on appelle la finance décentralisée aujourd’hui, ce sont les possibilités qu’offrent certaines blockchains grâce à des « smart-contracts » ou contrats intelligents, de mettre en lien des utilisateurs pour qu’ils puissent se prêter des crypto-actifs contre rémunération ou faire d’autres opérations de nature financière, mais sans tiers intermédiaire. Les “smart contracts” sont des codes informatiques qui tournent sur la blockchain et qui permettent d’automatiser par exemple des prêts, et les garanties ou la liquidation d’un collatéral en cas de défaut. Nous sommes dans une phase un peu euphorique et spéculative sur les crypto-actifs qui correspondent à cette finance décentralisée, et qui accentue d’autant plus la volatilité des crypto-actifs. La finance décentralisée est en soi très importante car elle préfigure une vraie disruption : la blockchainisation des actifs traditionnels. En revanche, la finance décentralisée telle qu’elle est faite actuellement, hors de tout cadre réglementaire, est particulièrement dangereuse, avec l’apparition de montages de plus en plus complexes. Ce que nous apportons à nos clients, c’est la capacité de s’exposer à cette classe d’actifs et à cette thématique de la finance décentralisée, en gérant aussi le risque, et en l’appréhendant de manière professionnelle.

Il existe une autre tendance très forte actuellement : les NFT (“non fongible tokens”). Comme pour la finance décentralisée, nous sommes dans une phase intermédiaire euphorique et spéculative qu’il convient d’aborder avec précaution, quand bien même les cas d’usages que laissent entrevoir ces NFT semblent particulièrement prometteurs.